Срок уплаты транспортного налога

Организация платит транспортный налог за каждый зарегистрированный на нее автомобиль. Эта обязанность сохраняется до снятия машины с учета в ГИБДД, даже если вы ее не используете (п. 1 ст. 358 НК РФ, письмо Минфина РФ от 18.02.2016 № 03-05-06-04/9050).

Налог по автомобилю, зарегистрированному на обособленное подразделение, оплачивается по месту нахождения ОП (п. 1 ст. 363 НК РФ, письмо Минфина РФ от 29.10.2013 № 03-05-04-04/45850).

Налог перечисляют по итогам года, а в некоторых регионах есть и квартальные авансы.

КБК — 182 1 0600 110.

Транспортный налог является региональным, поэтому:

- ставку налога в пределах, установленных гл. 28 НК РФ;

- порядок и сроки уплаты налога;

- налоговые льготы и основания для их использования определяют законы субъектов РФ, на территории которых зарегистрирован автомобиль.

Налог на имущество организаций

Форма декларации по налогу на имущество утверждена приказом ФНС России от 14.08.2019 № СА-7-21/[email protected]

В разделе 2 в первой части строки 230 укажите один из кодов налоговой льготы (2010501, 2010502, 2010503, 2010504). Во второй части проставьте нули.

В строке 240 укажите сумму авансового платежа по налогу за период с 1 апреля по 30 июня. По имуществу, у которого налогом облагается кадастровая стоимость, в аналогичном порядке заполните строки 110 и 120 раздела 3 декларации.

Если на вас действуют и другие льготы по налогу на имущество, в первой части строки 230 укажите один из следующих кодов (2010505, 2010506, 2010507, 2010508). В её второй половине последовательно укажите номер или буквенное обозначение статьи, части, пункта и т.д. закона субъекта РФ, который устанавливает льготу. В строку 240 впишите сумму аванса за II квартал и налоговой льготы. Аналогично заполните строки 110 и 120 раздела 3.

Порядок расчета транспортного налога

Согласно ст. 362 НК РФ организации рассчитывают сумму налога самостоятельно.

Налоговый период – календарный год.

Налог рассчитывается за год по каждому автомобилю, зарегистрированному на организацию (пп. 1 п. 1 ст. 359 НК РФ).

Налог по автомобилю = мощность двигателя в л.с. х ставка налога.

Мощность двигателя берется из ПТС или свидетельства о регистрации. Если мощность указана в кВт, ее следует перевести в лошадиные силы, умножив на 1,35962. Результат округляется до второго знака после запятой. Например, 150 кВт — это 203,94 л.с. (150 кВт x 1,35962) (п. 19 Методических рекомендаций по применению гл. 28 НК РФ).

Ставки устанавливаются законом субъекта РФ, в котором зарегистрирован автомобиль (п. 1 ст. 361 НК РФ).

Если ставка зависит от возраста машины, то рассчитать ее необходимо с года, следующего за годом выпуска (п. 3 ст. 361 НК РФ). Например, год выпуска автомобиля — 2021. Тогда в 2021 году ему 0 лет, в 2017-м — 1 год и т.д.

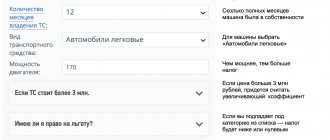

Если автомобиль эксплуатировался не целый год, налог следует скорректировать на коэффициент Кв. Значение коэффициента определяется с точностью до 4-го знака после запятой по формуле (п. 5.15 Порядка заполнения декларации):

Коэффициент Кв = количество полных месяцев эксплуатации автомобиля / 12.

Месяц приобретения включается в расчет, если автомобиль поставлен на учет до 15-го числа включительно. А месяц выбытия автомобиля — если он снят с учета после 15-го числа (п. 3 ст. 362 НК РФ).

Рассчитав налог по каждому автомобилю, результаты суммируют. Таким образом, получается исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо заплатить в бюджет. Если же вы оплачивали авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

Сдача декларации и уплата налога

Плательщиками налога на транспорт являются те организации, в которых согласно с законодательству РФ зарегистрирован транспорт, признаваемый объектом налогообложения, согласно статье 357 НК РФ.

Транспортный налог необходимо рассчитывать по каждому зарегистрированному траснпорту в организации.

Налоговой базой по налогу является мощность двигателя автотранспорта в лошадиных силах. Мощность двигателя указывается в строчке 10 ПТС, в соответствии с подпунктом 1 пункта 1 статьи 359 НК РФ.

Также в соответствии с пунктом 1 статьи 361 НК РФ, региональным законом устанавливаются дифференцированные ставки, которые зависят от экологического класса и возраста транспортного средства и льготы по уплате налога.

Авансовые платежи и налог уплачиваются организацией по месту регистрации автотранспорта (пункт 1 статьи 363 НК РФ).

В каких случаях не нужно платить транспортный налог

Платить транспортный налог не нужно, если регистрация и снятие с учета автомобиля произошли:

- в период с 1-го по 15-е число месяца;

- в период с 16-го по 30-е число месяца;

- при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца;

- в один день.

Такие разъяснения даны в письме ФНС РФ от 19.06.2017 № БС-4-21/[email protected]

Кроме того, не платится налог в случае угона автомобиля (письмо Минфина РФ от 03.10.2017 № 03-05-06-04/64192).

Ведомство разъяснило, какие документы могут освободить хозяина авто от уплаты транспортного налога в случае его угона.

Согласно пп. 7 п. 2 ст. 358 НК РФ средство передвижения не будет облагаться налогом при условии предоставления в ИФНС подтверждающих документов правоохранительных органов. Ими могут быть:

- справка об угоне;

- постановление о возбуждении уголовного дела.

Кроме того, ведомство напомнило, что утраченную машину можно снять с учета в ГИБДД (Приказ МВД РФ от 24.11.2008 № 1001). Для этого собственнику потребуется направить заявление в соответствующее отделение ГИБДД.

Отметим, что ст. 85 НК РФ обязывает ГИБДД самостоятельно, без участия обладателя транспорта, сообщать в ИФНС о факте снятия с учета похищенного авто. Это делается в течение 10 дней. Если угнанный автомобиль найдут, его снова можно поставить на учет.

Регистрация

Другие налоги

Приказ Федеральной налоговой службы №ММВ-7-21/[email protected] от 05.12.2016

16.01.2017 Распечатать

С отчетности за 2021 год утверждены: новая форма декларации по транспортному налогу, порядок ее заполнения и форма представления в электронной форме. Одновременно утрачивает силу прежняя форма декларации, утвержденная приказом ФНС России от 20.02.2012 N ММВ-7-11/[email protected]

Кто будет сдавать декларацию

Транспортным налогом облагаются, в том числе, автомобили, мотоциклы, мотороллеры, автобусы, другие самоходные машины и механизмы на пневматическом и гусеничном ходу (п. 1 ст. 358 НК РФ). Платить транспортный налог должны юридические и физические лица, на которых зарегистрированы вышеназванные транспортные средства (ст. 357 НК РФ).

Отчитываться по новой форме должны будут организации, которые платят транспортный налог.

Как заполнять декларацию

В декларации следует заполнить:

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы налога по каждому транспортному средству».

При заполнении декларации применяются справочники кодов:

- коды, определяющие налоговый период, коды места представления декларации, коды, определяющие способ представления декларации — при заполнении титульного листа декларации;

- коды форм реорганизации и код ликвидации организации — при представлении организацией-правопреемником декларации за последний налоговый период и уточненных деклараций за реорганизованную организацию;

- коды видов транспортных средств, коды единиц измерения налоговой базы, коды налоговых льгот и вычетов – при заполнении раздела 2 декларации.

Стоимостные показатели нужно округлять до полных рублей. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

При заполнении декларации важно учесть новшества по сравнению с прежней редакцией. В частности, изменились титульный лист, раздел 2 декларации в раздел V порядка ее заполнения.

Как вы знаете, с 07.04.2015 была отменена обязанность хозяйственных обществ иметь и использовать круглую печать (п. 7 ст. 2 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах», п. 5 ст. 2 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Сейчас акционерное общество или общество с ограниченной ответственностью может не иметь и не использовать печать, но только если федеральным законом не предусмотрено иное, и если в уставе общества не содержатся сведения о наличии у него печати. В связи с этим в новой форме декларации исключена обязанность заверять ее печатью юридического лица.

В раздел 2 добавлены строки:

- дата регистрации транспортного средства (строка 070) и дата отчуждения транспортного средства (строка 080);

- код налогового вычета (строка 280) и сумма налогового вычета (строка 300). Они нужны организациям, которые в 2021 году вносили плату за вред автодорогам в отношении большегрузного автотранспорта, зарегистрированного на них с 01.01.2016. Такие организации уменьшают транспортный налог на сумму указанной платы при исчислении транспортного налога по итогам налогового периода – календарного 2021 года (п. 1 ст. 360, п. 2 ст. 362 НК РФ, письма Минфина России от 25.08.2016 № 03-05-06-04/49670 ФНС России от 12.08.2016 № ГД-4-11/[email protected]).

А в пункте 5.1 раздела V порядка заполнения декларации теперь сказано: если по закону субъекта РФ транспортный налог зачисляется в региональный бюджет без направления налога по нормативам в бюджеты муниципальных образований, то можно составлять одну декларацию на общую сумму налога по всем транспортным средствам, находящимся на территории субъекта РФ — по согласованию с налоговой инспекцией по данному субъекту РФ. Такое согласование нужно получить до начала календарного года, за который представляется декларация. Например, чтобы сдать единую декларацию за 2021 год, согласовать этот вопрос следует до 31.12.2017. В этом случае при заполнении декларации указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственной налоговой инспекции по месту представления декларации.

Когда и как сдавать декларацию

Новая форма декларации применяется, начиная с отчетности по транспортному налогу за 2021 год. Декларацию можно сдать по новой форме еще и при ликвидации (реорганизации) организации до 28.02.2017.

А декларацию за 2021 год следует заполнить по новой форме, если в этот период налогоплательщик вносил плату за вред автодорогам (письмо ФНС России от 29.12.2016 № ПА-4-21/[email protected]). Отчитаться по транспортному налогу за 2021 год следует не позднее 01.02.2017.

Направить декларацию в инспекцию допускается:

- налогоплательщиком лично или через его представителя;

- по почте с описью вложения. В таком случае днем представления декларации считается дата отправки почтового отправления с описью вложения;

- в электронном виде по ТКС. При этом днем представления декларации считается дата ее отправки. При получении декларации по ТКС налоговая инспекция обязана передать налогоплательщику квитанцию о ее приеме в электронной форме;

- на бумажном носителе – или с приложением съемного носителя, содержащего данные в электронном виде установленного формата, или с использованием двумерного штрих-кода.

Заметьте: если первичные декларации за 2021 — 2021 годы сданы по новой форме, то уточненную декларацию за эти периоды также нужно будет сдавать по новой форме.

Транспортный налог при использовании системы «Платон»

Организации могут уменьшать транспортный налог, исчисленный по итогам года в отношении каждого зарегистрированного в «Платоне» 12-тонника, на сумму, уплаченную по такому грузовику в счет возмещения вреда автотрассам в течение года (п. 2 ст. 362 НК РФ). Преференции распространяются на правоотношения, возникшие с 1 января 2021 года.

Кроме того, транспортный налог является региональным налогом. При введении его в действие на территории своего региона законодательные (представительные) органы субъекта РФ могут установить дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Дополнительные налоговые льготы могут предусматриваться в том числе владельцам большегрузов.

Письмо Минфина РФ от 03.05.2017 № 03-05-06-04/27086

Примечание редакции:

для подтверждения права на вычет по транспортному налогу по большегрузу можно использовать специальный отчет, который собственник машины получает, обратившись к своей персонифицированной записи в системе «Платон» (письмо ФНС РФ от 26.08.2016 № БС-4-11/15777).

Пошаговая инструкция, как заполнить

Несмотря на то, что в бланке декларации после титульного листа следует Раздел 1, а потом Раздел 2, на практике гораздо удобнее начинать заполнение с титульного листа, а потом переходить ко второму разделу, где производится расчет по каждому автомобилю. В конце заполняется первый раздел, где указывается итоговая сумма.

Титульный лист

Итак, начинается заполнение с титульного листа:

- В верхнем поле страницы указывается ИНН и КПП организации. Эти данные необходимо отобразить на каждой странице декларации.

- Если сведения передаются первоначально, то номер корректировки указывается в формате «0—«.

- В графе налоговый период ставится «34» – это значение применяется для календарного года.

- Отчетный год – это прошедший год, за который будет перечисляться налог.

- Код инспекции – это 4 цифры, первые две из которых отражают регион, а вторые – конкретный отдел органа. Узнать их можно в самой инспекции.

- Код учета ТС указывается в следующем виде: 213 – для крупнейших налогоплательщиков, 216 – по месту учета правопреемника таких плательщиков, 260 – по месту нахождения авто.

- В большом поле после кодов указывается наименование предприятия, между словами пропускается одна ячейка.

- Код деятельности организации указывается по классификатору.

- Обязательно следует указать номер контактного телефона.

- Число страниц в документе лучше указывать после полного заполнения всех разделов, особенно если в собственности находятся несколько ТС.

- В конце указывается ФИО налогоплательщика или его представителя, дата заполнения и подпись.

Правая часть второго блока титульного листа, где вносятся сведения о предоставлении декларации, заполняется уполномоченным сотрудником инспекции.

Раздел 2 по каждому автомобилю отдельно

На втором этапе заполнения вносятся сведения в Раздел 2:

- Значение кода ОКТМО зависит от места регистрации авто, узнать его можно на официальном сайте налоговой инспекции (строка 020).

- В следующем поле указывается код вида ТС (строка 030). Все они разбиты на три группы:

- воздушные суда;

водные ТС;

- наземные ТС.

Налогоплательщику нужно выбрать значение в соответствии с имеющимся у него ТС. Например:

- код 510 00 – для легковых авто;

- 520 01 – грузовые авто;

- 530 01 – с/х тракторы;

- 530 03 – комбайны;

- 411 13 – грузовые самолеты;

- 420 10 – суда для перевозки пассажиров и грузов по реке и морю.

Полный перечень кодов указан в Приложении №5 к Приказу №ММВ-7-21/[email protected]

- если ТС оснащено двигателем, указывается размер мощности в л.с.;

ТН=Мощность ТС*ставка*Ккв*Кп.

- 20210(220)(230) – полное освобождение или снижение размера платежа по ст. 356 НК РФ;

В зависимости от типа ТС кодовые значения будут изменяться, ориентироваться следует на Приложения к Приказу.

Раздел 1

Последним подлежит заполнению первый раздел декларации. В нем указываются следующие сведения:

- КБК для уплаты налога;

- код ОКТМО, по которому производится оплата;

- общая сумма транспортного налога;

- суммы авансовых платежей, если это предусмотрено региональным законодательством;

- сумма налога, подлежащая перечислению в бюджет с учетом авансов.

Если сумма, подлежащая уплате, после учета авансовых платежей получается отрицательная, то значение указывается без знака минус (как рассчитать авансовые платежи?). Налог в этом случае не перечисляется, но декларация все равно предоставляется.

Как применять повышающий коэффициент по транспортному налогу

Перечень легковых автомобилей средней стоимостью от 3 млн рублей, подлежащий применению в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном сайте Минпромторга РФ в сети Интернет. Это следует из п. 2 ст. 362 НК РФ. Стоимость автомобиля и момент его постановки на учет роли не играют.

Особое внимание следует уделить последней колонке перечня, где указан возраст автомобиля, который отсчитается с года выпуска. Например, автомобилю, который выпущен в 2021 году, в 2016-м 1 год, в 2021 году — 2 года и т.д. (письма Минфина РФ от 18.05.2017 № 03-05-04/30334, ФНС РФ от 02.03.2015 № БС-4-11/[email protected]).

Если в перечне автомобиль есть, но возраст у него другой, повышающий коэффициент не применяется (письмо ФНС РФ от 11.01.2017 № БС-4-21/149).

Если ваш автомобиль есть в перечне, то за 2021 году налог платите с повышающим коэффициентом.

| Группа автомобилей по перечню | Год выпуска автомобиля | Коэффициент Кп |

| От 3 до 5 млн руб. | 2017 | 1,5 |

| 2016 | 1,3 | |

| 2015 | 1,1 | |

| Свыше 5 до 10 млн руб. | 2013 и позже | 2 |

| Свыше 10 до 15 млн руб. | 2008 и позже | 3 |

| Свыше 15 млн руб. | 1998 и позже |

Процесс заполнения 1 и 2 разделов транспортной декларации

Для начала необходимо выполнить расчёт суммы налога, которую требуется внести в бюджет. Для этого мы пропустим тонкости заполнения первого раздела и перейдём сразу ко второму, где эти расчёты и выполняются. Так будет понятней. Итак, инструкция по заполнению раздела №2:

- Прописать ИНН и КПП организации вверху страницы (как это было выполнено на титульном листе);

- В строке 020 и 030 вписать код вида ТС и место его регистрации. Найти искомый код поможет сайт ФНС. Для этого перейдите на ресурс, найдите там электронные сервисы и вкладку «Узнать ОКТМО». Например, для простого легкового автомобиля код может быть 510 000;

- Строчка 040 предназначена для VIN-кода автомобилей, серийного номера для воздушных судов и для водных;

- Далее точно переписываем из техпаспорта марке ТС, затем в строчках 060 и 070 – его номер регистрационного знака и дату постановки на учёт соответственно;

- Строчка 080 заполняется, если авто было снято с учёта. В этом случае здесь пишется дата, когда это произошло, в противном случае проставляем прочерк;

- Дальше пишется код налоговой базы и единица измерения налоговой базы (ОКЕИ).

- Для всех наземных транспортных средств НК страны установил считать базу в лошадиных силах, так что в строчку 100 вписываем код 251;

- Затем осталось указать экологический класс машины и период её эксплуатации (в месяцах);

- Далее пишется год выпуска ТС и число лет, которое прошло с этого момента (строчки 120 и 130);

- Теперь важный момент с долей владения автомобилем. Если у него только один собственник, оформите запись в формате 1прочерки/1прочерки.

Строчка 160 подразумевает необходимость подсчитать, сколько месяцев владеют ТС относительно количества месяцев в этом году. В строке 170 указывается налоговая ставка, которая может меняться в зависимости от места регистрации транспортного средства. Местные власти каждого субъекта РФ получили право сами устанавливать величину этого коэффициента, поэтому узнавать данные нужно относительно вашего региона. Теперь подробней о строке 180, в которой нужно отметить повышающие коэффициенты Кп (если таковые будут применяться). В зависимости от типа автомобиля они могут меняться. Вот действующие на сегодня ставки относительно легковых ТС:

- 1.1 для машин, средняя цена которых не превышает 5 миллионов рублей и с даты выпуска прошло не больше 3 лет;

- 1.3 – если цена автомобиля до 5 миллионов, но с даты выпуска прошло от года до двух;

- 1.5 для легковушек, которые выпущены менее года назад и стоят до 5 млн. рублей.

Ставки вырастают для машин, цена которых достигает 10 миллионов рублей и с даты их выпуска прошло больше 5 лет – коэффициент равен 2. При средней стоимости машины до 15 миллионов, если она была выпущена не больше 10 лет назад применяется коэффициент 3. Аналогичный будет применяться, если машина дороже 15 миллионов и выпущена не больше 20 лет назад. Строчки с 200 по 290 заполняются при условии, что налогоплательщику положены льготы. Если в собственности фирмы есть сразу несколько автомобилей, расчёты по аналогичному принципу необходимо самостоятельно выполнить для каждого из них. Полученную сумму налога, подлежащую уплате, вписывают в соответствующие строчки первого раздела.

Раздел №1:

Декларацию по транспортному налогу за 2021 год нужно сдавать по новой форме

Приказ ФНС РФ от 05.12.2016 № ММВ-7-21/[email protected] утвердил новую форму, формат представления декларации по транспортному налогу в электронной форме, а также порядок ее заполнения.

Начиная с отчета за налоговый период 2021 года следует применять уже обновленную версию декларации.

Что изменилось в декларации:

- раздел 2 «Расчет суммы налога по каждому транспортному средству»: появились новые строки (070, 080, 130) для отражения даты регистрации транспортного средства, даты прекращения регистрации и года выпуска транспортного средства;

- для владельцев большегрузов, вносящих плату за вред дорогам, в обновленной декларации предусмотрены специальные строки (280 и 290) для отражения кода налогового вычета и суммы вычета, исчисленного в рублях;

В связи с этими новшествами ФНС РФ разработала контрольные соотношения, с помощью которых можно проверить правильность заполнения отчетности. В частности, появилась новая контрольная связь между налоговым вычетом (стр. 290) и данными, полученными из реестра системы взимания платы в счет возмещения вреда, причиняемого большегрузами автотрассам (письмо ФНС РФ от 03.03.2017 № БС-4-21/[email protected]).

Ранее налогоплательщики отчитывались по транспортному налогу по форме, утвержденной Приказом ФНС РФ от 20.02.2012 № ММВ-7-11/[email protected]

Критерии заполнения бланка

В приказе № ММВ-7-21/668 приведён порядок формирования документа и описано, как правильно заполнить декларацию по транспортному налогу. Этого алгоритма рекомендуется придерживаться всем плательщикам налога, что позволит в разы упростить процесс и потратить меньше времени на сдачу отчётности.

Общие требования к заполнению:

- Формировать документ необходимо по итогам отчётного года (налогового периода); Все показатели необходимо округлить по правилам математики (значения свыше 50 копеек округляются в большую сторону, меньше 50 копеек не берутся в учёт);

- Необходимо проставить сквозную нумерацию страниц, начав с 0001 – титульного листа. Номер проставляют слева направо, на титульном листе обязательно нужно отметить общее число заполненных листов декларации;

- Не допускается использование двусторонней печати, корректирующих средств для исправления неточностей или ошибок;

- Если документ заполняется вручную, допускается использование ручки с синими, фиолетовыми или черными чернилами. Шрифт выбирается заглавный, печатный;

- Каждому показателю – своё поле. Если какой-то из них отсутствует, проставляется прочерк;

- Если декларация заполняется на компьютере, применяется шрифт Courier New 16-18 размера.

Форматов предоставления документа есть несколько: в бумажном виде или в электронном формате. Документ может быть передан в налоговый орган лично налогоплательщиком, через его официального представителя, действующего на основании доверенности или же отправлен Почтой России.

Порядок заполнения декларации

Сначала заполняется раздел 2 декларации по каждому автомобилю. Код вида транспортного средства (строка 030) указан в приложении к порядку заполнения декларации. Данные об автомобиле — идентификационный номер (VIN), марка, регистрационный номер, дата регистрации, год выпуска берутся из ПТС или свидетельства о регистрации. Дата прекращения регистрации (строка 080) указывается только по автомобилям, которые сняты с учета в отчетном году.

Налоговая база (строка 090) — это мощность двигателя в лошадиных силах. В строке 100 указывается код лошадиных сил — 251.

Экологический класс (строка 110) отражен в ПТС. Если его там нет, в строке 110 ставится прочерк.

Строка 120 заполняется, только если ставка налога зависит от количества лет с года выпуска авто.

В строке 140 указывается количество полных месяцев владения автомобилем в течение отчетного года, а в строке 160 – коэффициент Кв. Если автомобилем вы владели весь год, в строке 140 ставьте 12, а в строке 160 — 1.

В строке 150 ставится 1/1.

Коэффициент Кп (строка 180) указывается только по дорогим автомобилям.

В строках 190 и 300 отражается исчисленный налог.

Строки 200–290 заполняются в случае использования льгот.

После заполнения раздела 2 по всем автомобилям можно перейти к раздел 1.

В строках 021 и 030 отображается общая сумма налога по всем автомобилям, если не оплачиваются авансы.

Если авансы оплачиваются, их следует указать в строках 023–027, а в строке 030 – налог к оплате по итогам года.

Инструкция по пошаговому заполнению декларации

Документ включает в себя три раздела:

- Титульный лист;

- Раздел 1;

- Раздел 2.

Рассмотрим образец заполнения в 2021 году подробней. Правильно оформленный титульный лист включает в себя такие элементы: ИНН и КПП вашей организации (прописывается вверху листа), они же дублируются вверху каждой страницы транспортной декларации.

Узнать заветные цифры можно, открыв свидетельство о постановке организации на учёт налоговой. Если декларация подаётся первично, проставляется код 0, в ситуации, если в документ уже пришлось внести изменения, пишется код 1 или 2 (если выполнялась вторая корректировка). Дальше прописывается год, за который подаётся декларация и налоговый период. Наименование юридического лица-налогоплательщика пишется точно в таком же формате, как оно написано в учредительных документах. Дальше указывается код вида экономической деятельности, присвоенный на основании общероссийского классификатора. На титульном листе также нужно указать номер мобильного налогоплательщика без лишних пробелов или знаков, но с кодом страны и города. Если к декларации прилагаются дополнительные документы, нужно обозначить их цифрой (например, 3 или 4). Дальше на титульном листе размещён раздел, в котором требуется подтвердить достоверность введённых сведений. Если декларацию заполняет сам руководитель, проставляется код 1, если же его доверенное лицо – код 2. Осталось проставить подпись и дату. Больше ничего на титульном листе заполнять не нужно, данные в раздел справа вносит работник налогового органа.