Что такое страховка ОСАГО

ОСАГО, то есть обязательное страхование автогражданской ответственности, гарантирует возмещение ущерба, причиненного автомобилистами третьим лицам. Именно за счет страховой компании пострадавшему компенсируются расходы на восстановление машины, а также на лечение, но не более предельных сумм:

- 400 тысяч рублей – за ущерб имуществу;

- 500 тысяч рублей – за вред жизни и здоровью.

Следует иметь в виду, что данная страховка не распространяется на имущество виновника ДТП, однако позволяет компенсировать расходы потерпевшему.

Данный вид страхования регулируется одноименным федеральным законом, в котором прописаны все аспекты его использования.

Полис ОСАГО действует в течение одного года, после чего его необходимо приобретать снова. Отсутствие действующей страховки или езда без полиса согласно законодательству влечет за собой административную ответственность в размере 500 или 800 рублей. Кроме того, без страховки ОСАГО автомобилисту не удастся поставить машину на учет в ГИБДД.

Способы оплаты

Способы оплаты страхового полиса у каждой страховой компании свои. Самые распространенные варианты оплаты следующие:

- Денежные средства вносятся в кассу компании-страховщика. Если автогражданка в рассрочку приобретается непосредственно в офисе, такой вариант максимально предпочтителен.

- Деньги можно перечислить на расчетный счет страховой компании. Такой способ используется чаще всего юридическими лицами, которые также нередко предпочитают такой вид страхования.

- С банковской карты можно сделать оплату онлайн. Если страховой полис ОСАГО оформляется через интернет, такой вариант наиболее актуальный.

Если страховой полис ОСАГО приобретается в первый раз, то надо оплатить его стоимость, исходя из сезона пользования машиной. Если страховой договор продлевается или меняется период его использования, то нужно оплатить дополнительную стоимость страхового договора.

Стоимость полиса ОСАГО

Для расчета страхового платежа предусмотрена специальная формула, которая установлена Центробанком России:

Т = ТБ x КТ x КБМ x КВС x КО x КМ x КС x КН.

Как видим, на стоимость полиса влияет множество факторов, в которых следует разобраться. Итак, первый коэффициент – ТБ, базовый тариф. Он зависит от типа транспортного средства и того, кто им владеет. Так, для легковушек, находящихся в собственности физических лиц, он составляет 2746-4942 рублей.

Второй коэффициент – КТ – обозначает территорию, на которой будет эксплуатироваться транспортное средство. В зависимости от региона его размер составляет от 0,6 до 2,1. Коэффициент бонус-малус (КБМ) характеризует опыт водителя и отсутствие у него страховых случаев. Цифровое значение показателя определяется по специальной таблице и находится в пределах от 0,5 до 2,45. КВС означает возраст и стаж водителя. Его значения установлены от 0,96 до 1,87. КО – зависит от количества лиц, допущенных к управлению машиной. На показатель КМ оказывает влияние технические параметры двигателя авто. КС – это период активной эксплуатации транспортного средства. Ну и последний показатель, который равен 1,5, используется только в исключительных случаях – если водитель намеренно искажает или предоставляет страховщику неправдивую информацию.

Недостатки и возможные риски рассрочки на полис

Недостатки

Законодательством, регулирующим сферу страхования, рассрочка на оплату полиса ОСАГО не предусмотрена. Аналогом услуги считается оформление страховки в рамках программы ее ограниченного использования.

В этом случае минимальный срок, за который придется заплатить, составит три месяца. Такой вариант изначально был разработан для лиц, не планирующих эксплуатировать свое транспортное средство постоянно.

Полис ОСАГО – обязательный документ страхования гражданской ответственности. Он должен быть у всех владельцев авто.

Получить рассрочку платежа при выборе сезонной программы позволяют ее следующие особенности:

- договор страхования заключается на 1 год, в пределах которого можно продлевать срок использования ТС;

- на весь период действия соглашения устанавливается стоимость услуги, которая не может меняться;

- в рамках срока действия договора его изначально установленный период может продлеваться, если речь идет об одном и том же автомобиле.

Схема работы такой страховой программы проста. Владелец транспортного средства заключает с СК договор, по которому оплачивает только первые 3-9 месяцев пользования полисом. В зависимости от размера этого периода ему нужно будет оплатить от 50% до 95% общей стоимости ОСАГО.

Когда оплаченный срок подойдет к концу, ему останется внести очередной платеж или полностью закрыть свои обязательства. Таким образом он в конечном итоге выплатит 100% стоимости полиса, внося платежи с той периодичностью, которая ему удобна.

Оформление сезонного ОСАГО — это законная система страхования ТС, которая довольно востребована в России. По этой причине она предлагается практически всеми СК страны. Это гарантирует потребителям возможность выбора подходящего страховщика как в Москве, так и регионах.

Задумываясь о заключении договора ОСАГО с возможностью получения рассрочки, рекомендуется обратить внимание на следующие компании:

- «Ресо-Гарантия» — фирма предлагает расширения для базового соглашения, что позволяет подобрать лучший вариант. Есть несколько способов продления полиса. Доступно онлайн оформление;

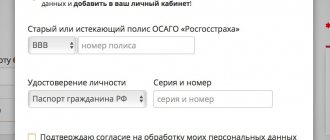

- «Росгосстрах» — можно купить страховку через Интернет, выбрать место ремонта ТС, получить консультацию по телефону в любое время суток;

- «Согласие» — есть возможность оформить ДСАГО в рамках сезонной программы. Здесь доступно подписание договора онлайн, получение небольших выплат даже без справок;

- «Ингосстрах» — постоянным клиентам предоставляются скидки, есть ряд полезных дополнительных услуг.

Как правило, на 3 месяца стоимость полиса составит 50% от общей цифры, в четвертом — 60%, в пятом — 65% и далее соответственно: 6 месяцев — 70%, 7 — 80%, 8 месяцев — 90%, 9 — 95%, 10-12 месяцев — 100%.

Сегодня для приобретения страховки на ТС даже не нужно выходить из дома. Достаточно найти СК, оказывающую услуги по продаже е-ОСАГО, выполнить ряд простых манипуляций на ее сайте. Для заключения сделки надо заранее подготовить паспорт владельца транспортного средства, ПТС и СТС на машину, водительские права и диагностическую карту или талон ТО. Также понадобится банковская карта, по которой будет проведена оплата услуги.

Применение рассмотренного способа разбивки стоимости полиса на несколько платежей целесообразно только в крайнем случае, если на полную оплату страховки на момент ее покупки не хватает средств. Основное и единственное преимущество от этого — возможность оплатить полис в несколько частей. Однако этот способ имеет и некоторые недостатки:

- Если не успеть вовремя продлить страховку, за ее дальнейшее переоформление придется переплачивать, поскольку при расчете будет применяться повышенный коэффициент.

- Месячная стоимость полиса, оформленного на несколько месяцев, намного выше, чем аналогичная стоимость страховки за полный год.

- При оформлении полиса на год его стоимость в течение этого периода больше не меняется. Во время переоформления страховая компания может применить уже новые тарифы.

- Если не успеть вовремя продлить полиси продолжить пользоваться автомобилем, возникает риск быть оштрафованным.

- В течение года автовладельцу придется несколько раз посещать страховую компанию и переоформлять договор.

- Если во время страхового периода (то есть в течение года) с ТС произойдет страховой случай в период, на который действие страховки не распространяется, автовладелец не получит компенсацию.

При условии соблюдения сроков продления страховки покупатель практически ничем не рискует и получает возможность вполне законно и без переплат разбить стоимость страховки на несколько платежей.

Всем автовладельцам перед оформлением полиса обязательного автострахования стоит учитывать следующее:

- В законодательстве про ОСАГО не содержится прямого права оформить полис в рассрочку, однако такая возможность и не исключается.

- Разбить стоимость страховки на несколько платежей можно при помощи манипуляций со сроками использования ТС — для этого нужно указать в договоре минимальный период эксплуатации авто (он составляет три месяца).

- Подобная рассрочка, несмотря на возможность оплатить страховку частями, имеет и множество недостатков. Основной из них связан с более высокой ежемесячной стоимостью полиса.

Следует отметить, что в действующем законодательстве, регламентирующем обязательное автострахование, отсутствует какое-либо упоминание про вариант приобретения полиса с оплатой частями.

Согласно общим правилам, страховка приобретается:

- с продолжительностью на год;

- с условием полной одноразовой оплаты.

Поэтому на первый взгляд как таковая рассрочка, то есть оплата ОСАГО частями, клиенту недоступна.

Есть ли возможность оплатить ОСАГО частями

Многих автомобилистов интересует вопрос, можно ли ОСАГО оплатить частями. Следует отметить, что действующее законодательство предусматривает оформление договора страхования на 1 год при условии полной одноразовой оплаты. То есть в законе об ОСАГО ни о каких рассрочках платежа речь не идет. Однако страховщики все же смогли найти выход из ситуации и предоставляют возможность автомобилистам заключить договор страхования на 3 месяца с возможностью пролонгации. При этом во время каждого продления срока его действия страхователь будет вносить платеж, исходя из запланированного периода эксплуатации автомобиля. Таким образом, такая схема оплаты, по сути, рассрочка, но с другим названием.

Чтобы разобраться в этом, автомобилисту следует различать два понятия:

- Срок действия полиса – он является неизменным и равен одному году, как того требует закон.

- Период эксплуатации автомобиля – это отрезок времени, в течение которого водитель планирует использовать транспортное средство для своих целей. Вот здесь-то и кроется возможность снизить разовый платеж по страховке.

Так, в ст. 16 федерального закона предусмотрена возможность оплачивать страховку транспортных средств, которые находятся в собственности клиента и которыми он планирует пользоваться в течение ограниченного периода (от 3 месяцев в год) с учетом понижающих коэффициентов.

Для того чтобы оформить такую страховку, гражданину следует уведомить об этом страховщика во время обращения за полисом.

Стоимость ОСАГО в рассрочку

Стоимость сезонного полиса ОСАГО зависит от срока, на который оформляется страховка. При расчете платежа страховщиками используются следующие коэффициенты:

| Срок эксплуатации автомобиля (мес.) | Коэффициент |

| 3 | 0,5 |

| 4 | 0,6 |

| 5 | 0,65 |

| 6 | 0,7 |

| 7 | 0,8 |

| 8 | 0,9 |

| 9 | 0,95 |

| от 10 | 1 |

Иными словами, если клиент планирует использовать свой автомобиль в течение 4 месяцев, стоимость страховки для него составит 60 % от первоначальной цены полиса. Это означает, что в течение этого периода водитель может спокойно ездить на своей машине и его за это не оштрафуют.

Если же автомобилисту понадобится продлить страховку, необходимо обратиться к страховщику, пока период действия полиса не закончился. Если он не успеет это сделать, придется доплачивать 90 % от стоимости страховки вместо 40 %. То есть, если водитель успевает пролонгировать страховку до ее окончания, ему нужно доплатить только разницу между первоначальной стоимостью и предыдущим платежом. Если же не успевает, расчет платежа производится по таблице, как при первоначальном обращении к страховщику.

Когда это нужно?

Вопрос оформления страховки в рассрочку стоит не только перед теми автовладельцами, которые не имеют возможности сразу заплатить всю сумму. Есть и другие факторы, влияющие на оформление полиса в рассрочку:

- в том случае, если автомобиль находится на территории России менее 3 месяцев в год;

- если собственник планирует в ближайшее время продать свою машину, так что ему нет смысла страховать её на год;

- если собственник использует машину только в сезон (летом, весной, либо только осенью или в зимний период), все остальное время она стоит в гараже.

Где можно оформить ОСАГО в рассрочку

Полис ОСАГО можно приобрести в любой страховой компании. Размер платежа рассчитывается страховщиками по вышеуказанной формуле, при этом стоимость страховки может отличаться в зависимости от размера базового тарифа. Крупные страховщики при расчете используют минимальный показатель, установленный для физлиц – владельцев легковых автомобилей в диапазоне от 2746-4942 рублей.

Кроме того, страховщики могут предоставлять различные скидки или же, напротив, включать в стоимость полиса дополнительные услуги, которые существенно повышают его цену.

Предлагаем вашему вниманию таблицу, в которой указаны самые популярные страховые компании и преимущества, которые можно получить при оформлении полиса у них:

| Наименование страховщика | Условия |

| Росгосстрах | пролонгировать полис можно за два месяца до окончания действия предыдущего; есть возможность оформить страховку онлайн; допускается внесение изменений в электронный полис; выбор места ремонта автомобиля; круглосуточное сопровождение клиентов |

| Ингострах | онлайн-оформление и продление полиса оплата страховки возможна за 20 дней до окончания срока действия предыдущего |

| Ренессанс страхование | страховку можно приобрести в интернете; бесплатная доставка в пределах МКАД и в Санкт-Петербурге; сохранение стоимости полиса в течение 30 дней после расчета |

| Согласие | круглосуточная поддержка колл-центра; доставка автомобиля с места ДТП на СТО; возможность выбора СТО из списка компании; безубыточные клиенты могут получить выплату по сканам документов |

| Реко | круглосуточная поддержка диспетчерской службы; скидка при вызове эвакуатора; покупка полиса через интернет или по телефону; дополнительные услуги; оформление ДТП без ГИБДД |

| Согаз | оформление ДТП без ГИБДД; наличие скидок при оформлении; минимальные сроки выплат |

Подводные камни

Конечно, оформление страхового договора в рассрочку может быть выгодным. Но, есть немало «подводных камней» способа страхования в рассрочку. Если их не учитывать, можно не только не сэкономить, но и значительно переплатить по страховке за год.

Чтобы этого избежать, нужно избегать следующего: многие водители, которые хотят сэкономить, делают выбор в пользу максимально короткого страхования – 3 месяца. Они платят половину стоимости договора и уверены, что смогут доплатить оставшуюся часть в любое время, чтобы получить годовой договор.

Но в действительности все не так просто. Далеко не все автомобилисты знают, что возможность такого продления страхового полиса существует только тогда, когда его период действия ещё не использован до конца. А если водитель обращается в страховую компанию тогда, когда действие полиса закончилось, то придется оплачивать новый полис целиком (о том, что делать, если закончилась страховка и можно ли пользоваться автомобилем с истекшим сроком действия полиса ОСАГО, читайте тут).

ВНИМАНИЕ! Если есть желание оформить страховку в рассрочку, то для продления её надо обращаться к страховщику предварительно, тогда не надо будет переплачивать.

Есть ещё один нюанс: вносить изменения в годовой полис может только страхователь, именно он оплачивал страховку. Но собственник машины и страхователь не всегда являются одним и тем же человеком.

Оплатить страховку в рассрочку машины, принадлежащую мужу, может его супруга. И тогда вносить изменения в страховой договор может только она. А если она не может обратиться в офис страховщика, а страховка должна быть срочно продлена?

Варианта 2: муж покупает новую страховку или получает нотариально заверенную доверенность от своей жены на то, что он может вносить изменения в договор от имени страхователя. Но и тот и иной вариант потребуют дополнительных финансовых трат.

Какой порядок оформления ОСАГО в рассрочку

Чтобы получить полис, автомобилисту следует обратиться в страховую компанию с полным пакетом документов. Обычно он включает:

- паспорт владельца транспортного средства и страхователя;

- техпаспорт на машину;

- свидетельство о регистрации авто;

- водительские права;

- диагностическую карту (если авто старше 3 лет).

На основании полученных данных страховщиком проводится расчет стоимости платежа. Кроме того, сотрудник страховой компании должен провести осмотр машины, чтобы выяснить ее реальное техническое состояние. По этой причине перед посещением страховой компании водителю следует подготовить свой автомобиль. Однако следует отметить, что некоторые страховщики опускают эту процедуру.

Если условия страховки устраивают клиента, он подписывает договор и оплачивает платеж.

Как оформить ОСАГО в рассрочку онлайн

Большинство страховщиков сегодня предоставляют возможность оформления полиса через интернет. Вся процедура осуществляется дистанционно на официальном сайте страховщика.

Как правило, для оформления страховки сначала необходимо зарегистрироваться в личном кабинете, затем перейти на страницу для расчета стоимости полиса. Здесь в соответствующих полях следует указать:

- паспортные данные страхователя и владельца машины;

- город, в котором проживает владелец авто;

- реквизиты техпаспорта и свидетельства о регистрации авто;

- данные водительских прав;

- номер диагностической карты;

- технические данные автомобиля.

Кроме того, водитель должен отсканировать все необходимые документы и прикрепить их в соответствующих местах в онлайн-заявлении.

Если размер платежа подходит клиенту, он его оплачивает. Сам договор пересылается ему на электронную почту.

При этом следует иметь в виду, что страховка ОСАГО в кредит продлевается только в офисе страховой компании. Поэтому договор лучше оформлять у того страховщика, подразделения которого есть в городе проживания страхователя.

Список СК, которые предоставляют возможность, и их условиях

В настоящее время много страховых компаний предоставляют автовладельцам возможность застраховать машину в рассрочку. Под понятием рассрочки платежей по ОСАГО понимается такое страхование, которое осуществляется периодическими выплатами. Стоит описать самые крупные компании, также рассказать подробнее об условиях:

- Россгострах – оказывается помощь по телефону в любое время дня и ночи. По телефону могут помочь с оформлением Европротокола.

- Рего-Гарантия – есть возможность расширить страховой полис. Есть возможность продления страховки. Можно оформить страховку посредством интернета.

- Ингосстрах – для постоянных клиентов предоставляются скидки. Есть дополнительная . Несколько вариантов получения компенсации за причиненный ущерб.

- Жасо – страховой полис приобретается только в офисе компании. Применяется прямое возмещение нанесенного ущерба. Количество страховых случаев в пределах одного страхового договора неограниченное.

- Ренессанс Страхование – автогражданку можно оформить по телефону и по интернету. Автовладельцам, проживающим в Москве и Московской области страховой полис может быть доставлен курьером на дом. Страхователь может сам выбрать способ получения страховой выплаты.

- Альфа-Страхование – постоянным клиентам предлагаются скидки при продлении полиса. Есть возможность осуществления прямых выплат.

- Тинькофф-Страхование – страховой полис доставляется клиенту в любое время по заявленному адресу. Если покупается сразу несколько страховых продуктов, предусмотрены скидки. Можно приобрести и оплатить страховку онлайн.

- Согаз – при покупке автогражданки действуют акции. Сроки страховых выплат минимальные.

- Уралсиб – максимальный срок о наступлении страхового случая составляет 1 день. Страховая выплата может быть произведена только, если есть справа от сотрудников ГИБДД о наступившем ДТП.

Оформление договора онлайн на примере

Для того чтобы оформить страховой договор в рассрочку через интернет, понадобятся документы. Необходимый перечень бумаг для оформления полиса онлайн:

- копия паспорта;

- копия ПТС;

- скан регистрационного свидетельства автомобиля;

- скан талона технического осмотра или диагностической карты;

- скан водительского удостоверения;

- банковская карта, с которой будут зачислены денежные средства для оплаты страховки в рассрочку.

Если планируется оформлять страховку в рассрочку онлайн, то настоятельно рекомендуется отдавать предпочтение крупным и известным организациям, которые хорошо зарекомендовали себя на рынке и имеют положительные отзывы. К таким организациям относится «Ингосстрах». Итак, пошаговая инструкция оформления страхового договора онлайн в «Ингосстрах»:

- Первым делом надо зайти на сайт страховой компании.

- Выбирается страховой продукт (в данном случае ОСАГО).

- Система предлагает рассчитать стоимость страхового полиса в автоматическом режиме. Вся вводимая информация должна быть максимально точной и правдивой.

- Расчет производится в течении 1 минуты.

- Если автовладельца сумма страхового полиса устраивает, то отправляется заявка для его оформления.

- На сайте есть окошко, где автовладелец указывает время, которое является удобным для звонка. В это время менеджер страховой компании позвонит ему или напишет письмо на электронную почту, чтобы сообщить дополнительную информацию. Если есть необходимость, сотрудник страховой компании поможет произвести более точный расчет цены автогражданки.

- Теперь можно оплачивать страховой полис, для этого стоит выбрать любой способ оплаты, который удобен клиенту. И документ приходит на указанный электронный адрес.

Если нужно продлить автогражданку онлайн, то нужно:

- предлагается на сайте форма, где нужно выбрать «продление договора»;

- вводятся данные действующего страхового полиса;

- получается расчет доплаты;

- необходимая сумма оплачивается.

Расчет стоимости ОСАГО при оформлении в рассрочку

Рассчитать, во сколько обойдется полис автомобилисту, несложно – нужно просто заполнить все поля в онлайн-калькуляторе на сайте страховщика, а затем умножить полученный результат на соответствующий коэффициент. Например, если полная стоимость страховки составляет 3 700 рублей, а клиент хочет, чтобы полис действовал в течение 3 месяцев использования машины, тогда его платеж составит ровно половину – 1 850 рублей.

Если же автомобилист захочет полис продлить, необходимо заблаговременно обратиться к тому же страховщику и доплатить оставшиеся 1 850 рублей. После чего страховка будет действовать 1 год с даты первоначального обращения.

Калькулятор КАСКО Росгосстрах

Если рассматривать буквальное значение слова рассрочка, то в ОСАГО такая услуга отсутствует. Но существует довольно хорошее предложение под названием «период использования», которое позволяет разделить годовой платеж на несколько частей.

Общие правила покупки страховки гласят о следующем:

- Страховка приобретается на 12 месяцев.

- Приобретение подразумевает полную оплату всей суммы сразу.

Исходя их этого, рассрочка по законодательству отсутствует. Но существует вполне приемлемый и законный метод обойти закон и воспользоваться привилегиями отсрочки платежа, благодаря срокам по эксплуатации авто. Время, отведенное на эксплуатацию транспортного средства по договору, может быть меньше времени действия страховки.

Используя такой метод, автовладелец сначала может осуществить оплату за наименьший промежуток использования автомобиля, а оставшуюся часть страховки оплатить после того, как срок эксплуатации истечет полностью.

Вопрос довольно занимательный. Сначала необходимо разобраться какой процент от суммы нужно будет оплачивать в месяц, если оформление полиса было произведено от 3 до 9 месяцев.

Пример первый

| Номер месяца | % от общей стоимости полиса |

| 3 | 40% |

| 4 | 50% |

| 5 | 60% |

| 6 | 70% |

| 7 | 80% |

| 8 | 90% |

| 9 | 95% |

Как становится понятно, наиболее выгодно оформлять полис на несколько месяцев, потому что как только наступит десятый месяц, придется платить стоимость полиса в полном объеме.

Пример второй

Допустим, у автовладельца имеется в наличии 80% от стоимости полиса на 12 месяцев. Он произведет оплату за 7 месяцев страхования и будет спокойно ездить дальше. Но при этом у него нет необходимости дополнительно оформлять полис еще на пять месяцев. Он может заплатить оставшиеся 20% от общей суммы страховки спустя 7 месяцев. Наградой будет страховой полис на год.

Естественно, про подводные камни нигде не написано и никто об этом не сообщит. Владелец авто не подозревает, что даже если он приобретет самый дешевый полис, он обязан производить оплату полной суммы не помесячно, а исходя из полной стоимости страховки.

Любая страховая компания может ответить следующее:

- «Если вы чем-то недовольны, то ищите другую ;

Оформлять ОСАГО в рассрочку или нет дело сугубо личное. В любом случае особенности услуг и предложений страховых компаний нужно внимательно изучать.

Сегодня особым спросом у автовладельцев пользуются страховки:

- КАСКО или добровольное автострахование. По данному полису гарантирована защита от следующих страховых случаев: ДТП, угон авто, хищение, ущерб от упавших предметов, повреждения в результате стихийного бедствия, самовозгорание и тд. В связи с этим страховщик может предложить несколько интересных, актуальных программ для авто, например, «Прагматик» (минимальный страховой пакет), «Оптимум», «Премиум» и тд. Все они отличаются количеством страховых случаев.

- ОСАГО или обязательное страхование. Договор такого типа по законодательству обязан оформить каждый водитель авто. По ней страхуется не столько ТС, сколько автогражданская ответственность. Обратившись за такой услугой, можете быть спокойны, выплаты по страховым случаям осуществляются всегда гарантированно и в срок.

- ДСАГО. Этот договор играет роль дополнения к обязательному, улучшая его условия и повышая страховую сумму до 3 млн.

Автогражданка заботится о жизни и здоровье, грузе, других имущественных интересах участников процесса движения. Не виновник дорожно-транспортного происшествия возместит ущерб пострадавшей стороне, а компания в которой он приобрел автогражданку. Компенсация ущерба происходит либо в денежном формате, либо в виде ремонта автомобиля пострадавшей стороны на станции технического обслуживания.

С одной стороны, оно дает уверенность виновнику дорожной аварии в том, что он будет в состоянии расплатиться за нанесенный имущественный ущерб, с другой стороны — гарантирует пострадавшему возмещение ущерба.

Приобретение полиса предлагает дисциплинированным водителям возможность снижения коэффициента на 5% за каждый безаварийный год езды. И наоборот. Виновнику дорожно-транспортного происшествия или его инициатору коэффициент повышается, что в конечном итоге повышает стоимость на следующий год.

Максимальная сумма за причиненный имущественный ущерб пострадавшей стороне определена в 400 тысяч рублей. Если же речь идет о здоровье или жизни водителя или пассажиров, выплата увеличивается до 500 000 каждому пострадавшему.

Сделав шаги навстречу своим клиентам, страховые агентства уменьшили срок рассмотрения заявления о компенсации до 20 рабочих дней, предусмотрели возможность разрешать спорные ситуации до начала судебного разбирательства, снизили до 50% показатель максимального износа автомашины, увеличили лимит выплат по «Европротоколу».

Это расширяет возможность клиента получить компенсацию при мелком дорожно-транспортном происшествии без обращения в ГИБДД.

Большим плюсом является «прямое урегулирование» при котором пострадавший обращается в свою страховую фирму, а не в агентство виновника ДТП. Это новшество практикуется в случае повреждения двух автомобилей, без нанесения ущерба здоровью и жизни автомобилисту или его пассажирам.

Также предлагаем вам узнать, как рассчитать свой КБМ по ОСАГО,

Если рассматривать буквальное значение слова рассрочка, то в ОСАГО такая услуга отсутствует.

Но существует довольно хорошее предложение под названием «период использования», которое позволяет разделить годовой платеж на несколько частей. Исходя их этого, рассрочка по законодательству отсутствует.

Но существует вполне приемлемый и законный метод обойти закон и воспользоваться привилегиями отсрочки платежа, благодаря срокам по эксплуатации авто.

Закон «Об ОСАГО» регулируется все аспекты, касающиеся оформления полиса, начиная с приобретения автогражданки и заканчивая способами разрешения споров, возникающих между сторонами в период действия страхового договора. Стоимость ОСАГО так же регулируется законодательством РФ. Для этого разработаны базовые тарифные ставки и перечень коэффициентов, влияющих на цену.

Многие автовладельцы задаются вопросами: можно ли приобрести автогражданку в рассрочку?

Попробуем подробно ответить.

Поэтому на первый взгляд как таковая рассрочка, то есть оплата ОСАГО частями, клиенту недоступна.

Но есть один вполне законный вариант обхода данного требования, и связан он со сроками эксплуатации автомобиля. Ведь если страховка всегда оформляется на год, то срок использования транспортного средства, указанный в договоре полиса, может быть меньшим. За счет этого автовладелец имеет право фактически воспользоваться страховкой ОСАГО в кредит, оплатив сначала минимальный срок эксплуатации машины, а остальную часть стоимости полиса внести после истечения этого срока.

Так и здесь, если так сложилось, что на данный момент вам нужно оформить страховку ОСАГО в рассрочку, вы можете воспользоваться маленькой хитростью. Как оформить страховку ОСАГО в рассрочку? В автогражданке существует целых два понятия, которые отражают срок действия обязательного страхования: Срок страхования.

Нюансы при покупке ОСАГО в рассрочку

Приобретая полис в рассрочку, автомобилисту следует учесть следующие моменты:

- чтобы избежать переплаты, страхователю нужно обращаться в компанию заранее, в сроки, установленные договором;

- продлить срок действия договора может только тот человек, который его оформлял;

- при оформлении пролонгации сотрудник страховой компании должен провести осмотр автомобиля;

- продлевать договор можно только трижды – например, два раза на 3 месяца и один раз – на полгода.

Можно ли так получить полис?

Можно, и есть 2 основных правила оформления полиса в рассрочку:

- Застраховаться такой автовладелец должен минимум на год. То есть, не на минимальный срок, а на стандартный.

- Какое время водитель использует свой автомобиль. Главный принцип – если ОСАГО куплено в рассрочку, надо использовать свою машину.

Есть ещё несколько условий, которые выдвигают страховые компании водителю:

- Страховой тариф должен быть фиксированным на весь срок действия страхового договора. Период, который указан в правом углу страхового полиса. За это время цена страхования не меняется.

- Есть возможность продлить первоначальный период пользования. Но только, если страхователь использует ту же машину, которая была застрахована в этой же страховой компании.

ВАЖНО! оплата годовой стоимости ОСАГО может осуществляться разными способами. Периоды выплат напрямую зависят от финансовых возможностей водителя и приоритетов в использовании транспортного средства.