Закон об ОСАГО

Полис является обязательным для легального управления транспортом, как и водительское удостоверение. Необходимость оформления ОСАГО закреплена законодательно в N 40-ФЗ от 25.04.2002 года.

Перед началом использования страховки, каждому водителю рекомендуется детально изучить правила ОСАГО. Это позволит сформировать точное представление об особенностях использования документа, правах и обязанностях полисодержателя.

Открыть Правила ОСАГО 2021

ОСАГО можно оформить в бумажном или электронном виде. Обеспечиваемые этим видом страхования права и гарантии не будут зависеть от формата, поэтому каждый современный водитель вправе сам выбирать удобный для себя вариант (за исключением некоторых ситуаций, например, с новым авто).

Каким полисом ОСАГО вы пользуетесь?

Электронный е-ОСАГО

100%

В бумажном виде

0%

Проголосовало: 1

Условия договора страхования

В 2021 году в законодательство были внесены правки по поводу автогражданки на основании Федерального Закона РФ №40 – « Об обязательном страховании гражданской ответственности владельцев транспортных средств». Всего редакция насчитывает 6 глав по поводу ОСАГО.

При оформлении полиса следует помнить о следующих условиях страхования ОСАГО 2021:

- страховка оформляется на 1 год;

- договор может выдаваться как в бумажном, так и в электронном варианте, оба полиса являются действительными;

- при составлении договора или его изменения водителю нужно указать свои личные данные и персональные данные владельца автомобиля;

- если на момент оформления полиса ОСАГО водитель еще не прошел государственную регистрацию транспортного средства, то он пропускает поле «Гос. регистрационный знак», а после прохождения регистрации сообщает в страховую компанию полученный гос. номер на протяжении 3-х рабочих дней. Страховщик, в свою очередь, обязан внести полученные данные в соответствующую строку автоматизированной информационной системы обязательного страхования;

- собственник авто имеет право выбрать любую страховую компанию, специализирующуюся в данной области;

- страховая компания не может отказать автовладельцу в страховании;

- страхователь полностью ответственен за информацию, которую он предоставляет страховщику;

- страховая компания не имеет права требовать с водителя оригиналы документов, если автомобилист уже не первый раз обращается в эту организацию, за исключением случаев, когда есть подтверждения, что информация на копиях или электронных документах не актуальна на данный момент;

- при оформлении страховки, за отсутствием диагностической карты, страховая компания имеет право провести технический осмотр ТС.

Это основные новые условия страхования ОСАГО, более подробно с изменениями можно ознакомиться в редакции «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств».

ВАЖНО! Если присутствуют какие-либо ошибки в договоре страхования, то данный документ считается недействительным.

Отличия электронного полиса от бумажного

Такой полис также обозначается, как e-ОСАГО. Обеспечивает абсолютно идентичные бумажному документу возможности и права, имеет свои недостатки и преимущества.

Плюсы и минусы e-ОСАГО

удобное оформление без посещения офиса страховой;

в ходе такого заключения договора можно избежать навязывания дополнительных услуг от сотрудников компании;

есть возможность приобрести полис любой организации, даже когда ее представительство в городе отсутствует;

не обязательно возить бумажную версию полиса, достаточно предъявить его в цифровом формате.

отсутствие возможности оформления на новое авто или для водителя-новичка (приобрести e-ОСАГО можно только, когда соответствующие данные уже вносились в базу РСА ранее);

полис вступает в силу только через 3 дня после оплаты (бумажный начинает действовать сразу после оформления);

за указанные данные и любые опечатки при регистрации водитель самостоятельно несет полную ответственность.

Как и где можно оформить ОСАГО онлайн?

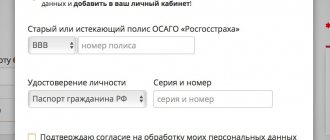

Для этого достаточно перейти на официальный сайт выбранной страховой компании, зарегистрироваться на нем, заполнить необходимую информацию и оплатить страховку. При необходимости можно обратиться за помощью к менеджеру страховой по номеру телефона, указанному на сайте, либо через онлайн чат. Также вы можете запросить обратный звонок. Выбрать страховую и сравнить цены вам поможет форма ниже:

Традиционно общая схема оформления ОСАГО онлайн подразумевает:

- введение данных о водителе и ТС (транспортном средстве) в специальной форме на сайте;

- ожидание результатов автоматической проверки информации по базе РСА;

- оплата полиса после получения подтверждения проверки;

- получение e-ОСАГО на электронную почту.

Если в ходе проверки указанных данных по базе Российского союза автостраховщиков выявляются несовпадения, требуется отправить сканы документов для перепроверки сотрудниками компании вручную.

Также следует учесть, что на новые ТС или для водителей-новичков покупка онлайн недоступна. Ведь в базе РСА еще не будет достаточно необходимой подтвержденной информации для заключения договора в таком режиме.

При покупке электронной страховки следует помнить, что ее действие начинается только после третьего дня с даты оформления. Поэтому важно планировать процедуру заранее.

Оформлять ОСАГО необходимо не только для легковых автомобилей, но также для других ТС:

- мотоциклов;

- грузовых автомобилей;

- спецтехники (например, тракторов);

- общественного транспорта (автобусов и пр.);

- автомобилей служб такси или каршеринга.

В зависимости от особенностей их использования и формы собственности процедура получения полиса может иметь свои нюансы.

Продление полиса

Чтобы пролонгировать действие бумажного или электронного полиса, достаточно своевременно подать соответствующую заявку в страховую компанию. Форму обращения лучше уточнить у менеджера заранее, но зачастую она подбирается в удобном клиенту формате. То есть можно как оформить, так и продлить ОСАГО через интернет.

Важно сделать это заранее во избежание непредвиденных ситуаций. Законом позволяет обращаться за продлением не раньше, чем за 2 месяца до окончания срока действия ОСАГО.

Что подлежит и не подлежит обязательному страхованию?

Согласно Правилам страхования по ОСАГО к обязательному страхованию подлежит транспортное средство (устройство), которое служит для перевозки людей, оборудования или грузов. К транспортным средствам (ТС) также относятся необорудованные двигателем полуприцепы, прицепы и прицепы-роспуски. Транспортные средства, в соответствии с Законом РФ, допускаются к общему дорожному движению.

В соответствие действующих Правил обязательному страхованию не подлежат следующие транспортные средства:

- ТС конструктивная скорость не превышает 20км/час;

- Не имеют допуска к общему дорожному движению;

- Принадлежат Вооруженным Силам РФ;

- Застрахованных в любом другом иностранном профессиональном объединении страховщиков.

Документы для оформления ОСАГО

Перечень документов, которые понадобятся для оформления обязательного страхования автогражданской ответственности выглядит одинаково для оформления бумажной или электронной версии. Для заключения договора потребуются:

- паспорт хозяина ТС;

- паспорт непосредственно самого технического средства;

- свидетельство, подтверждающее его регистрацию и право собственности на него (например, если оформлена генеральная доверенность);

- водительские удостоверения всех лиц, данные которых необходимо внести в полис (если полис не типа Мультидрайв);

- диагностическая карта с отметкой о прохождении техосмотра (для авто возрастом от трех лет).

Техосмотр для ОСАГО

Раньше при оформлении страховки прохождение ТО не было обязательным условием. Сегодня без отражения его результатов в диагностической карте получить полис нельзя, для процедуры важно подготовить такие бумаги:

- паспорт, водительское удостоверение или другой документ, подтверждающий личность хозяина;

- паспорт транспортного средства;

- свидетельство регистрации ТС.

Периодичность техосмотра для получения ОСАГО определяется возрастом и категорией транспорта. Для нового автомобиля первый ТО разрешается проходить не ранее истечения трех лет с даты выпуска. Детальнее о процедуре техосмотра можно узнать из этой статьи.

Льготы при оформлении

Действующее законодательство предоставляет возможность получить компенсацию в размере 50% от стоимости страховки инвалидам 1, 2 или 3 группы. Также такая возможность есть у опекунов детей-инвалидов. Использовать эту льготу при приобретении ОСАГО можно, если соблюдены следующие условия:

- транспорт требуется инвалиду по медицинским показаниям;

- одновременно по полису использовать ТС могут не более трех лиц (включая инвалида).

На практике сначала гражданин приобретает автостраховку по полной цене. Затем обращается в местный орган соцзащиты за получением компенсации половины ее стоимости.

Для пенсионеров, ветеранов труда, участников боевых действий или почетных жителей города льготы по ОСАГО законом не установлены. Но местные власти имеют право самостоятельно их назначить. Поэтому таким категориям граждан следует обратиться в службу соцзащиты и узнать, предполагаются ли им какие-либо компенсации.

Каков срок действия ОСАГО?

Правила страхования по ОСАГО содержат норму, в которой определяется, что периодом функционирования договора обязательного страхования автогражданской ответственности считается 1 год. Данный договор заключается как с одним собственником транспортного средства, так и с группой лиц, которые допускаются автовладельцем к управлению самоходного транспортного средства.

Нерезиденты, используя на территории России личные автотранспортные средства, которые зарегистрированы в зарубежном государстве, получают временный полис ОСАГО (сроком не менее 5-ти дней).

При покупке нового авто собственник вправе приобрести обязательный полис страхования, срок которого должен соответствовать полному сроку следования объекта к месту постоянной регистрации. Собственник автомобиля имеет свободный и многосторонний выбор страховой компании.

Что входит в страховой случай?

Обязательное страхование автогражданской ответственности служит защитой от убытков для всех участников дорожного движения:

- Для виновника ДТП. Полис покрывает траты за нанесенный другой стороне ущерб здоровью или имуществу.

- Для пострадавшего в ДТП. Наличие ОСАГО у виновника гарантирует получение компенсации для восстановления ТС или для лечения.

Когда в аварии виновны обе стороны, документ обеспечивает взаимное возмещение понесенных убытков. При этом необходимо также учитывать, что не все ситуации могут расцениваться, как соответствующие страховому случаю по ОСАГО. Среди основных условий, не позволяющих рассчитывать на возмещение убытков:

- управление транспортом лицом, данные которого не внесены в договор;

- причиной происшествия являются техногенные катастрофы, стихийные бедствия, военные действия или народные забастовки;

- требуется возместить моральный ущерб или упущенную выгоду.

Также есть ограничение в размере суммы компенсации. Максимальная выплата по ОСАГО составляет 400 000 рублей.

Что такое страховая премия и кем она уплачивается?

Страховая премия – это страховой тариф, который уплачивается застрахованным лицом страховщику (страховой компании). Страховые тарифы устанавливаются Правительством РФ и едины для всех. Если в момент действия полиса меняются страховые тарифы, то данные изменения не касаются существующего открытого договора автогражданского страхования.

Страховая премия может корректироваться в сторону увеличения или уменьшения, если меняются условия договора у страхователя.

Страхователь сообщает страховщику в письменном заявлении личные сведения, на основе которых производится расчет размера страховой премии. Застрахованное лицо имеет право требовать от страховой компании данный расчет в письменной форме. Страховщик должен предоставить этот расчет в течение трех рабочих дней, с момента получения заявления от страхователя.

Штраф за отсутствие ОСАГО

Законодательно закреплено наказание за отсутствие или нарушение правил использования ОСАГО в статье 12.37 КоАП. Согласно ее содержанию, если водитель не оформил страховку вообще, накладывается штраф в размере 800 рублей.

В случаях, когда владелец не соблюдает условия, полагается штраф в 500 рублей. Например, если водитель забыл бумажный полис дома.

Если отсутствие ОСАГО выясняется уже после ДТП, все расходы виновная сторона должна оплатить самостоятельно. При этом в ходе освидетельствования ситуации сотрудниками ГИБДД они также вправе выписать штраф за отсутствие страховки.

ОСАГО для иностранных автомобилей

Наличие автостраховки обязательно для всех участников дорожного движения, включая иностранных граждан. Оформить ее они могут двумя способами:

- Использовать международный полис – Зеленую карту. Приобрести ее можно на территории своей страны, если она входит в состав членов специального Соглашения страхового полиса защиты гражданской ответственности автовладельцев. Также купить Green Card со сроком действия от 15 дней до года можно на любом таможенном терминале. Для краткосрочного пребывания в РФ такой вариант будет наименее хлопотным.

- Приобрести ОСАГО в России сразу по приезду. Многие страховщики предлагают такую возможность специально для иностранных граждан. Также часть из них имеет представительства зарубежом, куда можно заблаговременно обратиться и получить полис российского образца.

Коэффициенты для расчета страхования автогражданской ответственности

Стоимость полиса обязательного страхования автогражданской ответственности определяется с использованием специальных коэффициентов. Ключевым среди прочих показателей является коэффициент бонус-малус (КБМ).

Чтобы быстро рассчитать стоимость полиса и сравнить по цене страховые предложения от разных компаний предлагаем воспользоваться онлайн калькулятором расчета ОСАГО.

Он позволяет компании оценить риск наступления страхового случая в отношении каждого конкретного водителя. На основании КБМ определяется класс страхования (он же класс безаварийности) водителя.

Наименее выгодным показатель бонус-малус будет для новичков и водителей с плохой статистикой об участии в ДТП. Всего в системе КБМ насчитывается 15 классов. Далее по ссылке детально про коэффициент бонус-малус (КБМ) и его классы.

Помимо КБМ также при расчете стоимости учитывается ряд дополнительных параметров:

- Базовый тариф (БТ). Актуальная ставка для разных видов транспортных средств, регулируемая Центральным банком России.

- Коэффициент территории (КТ). Отличается в зависимости от региона преимущественного использования ТС.

- Коэффициент возраста-стажа (КВС). Отражает опыт передвижения и возраст водителей.

- Коэффициент мощности двигателя (КМ). Используется только для легковых автомобилей. Чем больше мощность мотора, тем выше будет показатель.

- Коэффициент сезонности (КС). Применяется, если полис приобретается не на весь год и планируется ездить на ТС в определенные месяцы. Например, актуален для дачников.

Со стороны страховщика запрещается учитывать при стоимость ОСАГО такие факторы, как вероисповедание, национальность, расовая принадлежность или должность граждан.

Образцы полисов ОСАГО

Актуальная версия полиса с июля 2021 года подразумевает использование двух уникальных буквенных обозначений в бланках.

Указание «ААС» не подразумевает на обратной стороне возможность заключения добровольного страхования.

1 страница ОСАГО AAC Нажмите для увеличения

2 страница ОСАГО AAC Нажмите для увеличения

Использование «ААВ» позволяет оформить на обратной стороне возможность заключения добровольного страхования.

1 страница ОСАГО AAB нажмите для увеличения

2 страница ОСАГО AAB нажмите для увеличения

Важно учесть, что оформление полисов с введенными ранее обозначениями «ННН» и «РРР» Российским союзом автостраховщиков разрешается до 1 июля 2021 года.

Ниже представлен образец заполнения полиса и возможность скачать чистый бланк ОСАГО в формате Word.

Пример заполнения полиса ОСАГО Нажмите для увеличения

Чистый бланк ОСАГО

1 файл(ы) 3.15 MB

Также ниже можно просмотреть и скачать в формате Word образец страховой претензии на возмещение ущерба по ОСАГО.

Образец страховой претензии на возмещение ущерба по ОСАГО

1 файл(ы) 8.50 KB

Какие документы нужны

Владельцы транспортных средств не имеют права садиться за руль без страхового полиса обязательного страхования гражданской ответственности. Правила оформления полисов записаны в обновленной редакции Федерального Закона 40-ФЗ, регулирующего базовые ставки, тарифы, коэффициенты, сроки действия страховки, особенности возмещения убытков при наступлении страхового случая, а также требования к страховщикам. Лицензированные организации, имеющие право на выдачу страховки, являются членами Российского союза автостраховщиков и разрабатывают свои требования в соответствии с действующим Законодательством.