Что такое срок страхования

Под этим понимается определенный отрезок времени, когда между контрагентами действуют соответствующие правоотношения и когда они несут друг перед другом обязательства, установленные соглашением, Правилами, законом.

Некоторые положения содержатся в:

- Главе 48 Гражданского Кодекса;

- Законе 4015-1 от 27. 11. 1992 “Об организации…” (далее – Закон 4015).

Как пролонгировать страховку

Когда срок действия страховки закончился, следует сразу же его продлить. Если водитель хочет дальше сотрудничать с компанией, у которой он уже покупал ОСАГО, она продлится автоматически, но нужно будет известить страховщика в устной форме: по телефону или при личном визите. Разумеется, необходимо внести оплату за новую автогражданку.

Когда человек хочет выбрать другую компанию, следует прийти в офис нового страховщика и написать заявление. Для оформления нового полиса понадобятся такие документы:

- предыдущая страховка;

- паспорт;

- удостоверения личностей, кто будет водить машину;

- документ о прохождении техосмотра;

- регистрационное свидетельство.

Также необходимо оплатить ОСАГО по новым реквизитам.

Период страхования и срок договора

Страхователю, иному лицу, прямо, косвенно участвующему в соответствующих правоотношениях, следует разграничивать смысл понятий “Период страхования”, “Срок действия договора”.

Под сроком действия страхового контракта понимается отрезок времени, когда действуют принятые каждой стороной обязательства друг перед другом. Проще говоря, страхователь, страховщик в указанный промежуток времени обязаны исполнять все, что регламентировано законом, договором, Правилами, а по истечении представленного интервала уже могут не выполнять. Например, страхователь уже с 1-й секунды действия договора обязан уведомлять СК об увеличении страхового риска (част. 1 стат. 959 Гражданского Кодекса).

Под периодом страховки рассматривается отрезок времени, когда страховка действует как таковая. То есть страховщик обязан заплатить компенсацию только если страховой случай произойдет в период страховки, не в срок действия контракта.

Внимание! Период страхования не может продолжаться дольше времени действия страхового договора (меньше – может).

Как оформить договор пожизненного страхования

Для оформления договора пожизненного страхования необходимо выбрать страховую компанию и страховую программу. Делать это нужно очень ответственно, поскольку предполагается очень длительное сотрудничество, а значит, компания должна иметь устойчивое положение на рынке и хорошую деловую репутацию.

Для подписания договора достаточно предоставить:

- паспорт гражданина РФ или гражданина иностранного государства;

- заявление-анкету на страхование.

Дополнительно могут запросить:

- справку с работы или налоговую декларацию;

- отчет медицинского обследования;

- специальные опросники по заявленной в анкете патологии/заболеванию;

- протокол операции (если она была);

- выписной эпикриз по месту получения медицинской помощи;

- результаты эндоскопических, электрофизиологических методов исследования, УЗИ, томографию, рентген, суточного мониторирования АД и ЭКГ.

Страхователь обязан сообщить страховщику в заявлении-анкете обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая и размера возможных убытков от его наступления, а также предоставить по его запросу справки о состоянии здоровья.

Договор страхования жизни оформляется всегда в письменной форме после того, как все документы будут изучены и страховщик будет готов его подписать.

Пример расчета срока страхования

Рассмотрим, как исчисляется срок страхования на простых примерах.

Пример № 1. Пусть страхователь заключил договор страхования имущества. Указанным соглашением не были изменены диспозитивные нормы, указанные стат. 957 Гражданского Кодекса.

Пусть договор заключен 1 июня 2021 в 0:00, на 12 мес. Страхователь уплатил страховую премию следующим днем – 2 июня 2021, 12:00. Именно с представленного момента исчисляется действие договора (12 мес.), и контрагенты несут по нему взаимные обязательства. Сразу после уплаты страховой премии страховка вступила в силу – то есть 2 июня в 12:00. Значит, если страховой случай произойдет со 2 июня 2021, 12:00 и вплоть до 2 июня 2021, 11:59, возможно претендовать на страховую компенсацию.

Пример № 2. Возьмем данные из предыдущего примера, представим – страховая компания изменила диспозитивные нормы:

- контракт вступает с момента заключения;

- страховка начинает действовать по истечении 3 суток после вступления договора в силу.

Значит, взаимные обязательства сторон по договору начнут действовать 1 июня 2021 с 0:00. С этого момента контракт вступит в силу (начнет исчисляться 12 мес.). Получить компенсацию возможно только по страховым случаям, произошедшим 4 июня 2021 с 0:00 – 31 мая 2021 до 23:59.

Что такое страхование на дожитие

Страхование на дожитие – один из самых распространенных видов накопительного страхования жизни. Его предлагает в РФ примерно 20 страховых компаний (например, Альянс-Жизнь, Уралсиб-Жизнь, АльфаСтрахование-Жизнь, Капитал-Лайф и пр.).

Его суть заключается в следующем:

- Застрахованный отчисляет страховщику страховые взносы в течение определенного периода времени (от 1 года до 25-40 лет).

- Страховщик формирует из них страховые резервы и инвестирует деньги в различные инвестиционные инструменты (вклады, ценные бумаги, недвижимость и пр.).

- По окончании страхового договора (дожитию до определенной даты), капитал выплачивается вместе с полученным инвестиционным доходом.

Обычно, такие программы являются комбинированными, и, помимо риска дожития, в них также предусмотрен риск внезапной смерти застрахованного от несчастного случая, ДТП или болезни, а иногда и получения инвалидности, потери трудоспособности.

Страховые суммы по этим двум основным рискам (смерть и дожитие) могут быть равны или отличаться, и будут тем выше, чем больше взнос. В итоге полисы на дожитие обеспечивают двойную защиту: накоплений от инфляции и возможной девальвации, и дополнительно – жизни клиента. Подобная страховка – идеальное решение для заемщиков, а также деловых людей, от которых финансово зависят родственники.

Можно ли изменить срок

Контрагенты страховых правоотношений вправе договориться об изменении времени действия контракта – в меньшую, большую сторону, путем заключения дополнительного соглашения (стат. 452 Гражданского Кодекса). Если кто-либо из контрагентов не согласен изменить, ничего сделать нельзя.

Обратной силы период страховки не имеет. Полномочие на компенсацию теряется, когда страховой случай произошел раньше даты начала действия страхования или позднее нее – вне зависимости от дат действия контракта.

Важно! Изменить период действия страховки с целью получения компенсации по ранее или позднее произошедшему страховому случаю по закону возможно (част. 2 стат. 425 Гражданского Кодекса), но тогда теряется весь смысл страхования как такового (и вряд ли какой-либо страховщик пойдет на такое).

Как рассчитать стоимость по сроку действия полиса

Есть специальная формула, позволяющий определить стоимость полиса. Для расчета берут период страхования и умножают на коэффициент:

| Срок (месяцы) | Коэффициент |

| 3 | 0,5 |

| 4 | 0,6 |

| 5 | 0,65 |

| 6 | 0,7 |

| 7 | 0,8 |

| 8 | 0,9 |

| 9 | 0,95 |

| 10-11 | 1 |

Оформить документ на 2 месяца либо на еще меньший период невозможно. Такая возможность работает только для транзитных автомобилей.

Цена за страхование на год отвечает цифрам, указанным в полисе. Если страховка подорожает стоимость ранее полученного полиса останется прежней.

Срок страхования в ОСАГО

Вышесказанное применимо к случаям добровольного страхования. При обязательных страховках минимальные, максимальные сроки действия страховых контрактов, периода страхования, определяются соответствующими федеральными законами (пункт “ж” част. 4 стат. 3 Закона 4015). Относительно ОСАГО – ФЗ № 40 от 25. 04. 2002 “Об обязательном…” (далее – Закон № 40). Част. 1 стат. 10 Закона № 40 регламентирует – страховой полис “автогражданки” всегда оформляется на 12 мес., кроме некоторых случаев.

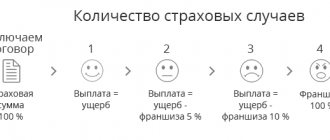

ОСАГО также разграничивает понятия “Срок действия договора”, “Период страхования”. При стандартной ситуации правоотношения между сторонами действуют все эти 12 мес. Период устанавливается стат. 16 Закона № 40, который может быть 3, 4, 5, 6, 7, 8, 9, 10, 11 месяцев в течение указанного года.

Минимально допустимый срок

Минимальный интервал действия ОСАГО для страхователей, страхующих машины, зарегистрированные за границей, временно используемые на территории России, составляет 5 суток (част. 2 стат. 10 Закона № 40).

Внимание! Когда полис нужен, чтобы доехать до места проведения техосмотра или до РЭО ГИБДД в целях регистрации машины после ее покупки, то возможно купить ОСАГО на время, не превышающее 20 суток (част. 3 стат. 10 Закона № 40). Минимальный срок законодательством не ограничивается (представляется, что возможно сделать ОСАГО даже на час).

Стоит ли экономить за счет срока страховки

Когда гражданин ездит на машине только определенные месяцы года (например, только летом), функционирует возможность заключить контракт с условием о сезонном пользовании.

При заключении договора указываются конкретные месяцы. Пусть, например, март, апрель, май, июнь, июль, август. Всего – 6.

Есть особенности:

- договор все также оформляется на 1 год;

- платить за полис нужно, разумеется, меньше, ведь используется понижающий коэффициент КС (см. таблицу ниже);

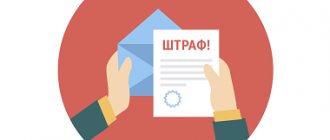

- обязанность по страховке гражданской ответственности считается исполненной в течение действия контракта (12 мес.), а не периода страхования, то есть привлечь по част. 2 стат. 12.37. КоАП, наложить штраф 800 рублей не смогут;

- если ездить на машине в те месяцы, которые не были указаны, привлекут по част. 1 стат. 12.37. КоАП – штраф 500 рублей;

- самое важное – при управлении автомобилем не в те месяцы, страховщик при страховом случае выплатит компенсацию потерпевшему, потом через суд взыщет все убытки с причинителя вреда (п. “е” част. 1 стат. 14 Закона № 40).

Как видим, страховать данным образом не очень выгодно из-за штрафов, возможного регресса, того, что коэффициент КС не слишком снижает страховую премию (например, пользоваться машиной возможно всего лишь 3 месяца в году, а премия снизится только вполовину, а не в 4 раза).

Итак, законодательством предусмотрены понятия “Срок действия страхового договора”, “Период страхования”, которые нужно знать и понимать. Если не согласовать срок страхования, договор могут признать недействительным. Об этой процедуре читайте следующую статью.

Минимальный срок ОСАГО для поставки на учет

Для того чтобы поставить авто на государственный учет необходимо иметь действующий полис ОСАГО. Обычно требуется сразу оформление договора страхования сроком до одного года.

Но в зависимости от обстоятельств автовладелец может выбрать наиболее удобный для него вид страхования. Минимальный срок действия договора, для того чтобы зарегистрировать машину, должен быть от трех месяцев.

Сам полис будет оформлен на год, а вот действовать он может, всего три или шесть месяцев по желанию автовладельца. При такой форме страхования полис оплачивается всего по сорока процентной годовой стоимости.

При оформлении транзитной страховки со сроком действия до двадцати дней зарегистрировать машину в ГИБДД не получится, так как она заключается только для транспортировки. А для учета придется приобретать еще отдельно полис на год.

Автовладельцы должны понимать, что установленный срок договора и его период действия в рамках законодательства, два совершено разных понятия.

Полис ОСАГО практически всегда оформляется на год, а вот, сколько времени он будет действителен, зависит от владельца автомобиля.

Причем законодательство РФ не делает особых разграничений между частными лицами и юридическими. Для юридических лиц предусмотрены практически такие же нормы законодательства.

Про отказ в приеме документов на ОСАГО читайте в статье: проблемы ОСАГО. Регресс по ОСАГО рассматривается здесь.

Про техосмотр для ОСАГО рассказываетчя по этой ссылке.

Когда можно ездить без страховки

Поездки на авто с просроченной либо вовсе без полиса ОСАГО считаются противозаконными и находятся под строжайшим запретом на всей территории России. Но в ФЗ № 40 предусмотрен ряд случаев, когда ездить без страховой защиты определенное время допускается. Количество подобных ситуаций строго ограничено:

- Автомобиль куплен совсем недавно.

- Установлены временные номера для переправления машины транзитом (действует только для юр. лиц).

- Водителем является иностранный гражданин, и его ТС застраховано по международной программе.

При покупке нового автомобиля или подержанного с пробегом государство предоставляет владельцу 10 дней для оформления полиса ОСАГО и прохождения регистрации в ГИБДД. Доказательством недавней покупки могут стать:

- договор с продавцом о купле-продаже;

- дарственная;

- завещание, передающее авто по наследству.

При остановке достаточно предъявить эти документы вместе с бумагами на авто.

Сегодня немало встречается случаев, когда купленную машину перегоняют в другой регион после приобретения. Для этой цели можно оформить отдельное ОСАГО. Действует оно только 20 дней с времени приобретения. За это время нужно успеть купить полноценную страховку и зарегистрировать авто.

Разрешается езда в течение одних суток с целью посещения офиса страховой фирмы и заключения нового договора по ОСАГО. Если полис находится на стадии подготовки к выдаче, то для подтверждения данного факта нужно иметь соответствующую справку.

Автомобиль страхуется по «Зеленой карте», когда иностранный автовладелец въезжает на территорию России. Такой полис является действующим во многих странах. Карту можно получить или продлить в стране, где регистрируется авто, на срок от 5 дней до года. Если действие международной страховки завершилось на территории РФ, тогда водитель должен оформить автогражданку российского образца. Если иностранец не собирается возвращаться домой, а еще какое-то время жить в нашей стране, то езда без ОСАГО будет незаконной.

Что будет, если попасть в ДТП с просроченным полисом

Если машина попала в ДТП, а полис ОСАГО просрочен, то ее владельцу не уйти от штрафа, который составляет 800 рублей. Это не так много, но лучше своевременно оформить страховку, ведь есть риск, что именно собственник станет виновником ДТП. Тогда ему придется не только платить штраф, но и возмещать убыток другому водителю. При возникновении ДТП с участием машины без полиса ОСАГО, как правило, события развиваются следующим образом:

- сотрудник ГИБДД фиксирует в протоколе отсутствие у одного из водителей полиса ОСАГО;

- просрочившему страховку собственнику машины выписывают штраф;

- если виновником аварии является второй водитель, то далее события развиваются по стандартной схеме и пострадавшая сторона получает выплату от страховой компании;

- если в ДТП виноват тот водитель, у которого нет полиса, то второй участник происшествия отправляет пострадавшее авто на независимую экспертизу. На экспертизе должны присутствовать обе стороны;

- на основании экспертизы определяется сумма, которую виновник аварии должен выплатить пострадавшей стороне добровольно либо по решению суда.

Поскольку платить за ремонт второй машины придется из своего кармана, лучше вовремя переоформить полис ОСАГО и избавиться от возможных проблем.

Подведем итоги

Как понятно из вышеприведенной информации, срок действия договора зависит от категории автомобиля (зарегистрированный в другой стране, транзитный или поставленный на учет в России), а также от желания автовладельца заключить договор на удобный ему отрезок времени. Период пользования полиса ОСАГО может составлять от трех до одиннадцати месяцев или целый год. В зависимости от количества месяцев используется тот или иной коэффициент для расчета стоимости страховки. Полис становится недействительным сразу же после окончания срока его действия, никаких дополнительных льготных периодов не существует.

Post Views: 7 544

Как продлить период ОСАГО?

Здесь все довольно просто. То есть контракт, страхования по ОСАГО стандартно заключается сроком на один год. При этом годовая стоимость является неизменной величиной.

Минимальный срок страховки ОСАГО составляет три месяца. На такой период обычно заключают договор те граждане, которые собираются в скором времени продать собственное транспортное средство. Однако при этом за данные 90 дней страхователю необходимо будет заплатить половину годовой стоимости полиса.

В том случае, если имеется необходимость, то гражданин с легкостью может прийти в любой день в организацию, и продлить ОСАГО до завершения полисного года.

Оплатив 0.7% годового полиса в первое полугодие, автолюбителю за оставшиеся полгода необходимо будет произвести доплату размером 0.3% от годовой суммы страховки.

Как сэкономить на страховке?

По правилам страхового полиса, оплата за добровольное страхование в рассрочку не предусматривается.

Однако это вовсе не мешает гражданину оформить полис на три месяца, уплатив 0.5% от годовой страховки, затем продлить, уплатив 0.2%, а потом можно третий раз продлить страховку, уплатив остаток необходимой суммы, что в принципе и является рассрочкой. Такой способ оплаты за полис можно сказать довольно-таки выгодный, учитывая кризисный период.

Но, продление договора должно осуществляется заранее. Ведь в ином случае компания вправе будет взымать такой же процент, как и за первые три месяца.

Управление автомобилем в то время, которое не предусмотрено страховкой, влечет за собой ответственность в виде штрафа в размере 300 рублей. После уплаты такого штрафа дальше не стоит рисковать.

То есть, если в данный период, который не предусмотрен полисом, произойдет дорожно-транспортное происшествие, то компания возместит убытки пострадавшей стороне. Однако в таком случае гражданину будет направленно страховой компанией требование возместить убытки, которые ей пришлось понести.

Сохранить

Сохранить

Сохранить

В чем разница между сроком действия договора и периодом пользования

Срок действия договора страхования и период пользования автомобилем – это разные понятия, хотя относятся они к одному и тому же договору. Срок действия – это временной отрезок, на который заключается соглашение между автомобилистом и страховой компанией. Согласно текущему российскому законодательству, он составляет ровно год. По окончании этого срока полис может быть продлен. Срок действия так же называют сроком страхования, он указан в верхней части полиса.

Период пользования указывается в строке, следующей за сроком действия договора. Он может быть как стандартным (12 месяцев), так и отличаться от срока, на который заключено соглашение, в меньшую сторону. Это актуально в тех случаях, когда авто-владелец не планирует пользоваться машиной в течение всего года, планирует скорую ее продажу или выезжает на дороги только когда потеплеет. Посмотрите на видео о различиях сроков и периодов действия.

Период пользования не может быть дольше, чем период действия договора, но может быть короче. В таком случае сумма, которую необходимо выплатить страховой компании, будет меньше. Графа, где отмечен период пользования, указывает, в течение какого времени на протяжении всего срока соглашения автовладелец может пользоваться машиной. Причем, водитель вправе выбрать конкретные месяцы, когда страховка будет активна. Это может быть какой-то один сезон, либо по одному месяцу лета, осени и зимы. Все зависит от того, как часто используется автомобиль.

Важно: несмотря на то, что полис действителен в течение года после его получения, если срок пользования истек, передвигаться за рулем машины с таким документом нельзя. Полис будет считаться просроченным, и водителю придется оплатить штраф. Если полис оформлен на конкретные месяцы, например, июнь, июль и сентябрь, то в августе он не действителен.