Владельцы автотранспортных средств, согласно законодательству РФ, обязаны произвести компенсацию пострадавшему третьему лицу, в случае нанесения вреда жизни и здоровью, а также порчи имущества. С целью обеспечения возможности материального возмещения, каждый водитель обязан иметь полис ОСАГО.

Но, не всегда страховой компенсации бывает достаточно для покрытия всех расходов, связанных с ДТП. ДГО придаст уверенности при вождении на дорогах, особенно, в крупных городах, где автодвижение состоит из множества дорогих элитных автомобилей.

Что такое страхование ДГО?

Добровольная гражданская ответственность (ДГО) – это расширение финансовых границ по возмещению ущерба третьим лицам, пострадавшим в ДТП, страховой компанией.

Страховая выплата может полностью перекрыть объем ответственности при наличии условий:

- При законном управлении автотранспорта.

- Только после выплаты по полису ОСАГО.

Необходимо отметить, что обязательное страхование позволит обеспечить выплату в размере 160 000 руб., при нанесении вреда жизни и здоровью пострадавшему и 120 000 руб., в случае нанесения ущерба автомобилю. Это максимум, что можно ожидать от ОСАГО.

Страховыми рисками в договоре ДГО являются:

- Нанесение ущерба имуществу третьих лиц, пострадавших в ДТП:

- ущерб, нанесенный имуществу,

- уничтожение или повреждение автотранспорта,

- ущерб, нанесенный дорожным сооружениям и дорогам.

- Причинение вреда жизни и здоровью пострадавших участников ДТП:

- факт летального исхода,

- потеря временной трудоспособности,

- потеря полной трудоспособности, получение инвалидности нерабочей группы.

- причинение вреда имуществу пострадавших.

О франшизе при страховании машины читайте здесь.

Страховкой можно также предусмотреть разделение рисков, когда страховая выплата производится одновременно на пострадавших лиц и на восстановление автомобиля.

Страхование ОСАГО

Первый вид страхования — ОСАГО

, оформление этого полиса в страховой компании обеспечит Вам материальную защиту, в случае аварии, то есть при аварии, произошедшей по вашей вине, страховая компания обязуется выплатить владельцу повреждённого Вами автомобиля денежную компенсацию за ремонт авто.Однако сумма выплат владельцу поврежденного транспортного средства ограничена и составляет: если повреждён один автомобиль 120 тысяч рублей, если в результате дорожно-транспортного происшествия были повреждены несколько транспортных средств, то максимальная выплата пострадавшим сторонам составит

160 тысяч рублей

, причем эта сумма идет на все поврежденные автомобили, стоит отметить, что если в результате ДТП пострадали люди, то каждому из них тоже будет выплачена компенсация, максимальная сумма которой на одного человека составит

160 тысяч рублей

. Страховая компания по полису ОСАГО обязана выплачивать компенсации по каждому ДТП, в котором вы стали виновником в течение года, на который был оформлен полис ОСАГО, причём независимо от количества ДТП, однако при последующем оформлении полиса вы будете вынуждены заплатить гораздо большую сумму за оформление того же полиса, так как с Вас будут сняты скидки за участие в нескольких ДТП в течение предыдущего года. Полис

ОСАГО

можно оформить в страховой компании на три, шесть, девять или двенадцать месяцев. При оформлении полиса на 3 месяца вы платите взнос в размере 50% от стоимости полиса на 12 месяцев, через три месяца вы можете доплатить ещё 50 % и у Вас будет полис на год, то есть в данном случае вы ничего не переплачиваете, аналогичная система действует и на остальные сроки, однако сумма первого взноса будет увеличиваться(а второго соответственно уменьшаться), так для 6 месяцев первый взнос составит 60% от суммы за год, а второй 40% и т.д. Внимание, тарифы по всем полисам ОСАГО одинаковые во всех регионах нашей страны, т.к. устанавливаются

Правительством РФ

, и

обязательны к выполнению всеми страховыми компаниями не зависимо от места их положения.

Зачем нужно ДГО?

Учитывая лимиты возмещения по обязательному страхованию ответственности, несложно посчитать, при каких случаях придется находить финансовые средства самостоятельно, если компенсации страховой компании будет недостаточно.

Даже самое нелепое ДТП с дорогим автомобилем может «вылиться в круглую копеечку». Над оформлением дополнительного полиса по страхованию ответственности особенно важно задуматься неопытным автовладельцам, так как у данной категории участников движения риск ДТП наибольший.

Тем не менее даже самый опытный водитель порой не может справиться с управлением автомобиля при плохой погоде (сильный ливень, снегопад), учитывая качество дорожного покрытия. При неблагоприятных погодных условиях ДТП чаще происходит не с одним автомобилем, а сразу с несколькими.

Читайте о страховой здесь.

Как работает ДСАГО?

Принцип действия ДСАГО очень похож на ОСАГО . Правда, дополнительная страховка приобретается на добровольных началах и действует только при наличии обязательной «автогражданки». В рамках ДСАГО возмещается ущерб, нанесённый третьим лицам (пострадавшей стороне). Такой полис покрывает следующие риски:

- Имущественный вред – автомобилю, дорожной инфраструктуре, строениям.

- Ущерб жизни и здоровью третьих лиц в результате ДТП. Под третьими лицами следует понимать других водителей, пассажиров и пешеходов.

Принцип работы ДСАГО следующий:

- Произошло ДТП по вине лица, купившего полис ДСАГО.

- Лимита по ОСАГО не хватает, чтобы полностью возместить убытки пострадавшим.

- Ущерб сверх лимита ОСАГО выплачивается за счёт покрытия полиса ДСАГО.

Лимит ответственности по ДСАГО выбирает страхователь в момент оформления полиса. Каждая страховая компания определяет минимальный размер страхового покрытия по этому виду страхования. Обычно нижняя планка находится на уровне трёхсот-пятисот тысяч рублей. Верхняя – от трёх до тридцати миллионов рублей (опять же в зависимости от политики конкретного страховщика). Лимит ответственности распространяется на каждый страховой случай и не уменьшается на сумму уже произведённых выплат.

Принцип действия ДСАГО очень похож на ОСАГО. Правда, дополнительная страховка приобретается на добровольных началах и действует только при наличии обязательной «автогражданки».

Преимущества страхования ДГО

Приобретение полиса ОСАГО – это лишь минимальные рамки страховки на случай нанесения ущерба 3-му лицу, пострадавшему в ДТП, к которым обязывает законодательство. Для урегулирования проблемных вопросов при наступлении таких событий, автовладелец должен побеспокоится о собственной безопасности и рисках. Для этих целей и оформляется полис ДГО.

Основные положительные стороны добровольного страхования:

- Страховое возмещение выплачивается сверх выплаченной суммы по ОСАГО.

- Полис предусматривает возмещение в полном объеме без учета износа автомобиля и комплектующих.

- Страховка включает в себя техническую поддержку на дороге.

- Возможность определить максимальный порог страховки самостоятельно.

- Круглосуточная поддержка специалистов диспетчерской и сервисной службы.

Об оформлении электронного полиса ОСАГО в СОГАЗ онлайн читайте здесь.

Подробнее о преимуществах и недостатках дополнительного страхования

https://www.youtube.com/watch?v=OfhEodLclEk

К преимуществам ДОСАГО можно отнести следующие особенности:

- возможность использовать компенсацию без учета износа;

- владение страховкой на покрытие большого размера ущерба за довольно приемлемую стоимость;

- ДОСАГО окажет автовладельцу огромную помощь тогда, когда ОСАГО будет недостаточно (ущерб свыше 400 тысяч).

К недостаткам ДАГО можно отнести его привязанность к обязательному страхованию автогражданской ответственности. Без бланка ОСАГО ДСАГО попросту не действует.

Страховая сумма по ДГО

Учитывая ограниченный размер страховой выплаты по обязательному страхованию, полис ДГО предусматривает страхование рисков превышения данных сумм ущерба. Выбор страхового тарифа является добровольным и связан с личными интересами автострахователя.

В этом заключается его основное отличие от обязательного страхования ОСАГО – страховая сумма не регламентируется законом и определяется по соглашению сторон.

Стоимость страховки ДГО зависит от следующих параметров:

- Ожидаемая максимальная сумма возмещения при наступлении страхового случая. Как правило, она варьируется в среднем от 300 тыс. руб. до 300 млн. руб.

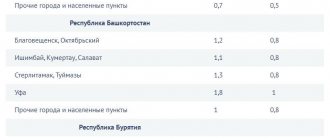

- Регион, в котором зарегистрирован автомобиль и местность наибольшей эксплуатации (мегаполис, поселок городского типа и т. д.)

- Опыт вождения.

- Количество лиц, которые могут быть допущены к управлению автомобилем.

- Возрастная категория водителей.

- Тип автомобиля.

- Год выпуска транспортного средства.

- Необходимость дополнительных сервисов: техпомощь, вызов спасательных служб.

Что такое ДГО в ОСАГО

ДГО — это добровольный вид страхования ответственности граждан, идущий в совокупности с ОСАГО, которое является обязательным. Многих автолюбителей интересует вопрос, а для чего вообще нужно ДГО?

А дело тут вот в чем: по закону страховая выплата по ОСАГО потерпевшему не может превышать лимит (400 тыс.руб «по здоровью» и 500 тыс. руб. «по железу» каждому потерпевшему), а вот ДГО как раз и позволяет расширить данное ограничение лимита ответственности собственника авто перед лицами являющимися потерпевшими в ДТП.

ВНИМАНИЕ! Сначала сумма ущерба выплачивается по ОСАГО, а в том случае если сумма ущерба выше установленного лимита по данному договору, то в дело вступает ДГО – и оставшаяся сумма не перекрытая автогражданкой, перекрывается этой страховкой.

Договор ОСАГО — это договор между страхователем и страховщиком (больше нюансов о том, кто такой страхователь, можно узнать в этом материале). Объект, который страхуется в данном случае, это имущественные интересы третьих лиц, которые могут возникнуть в результате причинения вреда здоровью и жизни или имуществу потерпевшего при ДТП.

Если говорить проще, то приобретая полис ОСАГО, страхует владелец авто прежде всего себя от следующей ситуации: Вы стали виновником ДТП, разбили потерпевшему машину — в данном случае материальную ответственность за вас возместит страховая и оплатит ущерб потерпевшему. А виновный в данном случае ничего платить потерпевшему не будет.

Как оформить полис ДГО?

Так как обязательным условием оформления страховки ДГО является наличие ОСАГО, оформлять полис добровольного страхования лучше в той же страховой компании. Практически все страховые агенты предоставляют дисконтную программу накопления, которая предусматривает бонусы при оформлении последующих страховок.

Достаточно набрать телефон интересующей компании и специалисты сориентируют в оптимальном решении вопроса, а также подберут наиболее приемлемый вариант оформления и передачи полиса.

Для оформления ДГО необходим практически тот же пакет документов, что и при ОСАГО, КАСКО, это:

- Документы, удостоверяющие личность водителя.

- Правоустанавливающие документы на транспортное средство.

- Страховой полис ОСАГО.

О том как купить полис ОСАГО в СК “МАКС” читайте здесь.

Оформить и рассчитать полис страхования ДСАГО

Расширенная страховка ОСАГО оформляется в любой страховой компании, при этом некоторые из них, предлагают приобрести ДСАГО одновременно с ОСАГО, что приводит к объединению страховки. Это выгодно в первую очередь для того, чтобы при наступлении страхового случая не было необходимости бегать по инстанциям и собирать необходимые документы, так как выплаты будет осуществлять одна и та же страховая компания.

Приобретая добровольный полис, необходимо учитывать тип выплаты:

- с учетом износа ТС;

- без учета износа ТС.

Если процент износа будет учитываться, то и выплаты в соответствии с этим будут занижены. Следовательно выгоднее конечно же брать второй тип. Для оформления ДСАГО вам понадобятся следующие документы:

- Действующий полис ОСАГО, так как без него отдельно ДГО оформить невозможно;

- Документ, который подтверждает тот факт, что автомобиль зарегистрирован;

- Водительское удостоверение собственника или доверенность на управление ТС;

- Документ, удостоверяющий личность собственника ТС.

Подводные камни

Условия ДСАГО регламентируются правилами страхования конкретной компании. Соответствующий документ можно найти в специальном разделе нашего сайта или на сайте страховщика.

Среди наиболее распространённых проблем с ДСАГО можно выделить:

- Многие компании не оформляют полис отдельно и продают ДСАГО только как опцию к программе КАСКО .

- По ДСАГО компании не выплачивают компенсацию, если виновник аварии не предоставил на осмотр своё авто.

- Нужно помнить, что в отличие от ОСАГО, где дополнительным гарантом выплат выступает РСА, компенсации по ДСАГО зависят только от страховой компании. Соответственно, выбор надёжного страховщика здесь особенно важен.

- Часто при покупке полиса с лимитом более полутора миллионов рублей требуется предоставить своё авто на осмотр. Такое условие при страховании гражданской ответственности направлено на борьбу с мошенниками.

Сколько стоит полис?

Ещё раз напомним, что ДСАГО – это добровольный вид страхования. По этой причине в отличие от ОСАГО условия страхования здесь устанавливает не государство, а страховщик. В этой связи стоимость полиса в разных компаниях сильно разнится. Главный фактор формирования цены – размер страхового покрытия:

- Дешевле всего обойдётся страховка с лимитом ответственности 300 000 – 500 000 рублей. Цена на такой полис варьируется в диапазоне 1 000 – 2 000 рублей в год.

- ДСАГО с лимитом один-полтора миллиона рублей стоит примерно 3 000 – 6 000 рублей.

- Максимально возможное покрытие в рамках стандартных программ ДСАГО составляет 30 000 000 рублей. Такой полис обойдётся в 12 000 – 18 000 рублей.

ПОДРОБНЕЕ: Где взять бланк европротокола если полис электронный

На стоимость ДСАГО также влияет наполнение страховой программы и наличие других полисов автострахования. Как правило, покупателям КАСКО полис ДСАГО достаётся со скидкой и даже может быть подарен в рамках специальной акции. Например, когда все виды автострахования (ОСАГО, КАСКО и ДСАГО) оформляются сразу у одного страховщика. Помимо этого на снижение цены ДСАГО могут рассчитывать опытные водители с большим стажем и положительной страховой историей. На стоимость влияют пол и возраст допущенных к управлению лиц, а также характеристики самого автомобиля (год выпуска, мощность, объём двигателя, пробег и так далее).

Стоимость услуги рассчитывает каждая компания индивидуально. Учитывают максимальную сумму выплат: чем она выше, тем дороже обойдется услуга. На сумму влияет:

- срок страхования;

- модель автомобиля;

- мощность двигателя;

- год его выпуска;

- возраст водителя;

- водительский стаж.

Преимущества полиса добровольного страхования гражданской ответственности

- Автовладелец может самостоятельно установить желаемую сумму покрытия.

- Количество водителей и их стаж не влияет на стоимость страховки.

- Выплата осуществляется сразу после выплаты по ОСАГО.

Расширение ДГО – это простой способ оградить себя от лишних проблем при различных ДТП.

В борьбе за клиента конкурирующие страховые компании постоянно расширяют список предлагаемых услуг по договорам ДГО. Среди них немало весьма выгодных предложений:

- полное возмещение убытка без учета амортизации запасных частей и комплектующих;

- круглосуточные консультации экспертов и диспетчерской службы при наступлении страхового случая;

- включение в перечень страховых услуг бесплатной доставки топлива и техподдержки на дороге;

- бесперебойная работа центров, занимающихся урегулированием убытков, без выходных дней и перерывов;

- сбор и оформление необходимых документов сотрудником СК без участия клиента.

Некоторые из этих услуг продаются компаниями в комплексе, и не могут быть исключены из договора, а от каких-то других вполне можно отказаться.