На рынке страхования Российский союз автостраховщиков более десяти лет упорядочивает взаимоотношения между участниками ОСАГО, защищая интересы клиентов страховых компаний, прекративших свою деятельность из-за наступления банкротства.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Он разрабатывает и внедряет в практику рынка страхования методологию по совершенствованию механизмов страхования по ОСАГО.

Вместе с созданием его базы данных открылась новая эпоха на рынке страхования, которая должна проводится в обязательном порядке владельцами автотранспорта.

Главенствующая роль в деятельности РСА отдана применению стандартов, нормативов в услуги по обязательному страхованию автогражданской ответственности, развитию статистики.

Что это такое

Российский Союз Автостраховщиков — это некоммерческая организация. Его статус утвержден действующим законодательством, поэтому он стал первым на рынке страховых услуг единым общероссийским профессиональным объединением, которое осуществляет ОСАГО. В основу ее образования был положен принцип обязательного членства страховщиков.

Первостепенной целью РСА является обеспечение взаимодействия владельцев автотранспорта, составление правил профессиональной деятельности для производства обязательного страхования.

Союз был основан в августе 2002 года по инициативе виднейших страховых компаний Федерации, который зарегистрирован в октябре месяце того же года в едином реестре страховщиков и объединений Министерства РФ.

Деятельность РСА осуществляется сообразно указаний Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Он был принят в исполнение в апреле 2002 года за номером 40.

Возможности

Российский союз автостраховщиков основан в 2002 году. Компании, которые занимаются заключением договоров ОСАГО, обязаны вступить в этот союз и вносить в его базу все данные по полисам:

- Период действия договора.

- ФИО автовладельца.

- Возраст страхователя и его водительский стаж.

- КБМ.

- Информацию о страховых выплатах.

- Данные диагностической карты, ПТС.

После заключения договора страховой компанией вся информация заносится в базу РСА.

Внимание! Первостепенной задачей союза автостраховщиков является обеспечение взаимодействия и нормальной работы СК.

РСА выгодный для всех участников страхования. СК он гарантирует:

- Снабжение бланками свидетельств ОСАГО.

- Защиту и помощь в ходе страхования.

- Взятие на себя обязательств перед клиентами компании, если она обанкротится.

Автовладельцы тоже получают выгоду. В ряде случаев РСА возмещает ущерб, выплата которого по стандартному ОСАГО невозможна. Благодаря Российскому союзу автостраховщиков владельцы транспортных средств защищены от недобросовестных СК, навязывающих ряд дополнительных услуг.

Союз осуществляет контроль за соблюдением страховыми , а также выполняет ряд других функций:

- Ведение консультативной работы.

- Защита прав страхователей.

- Представительство членов организации по вопросам страхования в государственных органах и прочих учреждениям.

РСА также координирует членов объединения по борьбе с мошенниками.

Какие выполняет функции

РСА возмещает понесенные потери по ОСАГО согласно принятым обязательствам в соответствии с нормативными актами. Порядок осуществления выплат утвержден действующим законодательством.

Компенсация за причиненные жизни и здоровью увечий производится в нижеприведенных ситуациях, когда виновник произошедшего дорожно-транспортного происшествия:

- не был установлен;

- у него не был заключен договор ОСАГО.

Выплаты по возмещению ущерба, нанесенного имуществу граждан Федерации, осуществляются:

- если страховая компания обанкротилась;

- у нее отозвали лицензию, по которой осуществлялась экономическая деятельность.

Для получения компенсации страхователь должен представить в РСА пакет документов, который содержит:

- заявление с просьбой оплатить компенсацию;

- документы по страховому случаю, удостоверяющие произошедшее ДТП;

- уведомление о том, что ДТП имело место быть;

- справку о ДТП, выданную органом ГИБДД на бланке унифицированной формы за номером 12, 31, 11 либо 748;

- копию протокола, в котором зафиксировано административное правонарушение, оформленное в результате ДТП или постановления ГИБДД о применении административной меры;

- копию постановления по делу, открытому в связи с административным правонарушением;

- подлинник страхового полиса по ОСАГО заключенного виновником ДТП со страховой компанией;

- если имело место судебное разбирательство, то подлинник решения суда о меры воздействия;

- акт независимой технической экспертизы состояния транспортного средства.

РСА рассматривает заявление в продолжение 30 календарных дней, отсчитанных со дня его регистрации в журнале приходящей корреспонденции.

Но если потребуются дополнительные материалы по делу, то продолжительность рассмотрения увеличивается. Он производит выплаты безналичным расчетом.

При получении отказа в удовлетворении требования по оплате компенсации необходимо обратиться с исковым заявлением в суд.

Что делать, если полис ОСАГО отсутствует в базе РСА?

Вся информация вносится в базу РСА практически сразу после оформления полиса ОСАГО, однако из-за перегруженности данные могут появиться немного позже.

Рассказываем, что делать, если все же полис есть, а базе РСА отсутствует. Согласно закону, страховая организация обязана передать информацию о подписании страхового договора в систему РСА не позднее 1 рабочего дня с момента оформления страховки (п. 7 ст.15 ФЗ «Об ОСАГО»).

Во время проверки страховки смотрим на статус документа. У действующего бланка он должен быть таким – «находится у страхователя».

Не нужно сразу переживать, если после оформления полиса в РСА он все еще имеет статус «находится у страховщика». Вероятнее всего, агент просто еще не успел внести изменения в АИС.

Страховщик должен внести в базу РСА информацию об изменении каких-либо данных, указанных страхователем в заявлении на заключение страхового договора не позднее 5 суток с момента внесения изменений в договор (положение Центробанка России № 431-п).

Владелец полиса имеет полное право заявить о факте поддельного бланка, как только он будет находится в одном из этих статусов:

- «Утратил законную силу»

- «Напечатан производителем» (документ не был передан в СК)

- Утерян

Как действовать, когда вы поняли, что купили поддельный полис? Если с момента покупки прошло еще мало времени, то шансы вернуть потраченные деньги вполне хорошие. Сначала следует написать заявление в правоохранительные органы, приложив фальшивый полис и любой документ, являющийся подтверждением покупки (квитанция или чек). В заявлении нужно подробно описать все обстоятельства покупки полиса ОСАГО, указав всю известную вам информацию о страховом агенте.

Данные о заключении договора страхования также могут отсутствовать в единой страховой базе РСА по следующим причинам:

- Страховщик не передал данные о водительской истории своего клиента

- В базу передали недостоверную информацию (с ошибками), поэтому она не может быть привязана к автовладельцу

- Технические сбои в работе программы

- Обмена прав автовладельцем (информация в АИС осталась привязана к старому документу)

- Страхователь только получил права и оформляет страховку впервые

Для того, чтобы наверняка убедиться в том, что полис ОСАГО отсутствует в базе можно с помощью отправки письменного обращения в РСА.

Правила страхования

Сведения в базе АИС содержат официальные данные владельца, а именно его Ф.И.О., дату рождения, включая сведения о серии, номере водительских прав.

Страховая компания, заключая договор ОСАГО с владельцами транспортного средства, обязана применять информацию АИС о прошлых заключенных договорах, чтобы обосновать коэффициент «бонус-малус», влияющего на стоимость полиса.

По нему установлены 13 классов страхования владельцев автотранспорта для применения соразмерных им коэффициентов. Скидка до начала 2013 года назначалась без письменных документов по устному заявлению страхователя.

Если были обнаружены за последние два года страхования ДТП совершенные страхователем, о которых он не поставил в известность страховую компанию, то она имеет право отказать в осуществлении выплаты при наступлении страхового случая.

Однако с 2013 года приняты правила, по которым в обязанности страховых компаний возложено проведение проверок по единой базе данных коэффициента «бонус-малус» в ОСАГО.

Причем проверяется деятельность страховой компании в продолжение предыдущих 10 лет и безаварийность за прошедшие два года. При производстве расчета стоимости ОСАГО используются данные проверок.

Объединение создало базу данных, которая предоставляет возможность подсчитать тарифы на ОСАГО с учетом страховой истории водителя, проверить коэффициенты «бонус-малус» — АИС КБМ.

Указанный коэффициент используется в расчете тарифа на страхование, предоставляет возможность получения бонуса в размере 5 %, если в течение года не было совершено владельцем аварийная обстановка на автодороге.

Если он совершил ДТП в последние два года, то тариф повышается, то есть принимается коэффициент «малус». При отсутствии в базе данных информации о применении коэффициента «бонус-малус» в расчете используется коэффициент равный единице.

При отсутствии информации в базе АИС КБМ необходимо обратится в страховую компанию, где был заключен предыдущий полис ОСАГО для занесения потребных данных в общую базу.

Единая база ОСАГО содержит информацию о подлежащих скидках, повышающих коэффициентах, предназначенных для владельцев заключаемых договор ОСАГО.

В единую базу информацию подают местные страховые компании, действующие на территории Федерации. В сентябре 2014 года назначен срок предоставления информации в АИС РСА о заключении договора ОСАГО.

Она должна предоставляться в продолжение одного рабочего дня за днем его заключения. Каждая конкретная ситуация рассматривается в индивидуальном порядке, поэтому размер выплат рассчитывается отдельно с учетом сложившихся обстоятельств.

Однако размер компенсационных выплат пострадавшей стороне по конкретному дорожно-транспортному происшествию строго лимитирован, поэтому если в результате ДТП пострадало несколько человек, то размер компенсации не превышает 240 тыс., один – 160 тыс. рублей.

Правила страхования ОСАГО.

При формулировке «нанесение вреда имуществу» размер составляет:

| при наличии нескольких потерпевших | не более 160 тыс. рублей |

| одного потерпевшего | 120 тыс. рублей |

Как рассчитать неустойку по ОСАГО, узнайте в статье: неустойка по ОСАГО. Обязательно ли страхование жизни для ОСАГО, вы можете прочитать здесь.

Этапы процедуры

Чтобы получить е-ОСАГО онлайн, автовладелец должен выбрать компанию-страховщика. На портале РСА отображается перечень лицензированных СК, обладающих правом заключения договоров. Нужно пройти на сайт выбранной компании, пройти регистрацию, открыть личный кабинет и авторизоваться.

Справка. Обязательно иметь электронную почту, чтобы получить логин и пароль для работы.

Для оформления страховки через интернет потребуется ряд документов:

- Паспорт.

- Водительские права лиц, которые будут управлять транспортным средством.

- Предыдущий полис.

- Техпаспорт и свидетельство регистрации автомобиля.

- Карта диагностики ТС (обязателен ли техосмотр при оформлении е-ОСАГО?).

Копии прилагаемых документов должны чётко воспроизводить информацию с оригинала. Текст должен легко читаться. Все реквизиты, подписи и даты должны быть отчётливыми. Обрезанные части документов, блики на них не допускаются.

На сайте выбранной страховой компании необходимо заполнить заявление на проверку данных через РСА. В заявлении указывают:

- ФИО.

- Водительский стаж.

- Количество лошадиных сил автомобиля.

- Тип кузова.

Чтобы подписать электронный бланк, используют индивидуальный номер СНИЛС. Если онлайн-страхование осуществляет юридическое лицо, оно должно иметь цифровую квалифицированную подпись.

Если заявленная информация недостоверная, на электронную почту вышлют письмо с уведомлением об ошибках и на запрос копий документов. Когда будут внесены все изменения и осуществится сверка данных, придёт расчёт суммы к оплате.

Стоимость электронного полиса зависит от тарифов, которые действуют в страховой сфере, и накопленных коэффициентов. На государственном уровне установлены базовые ставки. Они зависят от ряда факторов:

- Разновидность транспортного средства.

- Марка ТС.

- Повышение или понижение коэффициентов в зависимости от условий страхования.

Совершить платёж можно любым удобным способом: посредством электронных систем, банковской картой, например.

После оплаты на электронный почтовый ящик вышлют е-полис. Его необходимо распечатать и хранить при себе в машине. На сайте страховой компании в личном кабинете автовладельца все копии оформлявшихся полисов будут сохраняться.

Внимание! Полученный договор об ОСАГО необходимо проверить по базе РСА.

Иногда случается, что заключение договора с выбранной СК невозможно. Собственнику транспортного средства будет предложено перейти на портал замещающего страховщика. На его сайте нужно создать личный кабинет и оформить заявку.

Расчет стоимости ОСАГО в РСА

Стоимость полиса ОСАГО формируется из тарифов, коэффициентов. Страховые компании лишены возможности изменять ее стоимость. Они не вправе назначать скидки, делать подарки, проводить акции при покупке полиса.

Государством установлены базовые ставки, которые назначаются в зависимости от вида автомобиля и коэффициенты, которые повышают или снижают ее в зависимости от условий совершенных ранее страхований.

Коэффициенты выражают основные риски для владельцев и принадлежащего им автомобиля:

- стаж водителя, его возраст;

- район регистрации автомобиля;

- мощность автомобиля;

- число лиц, обладающих правом управлять автомобилем;

- езда без создания аварийных ситуаций.

По предельному возрасту водителя ограничения отсутствуют. Но если возраст водителя составляет менее 22 лет и его стаж меньше трех лет, то для него назначают повышающий коэффициент равный 1,7, тогда как более опытному водителю его значение будет равен единице.

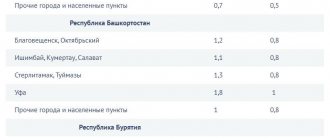

Каждому району установлен индивидуальный территориальный коэффициент, например, для Москвы, где вероятность наступления ДТП большая, назначен коэффициент с высоким показателем – 2, для жителей Московской области он равен 1,7.

Мощность двигателя, выражаемая в лошадиных силах, тоже влияет на показатель коэффициента, который варьируется от 0,6 до 1,6;

Если автомобилем управляют несколько человек, то принимается коэффициент равный 1,8, при конкретном числе лиц, управляющих автомобилем, коэффициент не превысит единицы.

Численное значение коэффициента «бонус-малус» находится в прямой зависимости от страховых случаев, имевших место ранее, так как с его помощью поощряется езда без возникновения аварий.

Его минимальное значение равно 0,5, а предельное – 2,4. Чтобы рассчитать полис применяют специальную формулу, в которую входят значения тарифа и коэффициентов.

Пример расчета. Допустим, в наличии имеется легковой автомобиль с лошадиной силой равной 110, который зарегистрирован в московской области.

Им управляет водитель, достигший 21 года, его водительский стаж равен двум годам. Число допущенных к вождению лиц ограничено, езда производилась без аварий, страховка по ОСАГО заключена впервые.

Ему устанавливаются показатели:

| базовая ставка | 1980 |

| коэффициент, отражающий возраст и стаж | 1,7 |

| территориальный коэффициент | 1,7 |

| коэффициент по ограничению допущенных лиц | 1,0 |

| коэффициент по мощности двигателя | 1,2 |

| коэффициент «бонус-малус» | 1,0 |

Стоимость полиса на срок равный одному году составит:

База РСА

Объединенная база страховщиков была разработана и запущена в работу в 2013 году. В ней хранятся все действующие договора, заключенные по ОСАГО.

В базе РСА для ОСАГО хранятся данные по КБМ (коэффициентам бонус-малус). Именно этот показатель в большей степени может повлиять на итоговую стоимость полиса ОСАГО. Он зависит от водительского стажа и количество аварийных ситуаций, в которых побывал автовладелец.

Если автовладелец из года в год не меняет страховую компанию, то этот коэффициент хранится у страховщиков в своих базах. Но в случае заключение полиса ОСАГО с другой страховой компанией, данные по КМБ страховщики возьмут именно из базы РСА. Чтобы данные в этой базе всегда были актуальны, на страховщиков возложена обязанность по своевременной передаче данных по каждому застрахованному клиенту:

- повышать коэффициент, если автовладелец побывал в ДТП;

- понижать коэффициент, если автовладелец ездил без аварий.

Но не стоит уповать на техническую сторону решения этого вопроса. В этой базе возможны ошибки как человеческого, так и технического характера, которые могут повернуть ситуацию не в пользу автовладельца. Поэтому всегда сохраняйте документы, подтверждающие безаварийную езду на дорогах.

Проверить полис на подлинность

В последние несколько лет участились случаи кражи полиса ОСАГО, обнаруживаются его подделки. При его покупки у страхового агента лучше проверить его принадлежность определенной страховой компании, чтобы потом не возникли непредвиденные ситуации с неприятными последствиями.

Чтобы проверить подлинность полиса необходимо ввести номер в базу данных РСА, где должны совпасть его штамп и наименование.

Она поможет установить регистрацию полиса в едином реестре. Если при проверке получен результат: «полис утрачен» нужно отказаться от его приобретения для последующего заключения договора страхования, затем поставить в известность страховую компанию.

В добавлении к вышесказанному необходимо отметить, что РСА действует в пользу водителю, способствуя обеспечению его защиты.

Меры, предпринимаемые им в разрешении спорных ситуаций, осуществление платежей по страховке подчеркивают важность этой организации.

Дальнейшее развитие деятельности РСА, совершенствование его механизмов позволит увеличить страховые выплаты, ввести таблицы расценок, по которым будет производиться оплата компенсации лицам, пострадавшим в ДТП.

Особенности полиса ОСАГО в компании Согласие, найдите в статье: ОСАГО Согласие. Про выплаты по ОСАГО в компании ВСК рассказывается в этой статье.

Стоимость ОСАГО после ДТП рассматривается тут.

Назначение и основные направления деятельности Российского союза автостраховщиков

РСА в страховании имеет важную роль, поскольку осуществляет ряд функций:

- Формирует единые правила поведения для участников и проверяет их соблюдение. Жесткий контроль позволяет обеспечивать высокий уровень профессионализма всех страховых компаний.

- Защищает и представляет интересы страховых компаний в различных спорах.

- Выплачивает компенсации страхователям, которые не смогли получить возмещение вреда от компаний, в случаях, предусмотренных ФЗ «Об ОСАГО».

РСА вправе также осуществлять иные функции по информационному, техническому и организационному обеспечению реализации ФЗ «Об ОСАГО».

Для страхователей наиболее значимой является возможность обращения в РСА за компенсацией в случае, когда первоначальная страховая компания не может исполнить обязательства.

При причинении вреда здоровью получить выплату от РСА можно в следующих случаях:

- Страховая компания виновника ДТП признана банкротом либо лишена лицензии ЦБ РФ.

- Виновник ДТП неизвестен (например, покинул место происшествия).

- У лица, виновного в аварии, отсутствует страховой полис ОСАГО.

При причинении имущественного вреда обращаться в РСА можно только в случае признания страховщика виновника банкротом либо отзыва у него лицензии ЦБ РФ.

Адреса филиалов компаний, обрабатывающих заявления для РСА, можно посмотреть на autoins.ru.

Филиалы и представительства РСА в городах России

Центральный офис Российского союза автостраховщиков расположен в Москве по адресу: Люсиновская улица, д. 27, строение 3. Ближайшая к офису станция метро – «Добрынинская».

В каждом федеральном округе (ФО) есть представительство РСА. Ниже представлен список адресов этих представительств по федеральным округам:

- Головной офис РСА в Северо-Западном ФО находится в Санкт-Петербурге по адресу: улица Днепропетровская, дом 3;

- Главное отделение союза автострахователей в Приволжском ФО располагается по следующему адресу: г. Нижний Новгород, улица Рождественская, дом 36;

- Офис РСА в Уральском федеральном округе расположен в Екатеринбурге. Данное представительство имеет следующий почтовый адрес: улица Карла Либкнехта, дом 22, офис 304;

- В Новосибирске расположено представительство РСА по Сибирскому ФО. Оно занимает здание, находящееся по адресу: улица Фрунзе, дом 5, офис 432;

- В Дальневосточном ФО представительство Российского союза автострахователей находится в Хабаровске, в доме номер 3 по переулку Дьяченко;

- В Ростове-на-Дону по адресу: улица Красноармейская, дом 200/1 располагается головной офис РСА по Южному ФО

Представительство РСА по республике Крым и городу Севастополь классифицируется как обособленное подразделение союза и находится в столице данного субъекта федерации – городе Симферополь.

График работы у всех представительств РСА общий. С понедельника по четверг офисы открыты с 09:00 до 18:00, а в пятницу – с 09:00 до 16:45 с перерывом на обед с 13:00 до 13:45 в каждый из рабочих дней.