Какие могут быть причины подорожания страховки в 2021 году?

Если стоимость полисов меняется у всех автомобилистов, это значит, что Центральный Банк изменил один из двух факторов влияния на ценообразование ОСАГО:

- базовые тарифы как основа подорожания полиса, когда они меняются законодательно,

- коэффициенты – здесь уже ОСАГО может стоить дороже на следующий год, если изменились данные или условия самого водителя или автомобиля.

Да, к изменению стоимости ОСАГО причастен именно Банк России, он как регулятор рынка ОСАГО устанавливает тарифы и следит за страховыми компаниями.

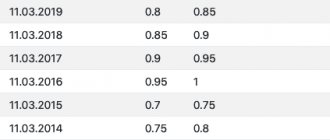

Последний раз изменения были приняты в конце этого лета. Указания Банка России №5000-У были заменены на Указание ЦБ РФ от 28.07.2020 года №5515-У. Именно этот документ определяет, какая должна быть стоимость полиса, от чего она зависит и как меняется.

Почему моё ОСАГО стало стоить больше?

Если страховка стала стоить дорого, то придется разбираться в причинах, поскольку есть масса факторов, которые могли повлиять на конечную цену ОСАГО.

Изменились базовые тарифы

Базовые тарифы формируют основную цену на вашу страховку. Почему именно тарифы, много ли их и почему они разные?

На самом деле это даже не тарифы, а базовые ставки страховых тарифов. Самое интересное то, что данные ставки устанавливают сами страховщики, но в пределах определенного интервала от и до.

В 2021 году для легковых автомобилей физических лиц эти числа в диапазоне от 2 471 рубля до 5 436 рублей.

До изменения эти значения были в интервале от 2 746 рублей до 4 942 рублей.

Если ваш полис стал стоить дороже, то не исключено, что страховая компания, в которую вы обратились, установила базовый тариф по максимальной планке, и, соответственно, стоимость полиса увеличилась.

Когда вы попадали в ДТП в последний раз?

Сразу стоит уточнить, что есть смысл вспоминать только те ДТП, в которых вы были виноваты. Поскольку получение выплаты невиновным потерпевшим не влияет на стоимость его полиса на следующий год.

С виной в ДТП связан один из самых «влиятельных» на конечную стоимость ОСАГО коэффициентов. Только он один может изменить стоимость полиса более чем в 2 раза. Аббревиатура данного коэффициента скорее всего известна большинству автомобилистов – это КБМ.

- Минимальное значение КБМ, равное 0.5, может быть у водителя, который 10 лет безаварийно ездил по дорогам страны.

- Максимальное значение – 2.45. Начинающему водителю достаточно легко его заработать – нужно, чтобы по его полису за год страховщик произвел 2 страховых возмещения.

Но и водитель с КБМ, равным 0.5, всего через 3 страховых возмещения будет платить за полис ОСАГО на следующий год в два раза больше.

Информация обо всех страховых случаях и возмещениях хранится в базе РСА. После последних нововведений КБМ стал рассчитываться на 1 апреля каждого года, и не изменяется целый год. Учитываются ДТП, которые произошли за этот же год, но очень часто страховщики «забывают» учесть страховой случай, и водитель получает повышенный КБМ на полис ОСАГО. Однако, нередки случаи, когда через год или даже два всплывает ранее неучтенное ДТП, и КБМ «слетает».

Проверить свой КБМ можно на сайте РСА в соответствующем разделе.

Можно сравнить свой КБМ с коэффициентом, по которому был произведен расчет полиса, для этого нужно проверить сам полис ОСАГО на сайте РСА. В числе прочей информации будет и размер применяемого КБМ. Ссылка на проверку.

Важно учитывать, что в информации по полису указывается минимальный КБМ по всем допущенным водителям. То есть если у вас в договоре вписан кто-то, у кого КБМ больше, чем у вас, то отобразится чужой коэффициент.

У вас тот же автомобиль или другой?

Следующей причиной, почему ОСАГО стало стоить дороже, является коэффициент мощности транспортного средства. Если вы купили новую машину, и мощность её двигателя больше, чем у предыдущей, то коэффициент мощности для полиса может измениться в бóльшую сторону. На сегодняшний день действуют следующие значения:

- до 50 л.с. – 0.6,

- от 50 до 70 включительно – 1,

- 70-100 включительно – 1.1,

- от 100 лошадок до 120 – 1.2,

- если л.с. 120-150 – 1.4,

- свыше 150 – 1.6.

Таким образом, если, к примеру, у вас ранее был автомобиль мощностью 69 л.с., а теперь вы приобрели новый с мощностью 180 л.с., то при расчёте стоимости страховки в новом периоде страхования, он станет дороже на 1,6, когда порядок расчёта дойдёт до этого коэффициента (но он всё ещё может уменьшиться или стать дороже при дальнейшем расчёте с учётом КБМ и других факторов).

Вы не переезжали в другой город?

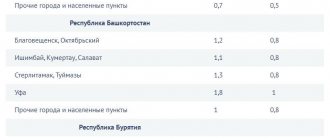

Территория преимущественного использования транспортного средства устанавливается по адресу регистрации собственника авто. У каждого региона свой коэффициент. Если вы переехали в другой город и сообщили в соответствии с Правилами ОСАГО об этом страховщику, то он должен пересчитать стоимость вашего полиса на оставшийся период. Новая страховка на следующий год будет рассчитываться уже по новому коэффициенту.

На сегодняшний день минимальный территориальный коэффициент равен 0.64, а максимальный 1.99.

Найти и проверить значение КТ для своего региона или города можно по ссылке.

Если страховка без ограничений

Прежде чем делать полис ОСАГО без ограничений, посчитайте, как вырастет стоимость такой страховки.

В 2021 году договор без ограничений будет рассчитываться по коэффициенту, равному 1.94. А это сразу же почти двукратное удорожание страховки ОСАГО по сравнению с прошлым годом и полисом с ограниченным числом водителей.

Хотя, может быть и так, что в ОСАГО был вписан кто-то с небольшим возрастом и стажем, а, значит, его КБМ и другие коэффициенты были большими, и полис стоил дорого, но в ОСАГО без ограничений это всё не будет учитываться, и цена может в единичных случаях даже уменьшиться.

Ошибка при расчёте страховой компанией

Если оформлять полис ОСАГО в офисе страховой компании или у брокера, то даже несмотря на то, что оформление происходит через специальную программу, в которую «подтягиваются» почти все данные, нельзя исключить возможность ошибки.

Например, оператор просто опишется и укажет не те данные, такое может случиться с каждым, поэтому стоит всегда проверять правильность всех данных в полученном полисе, особенно, если цена полиса возросла по сравнению с прошлогодним.

Если такую ошибку удастся выявить, тогда придется обратиться в офис страховщика, где потребовать всё исправить и вернуть излишне уплаченные денежные средства.

Вы поменяли страховую компанию

Заключить договор страхования можно с любым страховщиком, у которого есть соответствующая лицензия. Отказать в заключении договора страховая компания не вправе. Поэтому вы вольны выбирать себе любого страховщика.

Однако, стоит помнить, что не у всех компаний стоимость ОСАГО для вашего авто будет одинакова. Всё это из-за того, что страховщики устанавливают разные базовые коэффициенты, о которых уже шла речь выше. С учетом разрешенного диапазона 2 471-5 436 рублей страховые могут установить любое значение.

Вы вписали в свой полис друга или знакомого

Даже если вы не планировали давать другу ездить на своей машине, а просто вписали его, чтобы у него не слетел его КБМ, то стоимость вашего полиса теперь зависит и от него.

Дело в том, что для расчета конечно суммы страховки используется максимальный КБМ из всех допущенных к управлению водителей. Поэтому, если у друга этот коэффициент выше, чем ваш, то страховка станет стоить дороже.

У меня не было аварий, но страховка стоит дороже, чем в прошлом году – почему?

Если дорожает страховка при безаварийной езде, то нужно выяснять корни этого. Определить причину подорожания получится, ответив на следующие вопросы.

- Вы страхуете свою ответственность на тот же самый автомобиль, что и в прошлом году?

- Менялся ли у вас адрес регистрации?

- Вы единственный допущенный к управлению водитель?

- Не менялся ли КБМ и не было ли аварий у других водителей из вашего полиса?

- Правильно ли учтен ваш КБМ в расчете страховки?

- Вы продлеваете полис у того же страховщика или заключаете договор у другого?

- Не изменился ли базовый тариф у вашего страховщика или не отличается ли он у новой СК?

Чтобы избежать лишних проблем и потерь времени, лучше заранее самостоятельно рассчитать стоимость своего полиса, а потом уже заключать его. Так вы, кстати, проверите, не наделал ли там ошибок страховщик и всё ли правильно учёл.

Можно ли и как снизить стоимость ОСАГО?

Снизить плату за полис ОСАГО можно, и дальше мы расскажем о способах сделать это.

Есть самые простые и вполне рациональные способы удешевить полис ОСАГО, например, можно оформлять вместо неограниченного страхового полиса договор с ограничениями по количеству водителей. Или же не вписывать в полис друга, который на другой машине попал в ДТП, и его КБМ стал больше, чем был раньше.

Чтобы ваш полис ОСАГО стоил дешевле, выберите себе страховую организацию заранее, с наименьшим страховым тарифом. С тарифами компаний вы можете ознакомиться на сайте РСА.

Но есть способы, которые работают, но осуществить задуманное будет не просто. Например, сменить адрес регистрации на другой регион, в котором самый маленький территориальный коэффициент. Ну или вообще перерегистрировать там машину на какого-нибудь родственника, и себя просто вписывать в полис.

А еще можно купить другую машину, менее мощную, но полис не особо подешевеет в таком случае, коэффициенты по мощности различаются несущественно.

Как внести изменения в действующий полис ОСАГО: Альфастрахование, Росгосстрах, Согласие.

Необходимо знать, что внесение изменений с помощью интернет-ресурса компании невозможно в том случае, если полис не является Е-ОСАГО. Однако, так же не требуется посещать именно то отделение, в котором был выдан полис — процедура доступна в любом офисе компании.

Для осуществления процесса:

- В страховую компанию адресуется заявление, ввиду того, что внесение новой информации доступно только по требованию. Подача бумаг может осуществляться третьим лицом, при наличии нотариально заверенной доверенности. Составление заявления доступно как в простой письменной форме, так и по специально разработанной, которая выдается при обращении. Более правильным будет второй вариант, в котором клиент приезжает в офис и объясняет то, что необходимо изменить. В таком случае, помимо выданного образца заявления, сотрудники СК помогут в заполнении, а возможно и выпустят готовый документ со всеми коррективами, а клиенту будет достаточно подписать его.

- Подается список документов, перечисленный выше.

- Выдача страхового полиса. Может быть получен как уже имеющийся документ (с пометкой о внесенном изменении), так и другой бланк.

После прохождения данных этапов процедуру можно считать оконченной.

Слетел КБМ – что делать?

Для того, чтобы понять план действий для восстановления КБМ, надо понять причину, по которой он слетел.

- Если вы продали машину и не вписывались ни в какие другие полисы более года, то ваш КБМ слетит, поскольку для расчета используются только те данные, которые были по полисам, действующим не больше года назад. При этом, коэффициент слетает не как при наличии аварии – на некоторое значение, а сразу до единицы.

- Что касается аварий, то если они у вас были, то КБМ слетит на следующий страховой год после страховых выплат. Если этого не произошло и про вас забыли, то радоваться особо не стоит, вашу аварию могут учесть и через год, а бывает, что и через два. Однако, с такой ситуацией можно попробовать побороться, поскольку, как писалось ранее, коэффициент должен учитываться по полису не позднее чем год назад, там у вас было всё хорошо, а, значит, и применять стоит прошлогодний коэффициент.

- Самая частая ситуация, когда необходимо заниматься восстановлением КБМ — это указание неверного коэффициента самим страховщиком. В таком случае в базу попадают неверные данные, и изменить их можно, только обратившись в страховую, с которой уже заключили или собираетесь заключить договор. Если страховщик ничего не исправит, то придется жаловаться дальше, в РСА, а потом в ЦБ. Последняя инстанция в таком споре — это суд.

Заявка на выплаты по ОСАГО онлайн

С 2021 года автомобилисты смогут подавать онлайн-заявку на выплату по ОСАГО. Законопроект был принят Госдумой на первом чтении в декабре 2021 года. Форма для подачи онлайн-заявки появится на портале ГОСУСЛУГИ и в мобильном приложении “Помощник ОСАГО”. Доказательством ДТП будут служить фото и видео материалы.

Дорогое ОСАГО? Восстанови КБМ сейчас

и перестань уже переплачивать страховщикам!

Сервис отправит заявку в РСА. Срок восстановления КБМ: от 12 часов. Узнать подробнее

Страховщик оставляет за собой право провести осмотр поврежденного автомобиля, если информация, полученная онлайн, не позволяет определить наличие страхового случая и размер выплаты.

Что будет, если я откажусь покупать ОСАГО?

Если вы только купили машину и уже не хотите тратить лишние деньги на полис, то тут вас ждет небольшое разочарование. Купить полис ОСАГО придется в любом случае, без него автомобиль не поставят на учет.

Если вы сделаете полис только для регистрации авто, то в дальнейшем выгоды вы не получите, а только проблемы и траты. Сперва на штрафы, ведь управление ТС без полиса ОСАГО наказывается по статье 12.37 КоАП, а затем, в случае аварии по вашей вине, на возмещение ущерба потерпевшему.

При этом законодатель хочет значительно увеличить размер штрафов за отсутствие ОСАГО, а также планирует внедрить автофиксацию с камер по данному правонарушению.

Не спасет ни от штрафов, ни от возмещения ущерба и поддельный полис, который стоит, как правило, весьма дешевле реального полиса, поэтому сразу предупредим о бессмысленной трате денег на такое. При этом, можно еще самим попасть под статью, если будете приобретать или использовать явно поддельный полис.

Но мошенники, зная всё это, могут продать вам «левый» полис ОСАГО и по полной стоимости, чтобы у вас было меньше вопросов. Чтобы этого избежать, советуем после заключения договора проверять его действительность на сайте РСА.

Базовая ставка ОСАГО

Кроме нарушителей ПДД изменения в ФЗ “Об ОСАГО” затрагивают несколько категорий автомобилистов. Изменение базовой ставки коснется юридических лиц, а именно ТС, которые планируется использовать с прицепом. Соответственно, придется доплатить за то, что на авто с прицепом будет ездить наемный сотрудник.

При определении базовой ставки СК может учитывать “иные факторы”, влияющие на вероятность причинения вреда.