Определение

Расшифровка аббревиатуры звучит так: обязательное страхование автомобильной гражданской ответственности.

Более подробный перевод этой аббревиатуры выглядит так:

- обязательное: любое ТС на территории России должно быть обязательно застраховано;

- автомобильная гражданская ответственность: возмещение ущерба при ДТП производится всем, кроме виновника ДТП.

Чем оно регулируется и как работает

ОСАГО регулируется ФЗ № 40. Ознакомиться с текстом закона можно здесь: https://www.consultant.ru/document/cons_doc_LAW_36528/

ОСАГО работает так: если ДТП случается не по вине владельца полиса, то страховая компания возмещает ему ущерб.

Закон об ОСАГО предусматривает возмещение ущерба ремонтом, и только в исключительных случаях – деньгами.

Также закон об ОСАГО предусматривает неустойку за просрочку выплаты ущерба.

Алгоритм действий для получения максимальной выплаты по ОСАГО:

- Обратиться в страховую компанию самостоятельно, либо через представителя, к которому есть доверие. При этом нужно предоставить документы без банковских реквизитов. Таким образом, страховщик не сможет сделать выплату раньше времени.

- Получить направление в СТО и заехать туда. На направлении (либо на его копии) должен быть проставлен штамп, а также – дата обращения.

- Ждать окончания ремонта автомобиля не более 3 месяцев: неустойка начисляется в размере 1% в день. За 3 месяца накопится примерно 90%.

- Если ремонт затянулся, подать претензию о выплате деньгами. При этом владельцу транспортного средства потребуется предоставить документы с банковскими реквизитами. В этом случае (с учетом 7-10 дней, в течение которых претензия будет идти до бухгалтерии) водителю начисляют неустойку в размере 100% от ущерба. Владелец ТС получает основную выплату ущерба.

- После получения выплаты ущерба деньгами обратиться в страховую компанию с претензией особой формы.

- Если выплаты нет, то нужно обратиться к омбудсмену по ОСАГО. Он выносит решение, аналогичное судебному.

Статья по теме: Особенности страховки ОСАГО в СК «Тинькофф Страхование»

Если автомобилю менее 5 лет, а пробег – менее 150000 км, то водителю полагается выплата УТС.

Шаблон претензии на ремонт вместо выплаты можно скачать здесь: https://apretenzia.ru/documents/strakhovanie/36/?utm_source=youtube&utm_medium=algoritmosago2020&utm_campaign=docnaremont

Шаблон заявления о выплате УТС можно скачать здесь: https://apretenzia.ru/documents/strakhovanie/14/?utm_source=youtube&utm_medium=algoritmosago2020&utm_campaign=docuts

Порядок оформления

Оформление договора ОСАГО осуществляется несколькими способами, в число которых входят:

- в офисе соответствующей страховой компании;

- в автосалоне, авторынке, передвижных пунктах автострахования, расположенных в районе ГИБДД;

- на официальных сайтах страховых компаний.

Зачастую компании по страхованию работают без четкого регламента времени. Они осуществляют доставку полиса в подходящее для клиента место, в назначенное им время.

Страховые брокеры стремятся помочь клиентам, они подбирают оптимальные варианты, отвечающие требованиям клиента.

Оформление осуществляется в следующей последовательности:

- заполняется заявление с обращением о намерении заключить договор ОСАГО;

- потребные документы представляются в страховую компанию;

- осуществляется проверка данных, указанных в заявление;

- при желании страхователь проверяет страховой полис;

- совершаются переговоры, на основании которых заключается договор, заверяемый проставленными подписями сторон;

- осуществляется оплата полиса, квитанция предъявляется в компанию.

Пакет документов представляется лично, отправляются по электронной почте. Оплата полиса производится наличным либо безналичным расчетом в зависимости от условий компании, особых требований к заполнению бланка заявления не существует.

Как получить полис ОСАГО в компании ВТБ, узнайте в статье: ОСАГО ВТБ.

Образец договора ОСАГО вы можете .

Как он выглядит

ОСАГО нового образца имеет QR-код. Он находится в верхнем правом углу бумажного (розового) полиса. В электронном ОСАГО этот значок отсутствует.

QR-код – своеобразная ссылка на интернет-страничку. Чтобы ее расшифровать, потребуется специальное приложение для смартфона. Код нужно сфотографировать. После этого программа автоматически перенаправит автовладельца на сайт РСА.

Далее на страничке отображаются следующие сведения:

- регистрационный номер авто;

- ВИН-номер;

- данные машины;

- срок действия полиса;

- название страховщика, который выдал полис.

QR-код помогает убедиться в подлинности полиса.

Также в ОСАГО нового образца, в графе «расчет страховой премии», появилась табличка с коэффициентами. Благодаря этому, автовладелец сможет разобраться с тем, какие числа составляют итоговую сумму.

В той табличке, где перечисляются лица, которые допущены к управлению ТС, в соответствующей графе теперь можно указать класс водителя.

В поле «Владелец ТС» указываются следующие данные водителя: возраст, количество аварий и стаж. На основании водительского стажа происходит расчет коэффициента КБМ, который оказывает влияние на цену полиса ОСАГО.

Условия страхования по ОСАГО

На стоимость полиса ОСАГО влияют не только коэффициенты, но и количество лиц, допущенных к вождению автомобилем. Обычно при заключении договора страхования специалист компании уточняет, какое количество водителей планируется допускать для внесения в страховку.

Страхователь может выбрать одно из следующих условий страхования:

- ограниченная страховка на автомобиль (до управления транспортным средством допускается некоторое число водителей);

- неограниченная страховка на машину (управлять автомобилем могут даже водители, не вписанные в страховку).

В первом случае стоимость страховки будет гораздо ниже, чем во втором. Однако, выбирать такой вариант следует только если страхователь планирует безраздельно управлять транспортным средством. К тому же не лишним будет большой водительский стаж и «безаварийная репутация».

Во втором случае при расчете стоимости полиса коэффициент будет максимальным, а итоговая цена значительно выше. Управлять автомобилем на законных основаниях смогут разные водители.

Как оформляется полис

Оформить страховой полис можно онлайн – при помощи сайта-агрегатора: https://oformionline.ru/.

Инструкция:

- Зайти на сайт.

- Нажать на кнопку «Рассчитать стоимость ОСАГО».

- Загрузить сканы документов: паспорт владельца ТС, паспорт автомобиля, диагностическую карту (если машине больше 3 лет), водительские удостоверения всех, кто будет допущен к управлению машиной.

- Отключить переключатель (находится в правом верхнем углу). Так будет удобнее проверять введенные данные.

- Заполнить анкету.

- Проверить правильность введенных данных.

- Нажать на кнопку «Рассчитать».

После этого система показывает предложения от страховых компаний. Далее требуется выбрать полис ОСАГО и оплатить его.

Страховка приходит на указанный электронный адрес в течение 5 минут.

Согласно российскому законодательству, полис ОСАГО необязательно распечатывать – достаточно иметь его в мобильном устройстве.

Не все сотрудники ГИБДД знают об этом. Чтобы исключить вероятность конфликта с ними, полис желательно распечатать, и всегда иметь при себе.

Статья по теме: Требуется ли ПТС для оформления ОСАГО

Еще полис можно оформить в офисе выбранной страховой компании.

Потребуются следующие документы:

- ходатайство;

- документ, который удостоверяет личность россиянина;

- ПТС (СТС);

- удостоверение водителя;

- диагностическая карта;

- доверенность (если машина принадлежит другому).

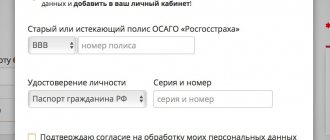

Также оформить полис ОСАГО можно на сайте выбранной страховой компании. Это не очень удобный способ: проблемы начинаются уже при регистрации личного кабинета. Процедура проверки документов занимает 30-60 минут. Если данные водителя не подходят страховщику, то система «перебрасывает» его на сайт другой компании, и данные приходится вводить заново.

Что полагается при ДТП

Порядок действий в случае ДТП:

- Заглушить двигатель, включить «аварийки».

- Сзади автомобиля выставить аварийный знак.

- Убедиться, что в аварии никто не пострадал. Если пострадавшие есть, то нужно вызвать скорую помощь.

- Если пострадавших нет, и в ДТП всего 2 участника, то совместно со вторым водителем определить виновника аварии.

- Если установить виновника ДТП невозможно, вызвать ГИБДД. Это требуется сделать и в том случае, если у второго водителя нет страхового полиса.

- Если один из водителей признает вину, у обоих имеется ОСАГО, а авария незначительная, то потребуется составить схему дорожно-транспортного происшествия (без звонка ГИБДД). Следующий этап – заполнение европротокола.

По европротоколу предполагается возмещение до 100000 рублей. В Москве (и области) и Санкт-Петербурге (и области) – до 400000 рублей.

Если при ДТП пострадал пешеход, то страхователь виновника аварии возмещает стоимость лечения и потерю з/п. Если пешеход сам виноват в ДТП, то права на получение возмещения по ОСАГО у него нет.

Обязанность автогражданской ответственности

Федеральный закон № 40-Ф3, диктующий об обязательстве страхования автогражданской ответственности, был создан еще в далеком 2002 году. Все транспортные средства, попадающие под этот закон в обязательном порядке должны быть застрахованы на необходимые риски, связанные с их эксплуатацией. Нанесения вреда имуществу, здоровью и даже жизни далеко не редкость, если речь идет о дорожном движении. Поэтому принятие такого закона было более чем обоснованно.

ВНИМАНИЕ! Исходя из 4-й статьи № 40-ФЗ, застраховать автомобиль необходимо еще до его регистрации.

И к тому же от получения прав на автомобиль до получения страхового полиса должно пройти не более десяти дней. Но в той же статье указывается, что не все транспортные средства попадают под данные обязательства по страхованию.

Под исключение по основным правилам страхования попадают следующие виды транспорта:

- Транспортные средства, которые в силу особенностей конструкции не развивают скорость более 20 км/ч.

- Средства передвижения, которые не допускаются для участия в дорожном движении.

- Транспорт Вооруженных Сил РФ или других воинских формирований, где предусматривается военная служба. Но автобусы, легковые автомобили, прицепы и прочий транспорт хозяйственной деятельности Вооруженных Сил подлежит обязательному страхованию.

- Транспортные средства, которые зарегистрированы за пределами РФ, и уже застрахованы по одной из международных систем страхования.

- Гражданские прицепы легковых автомобилей.

- Транспорт, конструкция которых не содержит колес — гусеничный/полугусеничный, санный и прочие типы транспорта.

Какая ответственность при ОСАГО

Ответственность при ОСАГО: если ДТП случается по вине владельца полиса, то страховая компания возмещает ущерб не ему, а другим водителям, пострадавшим в аварии.

Основные моменты, о которых следует помнить:

- Заполняя извещение по ДТП, следует помнить о пункте № 15. Он называется «Замечание». В этом пункте тот водитель, который не считает себя виновным в аварии, должен написать, что он вину не признает, и претензий не имеет. Вторая сторона пишет так: «Считаю себя виновным в ДТП, претензий не имею». Оба водителя ставят подписи. В противном случае можно попасть на отказ в возмещении убытков.

- О ДТП нужно сообщить страховщику в течение 5 рабочих дней. При несообщении в компанию о произошедшей аварии, согласно закону об ОСАГО, виновной стороне может быть выставлено регрессное требование. Это означает, что страховая компания заплатит второму участнику ДТП, и потребует возмещения с первого водителя.

- Чтобы повысить лимит по выплате, нужно оформить безлимитный европротокол. Для этого потребуется скачать приложение «ДТП Европротокол». Оно позволяет зафиксировать факт аварии, и привязать его к данным gps. Чтобы воспользоваться приложением, нужно зарегистрироваться на Госуслугах.

- На руках у владельца ТС должна быть действующая диагностическая карта. В ином случае закон об ОСАГО позволяет страховым компаниям отказывать в выплате. В худшем случае можно столкнуться с выставлением регрессного требования со стороны страховой компании. Даже если владелец ТС сделал ОСАГО с действующей ДК, но в течение срока действия полиса она закончилась, то можно попасть на регресс.

- Если у водителей имеются разногласия, либо во время аварии было повреждено еще что-то, кроме автомобилей, или был нанесен вред здоровью пешеходов, нужно обязательно вызывать ДПС.

Статья по теме: Водительский стаж в ОСАГО и как он рассчитывается для страховки

Подпункт пункта 1 статьи 14 ФЗ 40 был отменен другим законом — ФЗ 88 от 1 мая 2021 года. Ответственность была отменена, но обязанность осталась. Это указано в пункте 2 статьи 11.1. ФЗ 40.

От чего страхует полис ОСАГО

Как уже отмечалось выше, обязательный полис страхует ответственность своего владельца в случае ДТП.

Существует два основных случая страхования:

- повреждение автотранспортом чужого имущества;

- нанесение ущерба жизни или здоровью другим участникам дорожного движения.

Максимальная выплата в первом случае составляет 400 000 рублей и предусмотрена для покрытия убытков при повреждении дорожных знаков, любого другого недвижимого имущества и даже животных.

До 500 000 рублей может быть выплачено потерпевшей стороне, если ей оказался пешеход или другой автовладелец.