Дата публикации: 04.03.2019 Количество просмотров: 5928

Автор: Ермаков Андрей Валерьевич Адвокат, партнер Юридического Агентства Санкт-Петербурга Написано статей: 20

Ситуация, когда страховая компания подает в суд на виновника ДТП с целью взыскания материального ущерба по выплаченной пострадавшей стороне компенсации с каждым годом встречается все чаще. Если раньше подобным грешили достаточно малоизвестные организации, имеющие тесную связь с коллекторскими агентствами, то сегодня получить иск по суброгации или регрессу можно практически от любой СК. В последнее время наблюдается повышенная активность со стороны страховой , которая пытается компенсировать свои потери по договорам КАСКО или ОСАГО путем подачи судебных исков в адрес виновников аварии. Прослеживается тенденция: если ДТП было совершено в 2015 или 2021 году (вот-вот истечет срок давности), а сумма выплаченного материального ущерба превышает 100-120 тысяч рублей, можно ожидать скорой повестки из суда. Этому есть много объяснений: нестабильная экономическая обстановка в стране, резко возросшее количество транспортных средств, конкуренция на рынке, ужесточение законодательства в сфере деятельности страховых компаний. Чтобы хоть как-то сохранять активы и не стать банкротом, они вынуждены прибегать к суброгационным и регрессным искам. Что делать, если страховая компания подала в суд на виновника ДТП, в чем разница между регрессом и суброгацией, реально ли снизить размер выплат по судебному иску и как защитить свои имущественные права? Ответы на эти и смежные вопросы дают профессиональные юристы в сфере страхового законодательства и гражданского права.

Разрешение конфликта по согласию двух сторон

Что делать, если у вас отсутствует страховка ОСАГО. Возможно решение проблемы по соглашению двух сторон, без дальнейшего судебного разбирательства. Такое может произойти, если ущерб, нанесенный автомобилю минимальный, скрытых повреждений повпопоППОеждений быть не может, пострадавшие могут самостоятельно определить стоимость проведения ремонта, оба приходят к соглашению, что им проще сразу, мирно договориться и разойтись.

Согласно статье №1064 ГК Российской Федерации, убытки, нанесенные в аварии, подлежат полной компенсации виновным в этой аварии. Поэтому необходимо, в случае отсутствия страхового полиса, быть готовым к возмещению восстановления пострадавшего автомобиля самостоятельно. А кроме того, обязательной будет оплата штрафа за отсутствие страхового полиса ОСАГО и управление транспортного средства без страховки, возможны будут претензии о возмещении морального вреда.

Наилучший вариант, выплатить сумму компенсации непосредственно на месте происшествия, но, иногда, у виновника отсутствуют необходимая сумма денег, и он просит подождать, и выплатить деньги через некоторое время. Лицо пострадавшее в аварии может, взять в виде залога, какую-то ценную вещь. Все действия обязательно отражаются в расписке.

ВАЖНО !!! В залог не берется паспорт виновного, потому что такое деяние, является грубым нарушением законодательства и подлежит уголовному наказанию.

Если, потерпевший не может определиться со стоимостью ремонтных работ, стоимость ремонта определяется экспертами. Оценку причиненного ущерба могут сделать на СТО, или независимые эксперты. При получении денежных средств, в качестве компенсации за восстановление пострадавшего автомобиля, пострадавший должен написать расписку о получении средств. Во избежание дальнейших споров, следует весь процесс договора и оплаты, написания расписки фиксировать на видео, или оставить включенным видеорегистратор.

Существует и такая ситуация. В страховом полисе ОСАГО, на данный автомобиль, вписано более одного водителя, а за рулем автомобиля, участвовавшего в аварии, был водитель, не записанный в полисе, такая ситуация приравнивается к отсутствию полиса, но, страховая компания ОСАГО обязана произвести денежные выплаты. В случае отказа виновного, погасить сумму на восстановление машины, следует в установленные сроки, оформить все нужные документы и обратиться в страховую компанию или далее в судебные инстанции.

Даже с ОСАГО вам придётся платить, если вы виновник ДТП. Почему?

Практика, в том числе и судебная, показывает, что водитель, купивший полис ОСАГО и полагающий, что теперь его финансовая безопасность обеспечена полностью, сильно заблуждается. На деле оказывается, что становиться виновником ДТП весьма невыгодно – и не только из-за того, что это негативно влияет на КБМ, повышая стоимость следующего полиса. Попав в аварию по своей вине, можно остаться без гораздо большей суммы денег, чем кажется на первый взгляд.

ОСАГО против каско

Первый сложный случай – ДТП, в котором автомобиль потерпевшего застрахован не только по ОСАГО, по и по каско

. В отличие от ОСАГО, каско не имеет верхнего предела страховой выплаты, а также, что более важно в нашем случае, позволяет отремонтировать автомобиль без учета износа.

Статьи / Популярные вопросы Что такое страховка каско, и как сэкономить при ее приобретении С тем, что такое ОСАГО и как его оформлять, мы уже разобрались. Теперь стоит рассказать, что такое каско, зачем нужен этот тип страхования, почему он так дорог, и как сэкономить при его офор… 11123 1 5 06.04.2017

При расчете страховой выплаты по ОСАГО используется единая методика «определения размера расходов на восстановительный ремонт», утвержденная Положением Банка России № 432-П, в которой имеется «порядок расчета размера износа подлежащих замене комплектующих изделий». Проще говоря, выплаты по ОСАГО производятся с учетом износа автомобиля, который растет в соответствии с его пробегом и возрастом. А водитель, приобретающий полис ОСАГО, в случае ДТП по собственной вине может рассчитывать именно на выплату пострадавшему компенсации в соответствии этим расчетом.

Однако потерпевший может обратиться в свою страховую компанию, где он приобрел полис каско, и воспользоваться им для ремонта. В этом случае износ учитываться не будет, а компенсация будет произведена в той форме, которую установили для себя пострадавший водитель и страховая компания. Ну и, разумеется, стоимость ремонта в этом случае с большой вероятностью окажется выше, чем по расчету с применением методики ОСАГО.

Починив автомобиль потерпевшего, страховая компания предоставит требование о компенсации убытков страховой компании виновника ДТП. А та, в свою очередь, выплатит лишь ту сумму, которая была рассчитана в соответствии с единой методикой. Ну а компенсировать разницу между этой выплатой и фактическими затратами страховщика на ремонт автомобиля потерпевшего будет… именно виновник ДТП.

Право страховой компании, отремонтировавшей автомобиль, взыскать с виновника эту разницу, определяется статьей 965 Гражданского Кодекса РФ, которая регламентирует «переход к страховщику прав страхователя на возмещение ущерба». Согласно этой статье, выплатив страховое возмещение потерпевшему, страховая компания получает право требования от виновника компенсации в пределах выплаченной ей суммы. И часть этой суммы, недополученную от страховой компании виновника ДТП, она может взыскать в судебном порядке уже с самого виновника.

Резюмируя все вышесказанное простыми словами, можно сделать краткий вывод: если вы виновник ДТП, а у потерпевшего есть каско, то в случае ремонта его машины по каско вы будете обязаны выплатить разницу между суммой за ремонт по расчету ОСАГО и реальной конечной суммой ремонта по каско

.

ОСАГО против независимой экспертизы

Второй случай, который может заставить виновника ДТП раскошелиться – это ДТП, по итогам которого пострадавший обратится к независимой экспертизе для определения ущерба и размера выплат. Формально введение единой методики расчета страховой выплаты, которая в обязательном порядке действует при проведении любой экспертизы, в том числе и независимой, должно было свести на нет разницу между результатами оценки ущерба страховщиками и независимыми экспертами. Однако на практике итоговые суммы ущерба, определенные первыми и вторыми, зачастую оказываются разными – из-за различий в оценке характера, масштаба и объема повреждений.

Таким образом, в случае, когда потерпевший получил от страховой компании выплату, с размером которой он не согласился, и провел независимую экспертизу, он может обратиться в суд для компенсации разницы виновником ДТП. Формально такая ситуация исключается законом об ОСАГО, который определяет выплату страховщиком всего ущерба, рассчитанного по установленной методике и не превышающего верхнего порога страховой выплаты. Однако на практике подобные судебные иски встречаются.

Ущерб свыше максимальной страховой выплаты

Третий случай, когда виновник ДТП может пострадать финансово, наиболее прост: это ДТП, в котором размер ущерба превышает размер максимальной страховой выплаты, предусмотренной договором ОСАГО. На сегодняшний день размер максимальной выплаты составляет 400 тысяч рублей в случае, если пострадал только автомобиль, и 500 тысяч, если в ДТП пострадали люди. Таким образом, если сумма ущерба, оцененного по единой методике, окажется выше максимальной, то возмещение «остатка», не покрываемого страховкой, в полном объеме ляжет на виновника ДТП.

Досудебная претензия

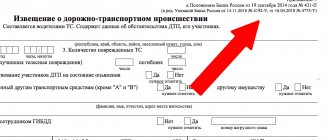

Вторым вариантом является досудебная претензия. Делается в случае отсутствия страхового полиса ОСАГО и невозможности договориться мирным путем, по соглашению двух сторон. Проводится досудебное разбирательство. Сотрудником инспекции фиксируется факт аварии. При составлении протокола на месте дорожно-транспортного происшествия, обязательно фиксируются сведения об отсутствии у виновного страхового полиса.

Потерпевший сам, в обязательном порядке, сохраняет у себя сведения о виновном в аварии:

- Фамилия и инициалы,

- Место, где зарегистрирован и место, где проживает,

- Контактный телефон.

Кроме фиксации данных виноватого в аварии, для подачи досудебной претензии, необходимо подготовить следующие документы.

- Отчет независимой экспертизы, в котором подается подробное описание всех, даже если есть и скрытые повреждения автомобиля. Делается расчет суммы денежных средств, необходимых для восстановления автомашины, то есть расчет нанесенного ущерба. Кроме отчета, об экспертизе, обязательно должны прилагаться копии разрешающих документов на проводимую деятельность данной организацией, например, лицензия и т.д. Стоимость экспертизы от 2000 до 7000 рублей.

- В случае, когда получены повреждения, в результате которых машина не может быть восстановлена, составляется отчет об утерянной товарной стоимости. Стоимость оформления такого отчета составляет 5000 рублей.

- Оформление досудебной претензии виновнику аварии без полиса ОСАГО, стоимость составления претензии 5000 рублей, Претензию можно составить и самому потерпевшему. В документе подробно описывается направления движения транспортных средств, точное место совершения аварии, время и дата аварии, все сопутствующие обстоятельства. Но, каждый пункт претензии, дополняется цитатами из законодательных документов, выдержками из экспертного отчета по калькуляции нанесенного ущерба. Все эти данные должны согласоваться с протоколом с места аварии, составленного сотрудником ГИБДД, поэтому важно при составлении протокола контролировать, какие данные вносятся в протокол. В итоговом обращении указывается сумма денежной компенсации, подлежащей возмещению. Но, эта сумма может быть больше суммы обозначенной в отчете независимой экспертизы, потому что может содержать сумму, состоящую из затраченных денег по оплате услуг технической службы (эвакуатор), оплата стоянки автомобиля, оплата проведения экспертной оценки, оплата юридических услуг, сумма морального ущерба.

Для подачи досудебной претензии, к самой претензии необходимо приготовить пакет документов, куда входят:

- Копия справка из ГИБДД, о происшествии.

- Копия постановления о зафиксированном правонарушении.

- Письмо, уведомляющее о проведении независимой экспертизы.

- Письмо с приглашением на осмотр.

- Копии документов на автомобиль

- Отчет с экспертной оценкой независимого эксперта, о нанесенном ущербе.

- Кассовые документы, которые могут подтвердить денежные расходы на восстановление автомобиля.

Все копии, необходимые для дальнейших разбирательств, делаются и заверяются на месте аварии сотрудниками ГИБДД, оформляющими протокол о происшествии.

ВНИМАНИЕ !!! Готовое претензионное письмо, следует выслать на почтовый адрес виновного в происшествии, в виде заказного почтового отправления с обратным уведомлением о получении. Почтовые чеки и квитанции сохраняются. Если претензионное письмо не поможет взыскать сумму ущерба, следует составить исковое заявление для подачи в судебные инстанции.

Кроме данных по виновному в совершении аварии и калькуляции денежной суммы компенсации по восстановлению пострадавшего автомобиля, входят данные о потерпевшем, номера контактных телефонов, почтовый адрес и адреса электронной почты. Кроме того, указывается время, которое отводится на урегулирование вопроса без суда. Следует воспользоваться рекомендацией, и в отведенные сроки, указанные в претензии, и выплатить денежную компенсацию. При доведении дела до судебного иска, виновному нужно будет погашать и судебные издержки, и услуги адвоката.

ВАЖНО !!! Если виновный в совершении аварии не имеет никакого имущества (недвижимое и движимое имущество), или не имеет постоянной работы, такие обстоятельства не являются основанием к отказу выплачивать компенсацию, тем более в случае судебного решения вопроса.

У пострадавшего в аварии, нет страховки ОСАГО

Если у пострадавшего в аварии, нет страховки ОСАГО, а у виновного таковой имеется, тогда компенсационные выплаты будут произведены в полной сумме, согласно проведенной экспертизы. Но, в таком случае будет вынесено административное решение – штраф, за вождение транспортного средства без ОСАГО. Сумма штрафа – 800 рублей.

Если у виновного в ДТП, выявляется фальшивый страховой полис, такое деяние приравнено к отсутствию страховки.

А вот наказание виновного с поддельным полисом, гораздо серьезнее:

- такое деяние наказывается изъятием водительских прав,

- виновник несет уголовную ответственность и административное наказание,

- выплачиваются серьезные штрафы.

Если страховка, по каким-то причинам, была все-таки выплачена после обнаружения фальшивого страхового полиса, в последствии страховая компания востребует означенную сумму компенсации с виновного в аварии.

Для предупреждения такого развития событий следует:

- Оформить заявление на проверку соответствия страхового полиса в РСА (Российский союз автомобилистов).

- Оформить досудебную претензию для виновного в аварии, о сумме денежной выплаты согласно независимой экспертной оценке.

- При получении отказа на претензию, составить исковое заявление в органы суда, с требованием возмещения нанесенных убытков, включающих денежные затраты на проведение экспертиз и оформление документов, работу юристов.

- Подать заявление в отделение полиции, в приложении которого будет ответ на запрос из РСА, в отношении виновника по участию в мошенничестве.

С чем придется столкнуться виновнику аварии?

Если люди попали в ДТП, став виновником, начнется длительное разбирательство. Юрист может подсказать, сколько стоит поставить машину на учет, а также подробную информацию о последствиях аварии. Не всегда человек отлично понимает, с какими неприятностями обычно сталкиваются водители.

Какие проблемы оказываются критичными?

- Восстановление машины;

- Ущерб пострадавшего;

- Моральный ущерб.

Если человек всерьез решил изучить действия при ДТП, ему нельзя оценивать только поэтапные шаги. Также необходимо познакомиться с основными выплатами, которые оказываются проблематичными. Не всегда страховые компании полностью покрывают расходы потерпевших, ведь некоторые тонкости не предусмотрены автогражданкой. Из-за чего после судебного разбирательства часто появляются трудности.

Восстановление машины

Машина попала в ДТП и получила повреждения, поэтому ее придется восстанавливать. Страховая компания в обязательном порядке проведет подробную техническую экспертизу, а также переведет деньги. Хотя расчет выплаты по ОСАГО редко совпадает с истинными поломками. В результате ремонт оплачивается лишь частично, остальную же часть обычно востребуется через суд с виновника.

Если попали в ДТП, что делать, нужно уточнить у юриста. В ином случае полная ответственность ляжет на плечи человека. Никто не говорит об административном наказании, которое последует в обязательном порядке, существуют иные проблемы, ориентированные на колоссальные денежные выплаты. Из-за чего профессиональные услуги остаются единственным надежным выбором для спасения в сложной ситуации.

Ущерб пострадавшему

ДТП с пострадавшими – отдельная тема для разговора. В таких ситуациях водителю может грозить даже уголовная ответственность, поэтому перевод всех необходимых денежных средств на лечение является обязательной мерой. Когда попал в ДТП, «я виноват», признаться сложно, но все-таки нужно поступить подобным образом. После чего останется уточнить необходимую сумму и смягчить последующий приговор.

Возмещение ущерба пострадавшему человеку может быть востребовано посредством судебного решения, но такого воздействия дожидаться не следует. Намного практичнее отправиться в больницу, если попал в ДТП, сказать, «я виновник, что делать?» Дальнейшие действия не займут много времени, так как будет представлен официальный счет, а после его оплаты останется лишь принести свои изменения второму водителю. В результате удастся исправить ситуацию или частично сократить будущую ответственность.

Моральный ущерб

Моральный ущерб почти не ограничен. «Попал в ДТП, я виновник, что делать, как возместить убытки?» Эти вопросы и утверждения не принесут никакой пользы, если пострадавший решил восстановить свое психологическое состояние. В этом случае они имеет право в судебном порядке обеспечить себе немалый денежный перевод. Пора сказать о том, что тяжкий вред здоровью «оплачивается» намного выше, чем восстановление любого автомобиля.

Моральный ущерб востребуется в судебном порядке. Делопроизводство может затянуться, но результат все равно окажется серьезным. В таких ситуациях опытный юрист готов помочь решить вопрос без участия правоохранительных органов. Подобное решение не оградит от передачи определенной суммы, но все-таки позволит сократить неприятности.

У пострадавшего в аварии страховой полис КАСКО

Страховая компания КАСКО, ведет добровольное страхование своих клиентов от ущерба, нанесенного транспортному средству. В страховку не входит ответственность за перевозимый груз и здоровье граждан. Ответственность за здоровье граждан страхует ОСАГО.

Рассмотрим ситуацию, когда у потерпевшего КАСКО. Кто будет производить компенсационные денежные выплаты? Что будет с гражданами пострадавшими в аварии. Потерпевший в аварии, получает все выплаты, согласно перечню пунктов страхового полиса. Но, в случае получения травм людьми, компенсационные выплаты ведутся только по страховому полису ОСАГО.

Для получения компенсации на восстановление здоровья, следует договариваться мирно, либо обращаться в суд, за взысканием таковой с виновного в аварии, не имеющего ОСАГО.

Возможны варианты, когда можно не получить выплаты и на восстановление автомобиля:

- автомобиль поврежден или уничтожен с умыслом получения страховой компенсации.

- автомобиль вел нетрезвый водитель.

- автомобиль находился в управлении у лица, не имеющего водительских прав.

- автомобиль использовали за границей, где действие полиса невозможно (в другой стране и т.д.)

- произошло превышение эксплуатационных возможностей.

ВАЖНО !!! Во избежание появления таких ситуаций, не предавайте руль автомобиля посторонним лицам и лицам, не имеющим водительских удостоверений, не перегружайте автомобиль.

Для правильного и быстрого разрешения создавшейся при дорожно-транспортном происшествии ситуации, водителю – виновному и пострадавшему, следует твердо запомнить

Взыскания, предусмотренные с виновника ДТП

На основании ФЗ «Об ОСАГО», на плечах страховой компании лежит полная ответственность за возмещение нанесенного пострадавшей стороне ущерба, полученного в результате произошедшей аварии на дороге. Несмотря на такую идеальную трактовку законодательства, в реальной жизни все гораздо сложнее. Очень часто многие страховые организации не предоставляют пострадавшим клиентам, положенные по страховке компенсации, сетуя на различные несущественные обстоятельства и факты. Порою данные организации предлагают даже пострадавшим в результате аварии гражданам, требовать компенсирования причиненного ущерба на прямую и самостоятельно с виновной стороны. При этом они могут приводить такие обстоятельства:

- водитель на момент аварии был пьян;

- у виновника ДТП нет водительского удостоверения;

- виновный в аварии не имел полиса ОСАГО;

- страховая организация лишилась лицензии.

Такие аргументы нельзя считать достаточными для отказа потерпевшим в аварии гражданам в получении положенной страховки. Данные действия можно считать незаконными. Виновный в ДТП гражданин обязан возместить причиненные убытки при:

- величине причиненного ущерба, превышающим положенные лимиты страховщика;

- нанесении ущерба не в момент движения автотранспорта;

- отсутствии у виновника аварии полиса ОСАГО;

- возмещении морального ущерба (если причинен вред здоровью).

Чтобы получить полагающиеся выплаты с виновной стороны после дорожной аварии, необходимо строгое соблюдение установленных норм. Так, одной из них является — претензионный порядок. Другими словами, обращаться в судебные инстанции следует после самостоятельного урегулирования возникшего конфликта, отправив виноватому гражданину соответствующую жалобу (претензию). В данном документе должно быть четко прописано требование, о взыскании с виновника аварии нанесенного ущерба.

При составлении соответствующего иска следует обязательно прописать размер причиненного ущерба в виде числовой величины, а также возможную сумму компенсирования морального вреда.

Совет №1! При составлении претензии к страховщику лучше всего проконсультироваться с опытным юристом, знающим все тонкости действующих законов в системе страхования. Специалист поможет написать грамотную «жалобу», способную побудить специалистов страховой фирмы к сотрудничеству.

Как правильно вести себя во время аварии

Каждому водителю стоит запомнить последовательность, производимых после аварии действий.

- Включить аварийную сигнализацию, обозначить место аварии, в пределах 15 метров от пострадавших автомобилей.

- Если во время аварии пострадали люди, следует позвонить в скорую помощь, вызвать при необходимости реанимобильили оказать приемы первой помощи самостоятельно.

- Вызвать полицию и сотрудников ГИБДД.

- Опросить собравшихся, на предмет выявления свидетелей случившихся событий, попросить их не покидать место аварии, до прибытия инспекторов ГИБДД.

- Обменяться контактами с виновником происшествия, и попытаться решить спор мирным путем.

- Дождаться сотрудников инспекции, которые оформят все документы, как положено в таких случаях. Зафиксируют дорожно-транспортное происшествие. Обратите внимание на правильность информации, занесенной в протокол и факт наличия или отсутствия страхового полиса.

Если причиненный ущерб превышает 50 000 рублей, исковое заявление отправляют в местные районные суды.

К исковому заявлению прикладываются:

- оригинал квитанции об уплате государственной пошлины,

- копия искового заявления,

- доверенность на адвоката, который будет защищать права, потерпевшего в суде.

- Копию досудебной претензии, и все документы из списка досудебной претензии.

Если вопрос не удалось решить мирным путем, по соглашению двух сторон или досудебной претензией, следует готовить исковое заявление в суд. При нанесенном ущербе, который в сумме не более 50 000 рублей, рассмотрение ведет мировой судья.