Введение на рынке страхования ОСАГО вызвала массу противоречивых мнений, хотя он успешно практикуется во всем мире. Предметом страхования в нем стали имущественные интересы, касающиеся риска ответственности владельцев автотранспорта.

Введение ОСАГО было продиктовано необходимостью социальной меры, ориентированной на формирование финансовых гарантий для покрытия убытков при нанесении ущерба, поэтому является финансовым инструментом, повышающим безопасность дорожного движения.

Что это такое

Обязательное страхование автогражданской ответственности владельцев транспортных средств является одним из видов страхования, предоставляемого для граждан Российской Федерации.

При его приобретении страховая компания возлагает на себя обязательства по возмещению убытков потерпевшим лицам в результате нанесенного ущерба в пределах назначаемой страховой выплаты.

При этом размер страховой суммы составляет:

| за нанесенное увечье жизни и здоровью любого пострадавшего | 160 тыс. рублей |

| за поврежденное имущество по полису, приобретенному с начала октября 2014 года | 400 тыс. рублей |

Полис ОСАГО хранится вместе с документами на транспорт, предъявляется инспектору ДПС по первому его требованию. Если водитель не может предъявить его инспектору дорожной безопасности по какой-либо причине, то он вправе наложить арест на автомобиль и отправить его на штрафную автостоянку.

Полис не гарантирует защиту в случае кражи автотранспорта, ее повреждении. По истечению срока действия полиса необходимо хранить его в течение пяти лет, так как он будет влиять в будущем на стоимость страхования по ОСАГО.

Суть автогражданки

Давайте остановимся на этом более подробно. Для чего нужно страхование автогражданской ответственности? Что оно дает? Известно, что ответственность за причиненный ущерб обычно несет виновное в нем лицо. Это и есть материальная гражданская ответственность. Ответчик несет убыток, который равен нанесенному им ущербу. Что касается ОСАГО, то здесь речь идет только о материальной ответственности. К уголовной автогражданка не имеет никакого отношения.

Вам будет интересно:Полис ОСАГО: как получить, вид автотранспортного средства, правила расчета коэффициента и страховая тарифная ставка

Для всех типов субъектов имеется постоянная материальная ответственность как у потенциального виновника перед потенциальным потерпевшим. При определенных обстоятельствах любой гражданин может причинить вред другому и должен отвечать за него.

Чем же занимаются страховые компании? Они страхуют риски, связанные с повреждением собственности, в случае с автострахованием – с повреждением средства передвижения. При этом страхуется не вариант причинения вреда, а возможность финансовой ответственности перед потерпевшим. Это означает, что нанесенный потерпевшему вред не наносит материального ущерба виновнику происшествия. Его ответственность застрахована и будет выплачена СК. Вот этот момент многие автолюбители понимают весьма туманно.

ОСАГО относится к подобному виду страхования. Такой полис покрывает возможные убытки виновника ДТП, которые могут возникнуть при возмещении вреда потерпевшей стороне. Однако дело касается только тех случаев, когда вред причинен посредством автомобиля. Теперь вы примерно представляете, что значит ОСАГО. Когда ввели этот полис, как его правильно оформить – рассмотрим далее.

Закон об ОСАГО

Закон об ОСАГО и правила регламентируют нормативы для назначения компенсации стороне, которая понесла убытки в результате возникшего страхового случая.

Обязаны соблюдать нормы правил и закона страховые компании при заключении договора по страхованию ОСАГО, иначе можно подвергнуться административному наказанию.

Полис ОСАГО обязан иметь каждый человек, который занимается вождением автотранспорта. Если не оформлен полис ОСАГО водителем, то к нему применяется административная ответственность в виде наложения штрафной санкции, автомобиль не регистрируется в органах ГИБДД.

В полис заносятся личные данные водителя автотранспорта, если их несколько, то проставляется надпись: «без ограничения».

Действующее законодательство предусматривает увеличение размера страховой суммы за счет заключения договора по форме Добровольного страхования гражданской ответственности, сокращенно – ДСАГО.

Услуга по нему предоставляется многими страховыми компаниями. По ДСАГО вносится доплата, которая дозволяет увеличить основную страховую сумму.

Государство регулирует стоимость полиса ОСАГО, вводит ограничения по величине выплат, что позволяет устанавливать гарантированно низкую стоимость страховки и обязательность осуществления платежей при возникновении страхового случая в качестве дорожно-транспортного происшествия.

Недостатки

В каком году ввели ОСАГО и когда завершиться процесс по урегулированию страхования автогражданской ответственности? В настоящее время оно находится на стадии активного реформирования. После этого страхование должно стать надежной гарантией возмещения вреда потерпевшим при ДТП и минимизации проблем у виновника. На сегодняшний день система еще до конца не отлажена и подвержена построению дискредитирующих схем.

Рассмотрим основные недостатки:

- Искусственное занижение суммы страхового возмещения: к такому поведению склонны в той или иной степени практически все страховые компании.

- Навязывание дополнительных услуг: зачастую они оказываются совершенно не нужны водителю, а плату за полис существенно повышают.

- Учет износа деталей, требуемых к замене: здесь также высока вероятность обмана.

- Безосновательное занижение страховых балов: сказывается на стоимости страховки для водителя. К сожалению, такие случаи не редкость.

- Недостаточно проработаны вопросы возмещения вреда жизни и здоровью.

- Низкие лимиты выплат по сравнению с западными странами.

- Высокая вероятность приобретения поддельных полисов.

- Отсутствие жесткого контроля за страховщиками со стороны государства. Это позволяет страховым компаниям использовать юридические казусы для получения прибыли.

Многие автолюбители также относят к недостаткам высокую стоимость полиса. Однако здесь стоит отметить, что лимиты возмещений также были увеличены.

Порядок оформления

Оформление договора ОСАГО осуществляется несколькими способами, в число которых входят:

- в офисе соответствующей страховой компании;

- в автосалоне, авторынке, передвижных пунктах автострахования, расположенных в районе ГИБДД;

- на официальных сайтах страховых компаний.

Зачастую компании по страхованию работают без четкого регламента времени. Они осуществляют доставку полиса в подходящее для клиента место, в назначенное им время.

Страховые брокеры стремятся помочь клиентам, они подбирают оптимальные варианты, отвечающие требованиям клиента.

Оформление осуществляется в следующей последовательности:

- заполняется заявление с обращением о намерении заключить договор ОСАГО;

- потребные документы представляются в страховую компанию;

- осуществляется проверка данных, указанных в заявление;

- при желании страхователь проверяет страховой полис;

- совершаются переговоры, на основании которых заключается договор, заверяемый проставленными подписями сторон;

- осуществляется оплата полиса, квитанция предъявляется в компанию.

Пакет документов представляется лично, отправляются по электронной почте. Оплата полиса производится наличным либо безналичным расчетом в зависимости от условий компании, особых требований к заполнению бланка заявления не существует.

Как получить полис ОСАГО в компании ВТБ, узнайте в статье: ОСАГО ВТБ.

Образец договора ОСАГО вы можете .

Какие нужны документы

Чтобы заключить договор ОСАГО владельцу автотранспорта нужно подать в страховую компанию пакет документов, в который входит:

- заполненное на унифицированной форме заявление;

- паспорт или другой документ, удостоверяющий личность страхователя;

- свидетельство о постановке автотранспорта на учет, то есть его технический паспорт;

- талон технического осмотра автотранспорта;

- водительское удостоверение или его копия лиц, имеющих право управлять автомобилем;

- документы, удостоверяющие право водителя на управление автотранспортом при условии, что к его управлению допускаются определенные лица;

- при наличии полис, действие которого прошло.

Каждый страхователь за предоставляемые документы несет ответственность, они должны быть в полном объеме, содержат достоверную информацию.

Лихачу дороже выйдет

Главные факторы при определении страхового тарифа — стаж водителя и его культура вождения. Фото: Александр Корольков/РГ

Одновременно с законом вступит в силу указание Центробанка, в соответствии с которым тарифный коридор, в пределах которого страховые компании могут устанавливать стоимость полиса, будет расширен. Также уточняются значения коэффициентов, в том числе по возрасту и стажу. Благодаря последнему для опытных водителей старше 59 лет страховка подешевеет. В общем, у автовладельцев начнется новая жизнь с персональными тарифами.

Сейчас страховщики при имеющемся тарифном коридоре могут назначать тариф для региона в целом. И не важно, как водит тот или иной автовладелец, если он проживает в этом регионе.

Практическое применение законодательства эксперты «РГ» разбирают в рубрике «Юрконсультация». Свой вопрос можно задать здесь

Если регион приносит убыток, то и все автовладельцы, в нем проживающие, получают повышенную цену на полис ОСАГО. С 24 августа ситуация изменится. Назначать тариф будут персонально каждому автовладельцу.

Автостраховщики будут пользоваться дополнительными факторами, которые установят самостоятельно.

Но эти факторы, которые они будут использовать при назначении тарифа, должны быть опубликованы на сайте страховой компании. Это может быть все, что угодно: цвет, марка машины, ее пробег, семейное положение автовладельца, наличие детей у водителя, установка на автомобиле телематических устройств… Главное, чтобы влияние этих факторов было подтверждены актуарными расчетами компании.

В проекте указания ЦБ установлены факторы, которые страховщики не смогут использовать для изменения тарифа. К ним относятся национальная, расовая, языковая принадлежность, вероисповедание и должностное положение.

Максимальный тариф будет грозить водителям, лишенным прав. Речь идет о тех, кто лишен прав за управление автомобилем в нетрезвом виде, или отказавшихся от медосвидетельствования. А также для тех, кого лишили прав за оставление места ДТП или совершение аварии, в которой пострадали или погибли люди.

Еще один новый фактор, влияющий на повышение тарифа, — неоднократные в течение года грубые нарушения правил. А именно — проезд на запрещающий сигнал светофора или жест регулировщика, превышение скорости более чем на 60 км/ч или выезд на полосу встречного движения. Но при условии, что эти нарушения были выявлены инспектором ДПС на дороге, а не камерами автоматической фотовидеофиксации.

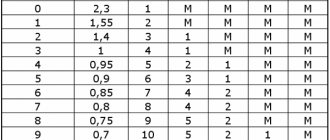

Для того, чтобы предоставить аккуратным водителям более высокую скидку, а от лихачей — максимальное обеспечение их рисков, Центробанк расширяет тарифный коридор. Для разных категорий автовладельцев. И расширение — разное. Для владельцев легковых машин — физических лиц планки раздвинутся на 10 процентов. Если сейчас базовый тариф для них — от 2746 до 4942 рублей, то станет — от 2476 до 5492. Для владельцев легковушек — юридических лиц, тарифный коридор расширится на 20 процентов, как вверх, так и вниз. На столько же шире он будет и для владельцев грузовиков. Незначительно коридор будет изменен для владельцев автобусов, троллейбусов и трамваев: на 5 процентов опустится нижняя планка. Верхняя останется такой же, как сейчас. А для владельцев такси верхняя планка поднимется на 30 процентов. На столько же опустится и нижняя.

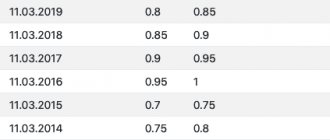

Изменится в соответствии с указанием ЦБ коэффициент возраст-стаж. Для водителей в возрасте от 22 до 24 лет со стажем управления от 3 до 4 лет он вырастет. Вместо сегодняшнего 1,04, он станет 1,08. Для водителей в возрасте от 59 лет со стажем управления более 3 лет коэффициент снизится. Для тех из них, у кого стаж больше 14 лет, коэффициент станет вместо 0,93 сегодня — 0,90.

Предполагается, что практически для 80 процентов автомобилистов страховка подешевеет. Но это покажет время.

Фото: Инфографика «РГ»/ Антон Переплетчиков/ Владимир Баршев

Можно ли продлить полис

Договор ОСАГО продлевается на предстоящий год по желанию страхователя. Если у него намерение расторгнуть договор, то он должен предупредить страховую компанию о своих намерениях до истечения срока действия договора, для чего ему предоставляется два месяца.

Действие договора с продленным сроком не может прекратиться в продолжение 30 дней из-за просрочки по оплате страховой премии на последующий год.

Когда договор продлевается на новый срок, его действие оплачивается сообразно тарифов, установленных на данное время нормами.

История зарождения автострахования

В 2021 году исполнится 120 лет со дня выдачи первого американского полиса автостраховки. Известная в штатах страховая фирма Travelers Insurance Company заключила с доктором Т. Мартином договор страхования автомобиля. Условия были просты: за 12 с четвертью доллара страхователю гарантировали выплату в 5 сотен долларов, если его автомобиль пострадает при столкновении с конным транспортом. Поскольку практически все население Америки передвигалось именно на лошадях, а автомобили приобретали состоятельные граждане, то подобная авария в 1898 г. была весьма вероятна.

На тот момент уже появились жертвы безлошадных экипажей, а одна из аварий, которая закончилась летальным исходом, попала во все газеты. Летом 1896 г. авто на скорости 6 км/ч сбило насмерть растерянную женщину. Причиной ДТП стала не скорость машины, а ограничение видимости для водителя из-за конных экипажей и шок дамы, которая впервые увидела повозку без лошади. Судьи после долгого разбирательства сошлись во мнении, что имел место несчастный случай, однако многие автолюбители задумались о безопасности на дороге.

Страхование американца было его собственной идеей, а также результатом простых подсчетов: в США на 20 млн. лошадей приходилось 4 тыс. авто. Пример находчивого доктора не стал заразительным. Потребовалось около 30-ти лет, чтобы наладился массовый выпуск машин на предприятиях Форда. В 20-х годах прошлого века автомобиль перестал быть редкостью и из предмета роскоши превратился в обычный транспорт. Власти Массачусетса в 1925 г. узаконили обязательное автострахование, причем компенсацию получала пострадавшая сторона, т.е. страховали ответственность автолюбителя перед пешеходами и другими участниками дорожного движения. Оставалась возможность застраховать и авто, но это было не обязательно. Законодательная инициатива автовладельцами была принята с энтузиазмом, поскольку машины по-прежнему стоили дорого, а опыта у водителей было мало.

Европейские страны взяли на вооружение пример США, и к середине прошлого века практически во всех западноевропейских государствах действовал закон об обязательном автостраховании. Австрия в 1929 г. ввела страхование гражданской ответственности автолюбителей, а через год подобный законопроект одобрили и в Великобритании.

Автомобиль стал средством передвижения через границы, и возникла потребность узаконить универсальную автогражданку, которая была бы действительна во всей Европе. «Зеленая карта» стала страховым полисом, который более 50-ти лет гарантирует выплаты в любом европейском государстве. Название полис получил из-за светло-зеленого цвета бланков, которые выдаются водителям.

Ремонт по полису

Согласно нововведениям в нормы законодательных актов владельцам автотранспорта, который потерял свой первоначальный вид, предлагается взамен денежной компенсации произвести ремонтно-восстановительные работы за счет денежных средств страховой компании.

Владельцам предоставляется право выбора возмещения. Если он принимает предложение, то ему выдается направление в продолжение 20 дней на станцию технического обслуживания, с которой у компании есть договоренность.

Но на практике зачастую между владельцем автотранспорта и руководством СТО возникают некоторые проблемы, касающиеся оплаты.

В сервисных центрах технического обслуживания запрашивают цену, значительно превышающую страховую сумму и владельцам приходится платить из своих средств.

К тому же нет гарантий, что СТО сможет удовлетворить требования страхователя на должном уровне, качественно выполнив ремонт. Владельцам стоит проанализировать предложение, прежде чем соглашаться.

Динамика рынка ОСАГО в России за пять лет

В таблице ниже приведена статистика по объемам собранных премий и произведенных выплат по ОСАГО за последние 5 лет – с 2021 по 2020 гг.

| Период | Объем подписанных премий, млн руб. | Объем выплат, млн руб. | Коэффициент оплаченных убытков |

| 1ПГ 2016 | 113,755 | 77,464 | 68% |

| 2ПГ 2016 | 120,614 | 95,181 | 79% |

| 1ПГ 2017 | 109,192 | 103,581 | 95% |

| 2ПГ 2017 | 112,884 | 71,935 | 64% |

| 1ПГ 2018 | 107,302 | 66,550 | 62% |

| 2ПГ 2018 | 118,663 | 71,352 | 60% |

| 1ПГ 2019 | 101,588 | 71,341 | 70% |

| 2ПГ 2019 | 113,361 | 71,038 | 63% |

| 1ПГ 2020 | 102,961 | 67,999 | 66% |

Из графика выше видно, что максимальный темп роста страховых премий традиционно приходится на второе полугодие, что связано сезонным повышением уровня продаж страховок в четвертом квартале в самый аварийный период года.

За рассматриваемый период с 2021 года по 1 полугодие 2021 года самые высокие сборы по валовой выручке на страховом рынке по ОСАГО наблюдались во втором полугодии 2021 года (120.6 млрд рублей), однако на фоне расширения тарифного коридора и либерализации тарифов с 2021 года наметилась тенденция на снижение сборов по обязательной автогражданке. В первом полугодии 2021 года показатель традиционно вернулся на более низкий уровень, однако вырос на 1% по отношению к аналогичному периоду прошлого года достигнув отметки 102.9 млрд рублей.

Выплаты показывают несколько иную динамику: до 1 полугодия 2017 года (включительно) наблюдался значительный рост убыточности и объема выплат, однако, со 2 полугодия 2021 года уровень выплат стабилизировался в абсолютном выражении в диапазоне 67 – 72 млрд рублей, что отчасти было связано

- с правильно настроенной сегментацией клиентов страховыми компаниями по регионам;

- внедрением “натурных” выплат по ОСАГО в виде направления потерпевших в ДТП на ремонт на станции технического обслуживания (СТОА) “страховщика” (СТОА с кем у страховой компании имелся договор на оказание услуг по ремонту), вместо выплаты денег;

- создание единых таблиц РСА по средней стоимости норма-часов в каждом регионе, рекомендованных при расчете страховых выплат по данному обязательному виду, и средней стоимости запасных частей по автомобилям.

Все эти факторы существенно повлияли на улучшение финансово результата по виду, а также позволили снизить риски страхового мошенничества, судебные издержки с авто-представителями, стабилизировали и даже обеспечили снижение средней суммы выплат, и обеспечили колебание убыточности в целом по рынку в одном понятном диапазоне.

Расширенная страховка

Дополнением к обязательному страхованию является ДСАГО, величина страховой суммы которого устанавливается владельцем автотранспорта. Однако в некоторых компаниях по страхованию устанавливается по ней ограничения.

Чтобы расширить за счет оформления ДСАГО необходимо предъявить действующий полис по страховке, свидетельство о регистрации автомобиля, сведения о числе лиц, допущенных к его вождению.

Его стоимость различна, ее устанавливают страховые компании, но обычно она составляет от 0,15 до 0,5 % от размера основной страховой суммы.

При его оформлении учитываются:

- возраст водителя;

- число лиц, управляющих автомобиль;

- марка автомобиля;

- год выпуска автомобиля;

- мощность двигателя;

- основная величина страховой суммы.

При оформлении обеих форм страхования в компаниях предоставляют значительные скидки. Заключение договора ДСАГО выгодно для молодых водителей, имеющих небольшой водительский стаж, лицам, предпочитающим скоростную езду.

В некоторых страховых компаниях к расширенному полису ОСАГО предлагают дополнительные услуги, например, обслуживание автомобиля аварийным мастером.

Досудебная претензия

Закон об ОСАГО в своих положениях предусмотрел, а именно в статье 16.1 предъявление досудебной претензии к страховщику, если возникают разногласия по осуществлению платежей или от страховой компании получен отказ в совершении выплаты. Мера приобрела законную силу с сентября 2014 года.

Исковое заявление с содержанием претензии подается в суд по истечению 20 рабочих дней, которые отводятся для производства выплаты по страховке, если:

- компания не оплатила полагающуюся компенсацию в установленные нормами сроки;

- были допущены правонарушения, например, страховая компания отказала осуществить выплату или недоплатила страховую сумму.

В заявлении необходимо подробно описать ситуацию, обосновывая претензию ссылками на нормативные акты.

Результат реформы ОСАГО в 2014 году

Подводя итоги, хочется отметить, что после реформ 2014 года полис ОСАГО подорожал, но при этом был увеличен и размер выплат по нему. Также правительственным постановлением был изменен порядок оформления ДТП с помощью видеорегистраторов для получения возмещения, распространяющийся на некоторые области России для тех, кто оформил ОСАГО после 1.10.2014.

Согласно новым Поправкам, были ужесточены требования к страхователям. Срок выплат возмещений с сентября месяца не должен превышать двадцать дней, иначе компания будет вынуждена заплатить пеню. За не указание причин отказа в выплате возмещения введена штрафная санкция.

Страховка на прицеп

Однозначного ответа на вопрос о необходимости оформления договора ОСАГО на прицеп нет. По нему возникают разногласия между сотрудниками ГИБДД, владельцами автотранспорта, несмотря на существующие поправки, введенные в закон об ОСАГО с марта 2008 года.

По введенным нормативам заключение договора для прицепа, устанавливаемого на легковую машину, нет необходимости.

Однако его нужно оформить в обязательном порядке для прицепов, которые прицепляют на:

- легковые автомобили, принадлежащие юридическим лицам;

- грузовые машины с различной грузоподъемностью;

- мотоциклы, мотороллеры.

Стоимость полиса на прицеп подсчитывается с учетом коэффициентов — территориального и использования автотранспорта.

В каком году появилось и стало обязательным в РФ?

История возникновения страхования ОСАГО ведет отсчет с конца 20 века, когда оно получает статус обязательного. В 20-х годах 20-го века в России было слишком мало автомобилей, чтобы инициатива об автостраховании могла быть рассмотрена и утверждена на государственном уровне. Только в конце 60-х число машин увеличилось настолько, что вопрос о страховании оговаривался на уровне Совета Министров.

В 1984 г. законодательно утверждено Постановление «О мерах по дальнейшему развитию государственного страхования и повышению качества работы страховых органов», которое стало базой для создания «авто-комби».

Это страховочный договор, оформляемый гражданином на добровольной основе, при этом объектом страхования является не только автомобиль, но и пассажиры, и их вещи.

Дальнейшее развитие автострахования происходило уже в России. С какого же года началось введение полисов ОСАГО и когда их, собственно, ввели, то есть «автогражданка» стала обязательной?

В 1991 г. на добровольной основе внедрялось КАСКО, однако широкого применения оно не получило. С 1993 г. в Госдуму стали направлять проекты законов об обязательном порядке автостраховании.

Сотрудниками Российского страхового надзора, Департамента транспорта готовился проект соответственного законодательного акта. Период рассмотрения, изучения и интеграции закона был достаточно длительным, акт обрёл силу только летом 2003 г., когда ввели обязательное автострахование, а реализация проводилась в несколько стадий.

Как производится оценка ущерба

Если имело место дорожно-транспортное происшествие, то необходимо немедля вызвать службу ДПС.

Чтобы получить компенсацию за нанесенный имуществу ущерб необходимо подать в страховую компанию, где ранее был заключен договор по ОСАГО виновником аварии, документы:

- справку, полученную от инспектора ДПС, подтверждающую произошедшую аварию;

- справку о том, что уголовное дело не возбуждено;

- извещение о том, что произошло дорожно-транспортное происшествие.

Страховая компания должна назначить техническую экспертизу, чтобы установить величину ущерба. Независимый эксперт проводит обследование автомобиля, собирает сведения о происшествии, составляет акт и сдает его в страховую компанию. На составление акта отводится 20 календарных дней.

Потерпевший предоставляет автомобиль, потребные документы, реквизиты банка, куда будет перечисляться страховая сумма по окончанию всех процедур по ее назначению.

В результате экспертизы устанавливается:

- точная величина денежных средств, затраченных на ремонтно-восстановительные работы для приведения автомобиля в состояние пригодности к эксплуатации;

- размер стоимости потребных для замены запасных частей и материалов;

- решение вопроса о целесообразности проведения ремонтных работ;

- полное оценивание дефектов, полученных автомобилем в результате аварии;

- расчет ущерба по утрате товарной стоимости в соответствии с правилами об ОСАГО.

Независимую экспертизу необходимо провести в продолжение пяти рабочих дней со времени получения пакета документов. Она проводится при участии лиц, которые попали в аварию и агента страховой компании.

Преимущества

Давайте на них остановимся подробнее. Что изменилось с введением ОСАГО? Когда ввели полис обязательного страхования автоответственности, существенно упростился процесс решения спорных ситуаций при возникновении дорожно-транспортных происшествий. В чем же заключаются основные преимущества такой системы:

- Вину за страхователя платит страховщик. Наличие автогражданки дает водителю гарантию сохранности денежных средств в случае возникновения ДТП по его вине. Это бесспорный плюс, который значительно облегчает жизнь владельцу полиса.

- Гарантия получения страховой выплаты. Во многих случаях после ДТП потерпевший избавлен от проблем, связанных с взысканием возмещения с виновника. Деньги приходят довольно быстро. Ущерб по ОСАГО оплачивается даже незастрахованному лицу. Главное, чтобы у виновника ДТП был полис.

- Повышение уровня безопасности. Страхование автогражданской ответственности стимулирует водителей соблюдать правила ПДД. Это экономит людям нервы, деньги и усилия, а также помогает сберечь здоровье и жизнь.

Стоит также отметить, с введением ОСАГО удалось существенно разгрузить суды и другие государственные структуры, занимающиеся урегулированием споров по ДТП. Основная масса возмещений регулируется теперь только в рамках ОСАГО. К тому же, несмотря на стремительный рост количества автомобилей, число ДТП находится под контролем.

Что такое прямое урегулирование убытков

Пострадавшая сторона обрела право при возникновении страхового случая обратиться в страховую компанию, где у него существует действующий полис.

Возможность проведения прямого урегулирования убытков предоставляется исключительно:

- при нанесении ущерба имуществу в результате произошедшей аварии, пострадавшие отсутствуют;

- в дорожном происшествии присутствуют два автотранспорта, у владельцев которых имеются полисы ОСАГО.

Однако существуют ограничения, связанные виновностью обоих водителей, в аварии не было столкновение автомобилей.

Рейтинг страховых компаний

Независимую экспертизу страховых компаний проводят организации:

- Эксперт РА производит оценивании с учетом местоположения, объема капитала, клиентской базы, процента положительных и негативных явлений;

- НРА, Национальное Рейтинговое Агентство в оценке использует информацию об экономической деятельности компаний, особое внимание обращает на исполнение их обязательств по отношению к клиентам.

Они составляют рейтинг компаний на рынке страхования, заносят сведения в базу данных. Что касается клиентской базы, то их оценка основывается на:

- оперативное производство выплат;

- качество обслуживания, отношение к клиенту;

- число отзывов в сети Интернет;

- отзывы знакомых, друзей, коллег;

- число клиентуры.

Вместе с тем основным критерием при оценке рейтинга является надежность, выраженная финансовым показателем.

Рейтинг наиболее популярных страховых компаний приведен в таблице:

| Наименование компании | Количество заявок | Количество отказов | % отказов | Степень надежности |

| Allianz-РОСНО | 8 483 | 2 877 | 34% | А++ |

| Национальная страховая группа | 1 385 | 175 | 13% | А+ (III) |

| Русская страховая транспортная компания | 3 134 | 336 | 11% | А++ |

| Либерти Страхование | 1 231 | 80 | 6% | А+ (II) |

| Росгосстрах | 220 813 | 13 097 | 6% | А++ |

| СОГАЗ | 5 555 | 310 | 6% | А++ |

| Согласие | 29 619 | 1 623 | 5% | А++ |

| Сургутнефтегаз | 1 720 | 90 | 5% | А+ (III) |

| Энергогарант | 8 852 | 403 | 5% | А++ |

| МСК | 69 968 | 2 963 | 4% | А+ (III) |

| Ренессанс Страхование | 11 248 | 387 | 3% | А++ |

| УралСиб | 22 629 | 730 | 3% | А++ |

| РЕСО Гарантия | 53 327 | 1 580 | 3% | А++ |

| Ингосстрах | 50 628 | 1 309 | 3% | А++ |

| ВСК-Страхование | 47 177 | 1 213 | 3% | А+ |

| МАКС Страхование | 27 006 | 549 | 2% | А++ |

| ВТБ Страхование | 1 398 | 16 | 1% | А+ (III) |

И в заключение необходимо отметить, что возникновение га рынке страховых услуг формы страхования ОСАГО позволяет избегнуть дорожные конфликты, обезопасить и оградить водителей от разборок вследствие дорожно-транспортных происшествий.

Не каждая страховая компания отвечает требованиям законодательных актов, поэтому нужно тщательнее изучить их деятельность, прежде чем выбрать подходящую.

Как произвести расчет утраты товарной стоимости автомобиля, смотрите в статье: утрата товарной стоимости автомобиля по ОСАГО. Как рассчитать стоимость ОСАГО, узнайте тут.

ОСАГО в компании Альфастрахование рассматривается в этой статье.