Что такое суброгация в ОСАГО

Латинское слово «суброгация» буквально означает «замена». В законодательстве Российской Федерации понятие вводит Гражданский кодекс в статье 965. В соответствии с ней под суброгацией понимают право истребовать убытки с их причинителя, которые страховщик уже покрыл застрахованному лицу.

На практике суброгация по ОСАГО с виновника ДТП выглядит следующим образом. После возникновения страхового случая страховая возмещает вред, который был причинён имуществу застрахованного лица. Организация может направить требование в возмещении виноватому водителю, который обязан компенсировать сделанные выплаты, компенсируя причинённый другим ущерб.

Когда страховщик выполнит перед застрахованным свои обязательства, происходит суброгация. Это значит, что виновник ДТП уже ничего не должен пострадавшему, однако его задолженность перешла страховой организации.

Суброгация допускается исключительно при страховании имущества. Она не может использоваться при страховой защите здоровья либо жизни.

Что это такое

Данный термин имеет более давнюю историю возникновения, чем можно подумать. Понятие начали употреблять еще в Древнем Риме, и обозначало глаголы «заменять» и «восполнять».

В наши дни под суброгацией подразумевается средство, которое помогает исключать двойные компенсационные выплаты в пользу пострадавшей стороны. А проводится это за счет страховщика и виновника происшествия.

В нашей стране данное понятие регламентирует Гражданский Кодекс (именно статья 965), а также Кодекс торгового мореплавания (статья 281).

На основе такой законодательной базы термину дается определение: право страховщика требовать от своего клиента (виновника дорожно-транспортного происшествия) компенсировать предоставленную сумму денег.

К примеру, есть два транспортных средства – А и Б, при участии которых наступило ДТП. Оба автомобиля имеют страховой полис.

Расследование аварии показало, что водитель автотранспорта А стал виновником происшествия, а владелец авто Б может требовать возмещение причиненного ему и его транспортному средству ущерба.

Это выполняет страховщик в случаях, когда полис его клиента актуальный, а ДТПявляется страховым случаем. Затем страховая компания может компенсировать свои растраты за счет денег автомобилиста-клиента.

Но владелец транспортного средства Б после полученной компенсации от СК не может получить выплату денежных средств еще и от виновника.

Таким образом, понятно, что суброгация по ОСАГО с виновника ДТП для возмещения ущерба предусматривает выплаты страховщиком по действующему полису, после которых страховая компания якобы получает финансовый ущерб, так и происходит замещение потерпевшего.

Но застрахованный автомобилист это делает не из собственных денежных средств, потому что у него есть оформленная автогражданка. Расходы по страховому случаю возлагаются на СК, которая и выдала полис.

Максимальная выплата может становить 400 000 рублей, согласно российскому законодательству о страховании. Но если существует разница между требуемой и предусмотренной страховщиком суммой, то она возлагается на виновную сторону происшествия.

Допустим, восстановление транспортного средства требует 480 000 рублей, то разницу возмещает страховщик, который далее для устранения своего ущерба пользуется правом суброгации – получения потраченных 80 000 рублей, потому что основные 400 000 рублей предусматривают условия страхового договора.

Суброгация применяется страховщиком не только по полисам КАСКО или ОСАГО, но и при любом другом страховании недвижимого имущества.

Чем суброгация отличается от регресса

Виновный водитель может не видеть разницы между суброгацией и регрессом. В каждом из случаев пострадавший получает компенсацию. Однако через определённое время страховщик присылает уведомление с требованием заплатить определённую сумму.

Разница между понятиями кроется в источнике требований. Суброгацию может истребовать страховая организация пострадавшего, поскольку именно она получила такое право от пострадавшего. Срок давности иска не зависит от перехода прав. Это значит, что по суброгации он начитается с той же даты, что и в обычном порядке – со дня дорожного происшествия.

Требования по регрессу может выдвинуть страховая организация виновного водителя, поскольку он получил возможность истребования к страхователю (Закон «Об ОСАГО» в статье 12 регламентирует случаи, когда возникают регрессивные требования). В то же время Гражданский кодекс в статье 200 в пункте 3 определяет, что по регрессивным требованиям срок исковой давности начинает считаться с даты возмещения ущерба пострадавшему.

Отличия от регресса

Для виновника регресс и суброгация будут весьма похожи. Потерпевшему выплатили возмещение, вроде бы все хорошо, но, через какое-то время от страховой приходит требование выплатить определенную сумму.

Разница заключается в следующем. Суброгацию требует страховщик потерпевшего, потому что к нему перешли от потерпевшего права требовать возмещенный ущерб. Право требование возникнет у страховщика с момента выплаты страховки.

Регрессные требования предъявляет страховщик виновника, потому что у него возникло право требовать выплату со страхователя (случаи, в которых оно возникает перечислены в статье 12 Закона об обязательном страховании). Право требования появляется со времени совершения ДТП.

В каких случаях суброгация по ОСАГО невозможна?

По договору обязательного страхования автогражданской ответственности суброгация не представляется возможной, поскольку данное требование страховой пострадавшего покрывает страховщик виновного водителя по полису ОСАГО.

Законодательство Российской Федерации устанавливает, что только пострадавший имеет право требовать с виновного водителя сумму, недостающую для полного восстановления транспортного средства. Переход прав в этом случае не предусматривается, поэтому термин «суброгация» не применим. Однако виновному водителю причинённые убытки, которые не покрывает автогражданка, нужно будет заплатить в случае поступления такого требования от пострадавшего.

Суброгация также не может использоваться при отсутствии доказанности вины определённого лица.

Когда суброгации не может быть?

По ОСАГО суброгации быть не может, в первую очередь, потому, что это страхование ответственности, а не имущества.

При сегодняшнем законодательстве требовать с виновника сумму, которую ему не хватает для полноценного восстановления после выплат по ОСАГО, должен сам потерпевший. Никакого перехода прав здесь нет, поэтому и понятие суброгации не используется. Но виновнику в суде за ущерб, не покрываемый ОСАГО, заплатить придется, если потерпевший потребует от него.

Суброгация не может применяться, если страховая компания отказала в выплатах по ОСАГО или выплаты не превышают его лимита

Когда появляется суброгация по ОСАГО?

Одна из ситуаций, при которой появляется суброгация, – страховщик заплатил пострадавшему больше, чем покрывает ОСАГО. В какой ситуации это возможно? По какому полису? По договору комплексного автомобильного страхования кроме автогражданки.

При выплате по КАСКО возникает ситуация, в которой страховая организация требует от виновного компенсировать расходы, которые были покрыты на ремонтные работ по восстановлению автомобиля клиента. В такой ситуации наличие либо отсутствие полиса ОСАГО не играет роли.

Рассмотрим пример. У пострадавшего в аварии водителя имеется действующий полис КАСКО на автомобиль. Поэтому он не просит возмещения по автогражданке. Ремонтные работы организует его страховая компания. После этого собственник авто радуется, что деньги на КАСКО не пропали даром.

В данной ситуации наступает суброгация. Страховая может потребовать от виновного водителя возмещение расходов, потраченных на восстановление автомобиля клиента.

Что не следует оплачивать

Максимальной страховой выплатой по ОСАГО выступает 400 тысяч рублей (по европротоколу – 100 тысяч рублей). Расходы на восстановление компенсирует страховая организация виновного водителя, поскольку именно с ней он заключал соглашение и производил оплату. Сумму, которая превышает максимальную выплату, страховая компания виновного водителя имеет право потребовать по суброгации с инициатора аварии.

Страховщик не уполномочен выдвинуть виновному требование заплатить больше, чем он компенсировал пострадавшему. Дополнительные затраты нельзя взыскать. К примеру, если страховщик просрочил платёж и за это заплатил пеню. Её величину виновный водитель не обязан компенсировать. Он должен выплатить лишь тот вред, который был причинён пострадавшему.

Когда могут выставить суброгацию к виновнику ДТП по ОСАГО?

Суброгация наступает, если размер выплат потерпевшему больше, чем максимальный лимит по ОСАГО. Ситуация возможна при наличии полиса КАСКО. Факт присутствия у виновника происшествия ОСАГО во внимание не принимается. При отсутствии полиса вся выплаченная сумма будет истребована с гражданина. Для определения размера ущерба проводится экспертиза. После ее осуществления, предоставляется письменное заключение. Оно выступает основанием для дальнейшего истребования полагающейся суммы.

Суброгация наступает не всегда. Так, виновник может оспорить выдвинутое требование, если доказано, что авария произошла в результате воздействия факторов, не зависящих от водителя. Страховщик не имеет право обратить взыскание на виновника ДТП, при отсутствии у потерпевшего каких-либо претензий. Однако нужно понимать, что этот фактор не позволит организации не предоставлять выплату по ОСАГО.

Суброгация по ОСАГО с виновника ДТП осуществляется при соблюдении ряда условий.

| Условия суброгации по ОСАГО | |

| Условие | Пояснение |

| 1. Вина одного из автовладельцев доказана. | Необходимо документальное подтверждение. |

| 2. На момент происшествия у пострадавшего гражданина имелся действующий страховой договор. | Обычно требуется присутствие договора КАСКО. |

| 3. Страховщик предоставил потерпевшему выплату в соответствии с положениями договора. | Объем возмещения должен быть больше максимального лимита по ОСАГО. |

| 4. Срок исковой давности не завершился. | Общий срок по гражданским делам составляет 3 года. (ст. 196 ГК РФ) |

Как определяется износ деталей пострадавшего автомобиля

Износ деталей является одним из наиболее спорных моментов при определении суммы возмещения. Полис КАСКО обычно позволяет произвести полный ремонт, а вот при расчёте ущерба по ОСАГО используется износ узлов и деталей. Некоторые страховщики после восстановления автомобиля застрахованного предъявляли виновнику ДТП требование возместить всю сумму без учёта износа.

В прошлом многие суды признавали такие действия неправомерными. Виновный водитель не должен компенсировать расходы на ремонт автотранспортного со состояния нового. Логично, что он должен возместить лишь причинённый вред. Поэтому автомобиль должен быть восстановлен до того состояния, в котором он находился до дорожного инцидента. Судебная практика суброгация в страховании по ОСАГО показала, что решения суда были самыми разными.

Виновный обязан в полной мере произвести возмещение

Весной 2021 года Конституционный Суд РФ издал постановление №6-П. В нём были признаны все положения Гражданского Кодекса, которые предоставляют возможность пострадавшему получить выплату всех денежных средств, которые были израсходованы на ремонтные работы, а не только той суммы, которая рассчитывается по правилам автогражданки. Судья при рассмотрении определённого дела уполномочен снизить величину компенсации, если посчитает это правильным.

По суброгации страховая компания получает право от пострадавшего водителя требовать возмещение ущерба, поэтому она уполномочена взыскать с виновника сумму, которая была израсходована на восстановление пострадавшего автомобиля (в рамках суммы, недостаточной по полису ОСАГО, определённой по Единой методике).

Расчет суммы суброгации

По суброгации по КАСКО (важно помнить о невозможности проведения процесса по ОСАГО) к страховой фирме переходит право на истребование с виновного лица компенсации всей суммы, затраченной на восстановление пострадавшего имущества, а точнее – оставшейся непокрытой после получения выплат по ОСАГО, по которым расчет осуществлялся по единой методике. Если же гражданин был признан виновным в совершении дорожно-транспортного происшествия лишь частично, то величина суброгации устанавливается в соответствии со степенью его вины.

Пример

У обоих участников дорожно-транспортного происшествия есть актуальный на дату аварии полис автогражданской ответственности от разных страховых организацией. Потерпевший при этом подал запрос о получении компенсации в СК в связи с наступлением предусмотренного договором страхового случая. В такой ситуации возмещение ущерба поступает от фирмы виновного лица – водители в этом процессе практически не задействуются.

По сути, реализуется следующая схема: одна страховая компания компенсирует убытки другой страховой компании по положениям соответствующего соглашения с клиентами. Если же реальная сумма ущерба превышает полученные выплаты по ОСАГО, то с виновника ДТП по суброгации взыскивается разница.

Дополнительно стоит отметить наиболее распространенные случаи использования суброгации – это является актуальным, если участники аварийной ситуации оформили европротокол по ОСАГО, а стоимость проведения ремонтных работ составила более 100 тысяч рублей.

В такой ситуации виновный ДТП компенсирует фирме затраты, превышающие установленную сумму оп ОСАГО. Иначе говоря, если на восстановление транспортного средства было затрачено 110 тысяч рублей, то 10 тысяч рублей изыскивается с инициатора происшествия.

Если ДТП оформлено по Европротоколу

В случае оформления дорожного инцидента по Европротоколу и восстановления авто по КАСКО, тогда с виновного водителя истребуют разницу между стоимостью восстановительных работ и 100 тысячами рублей, поскольку это максимальная выплата в таких условиях.

Чтобы избежать подобного, лучше взять с пострадавшего расписку, что при превышении расходов по максимальной величины по Европротоколу он не будет требовать возместить затраты с виновного водителя.

Внимание! Расписку лучше попросить написать и в том случае, если достигнута договорённость вообще не оформлять дорожный инцидент. Иногда происходило так, что нечестный собственник автомобиля брал с виновного оговоренную сумму, а после этого подавал документы своему страховщику. Последний позже направлял виновному требование компенсировать ущерб.

Случаи и порядок применения суброгации

Суброгация по КАСКО может относиться исключительно к страхованию имущества. Если происходит страхование здоровья или вообще жизни человека, то данное право применить нельзя ни при каких обстоятельствах. Важно, чтобы в этом принимал участие и пострадавший, который должен предоставить страховщику все сведения, касающиеся нарушений со стороны второй стороны. Это могут быть документы, фото и видео съемка.

Когда у нас имеется виновное лицо в результате происшествия на дороге, пострадавший должен обратиться в свою страховую компанию и потребовать возместить причиненный вред. Никаких ограничений его прав при этом быть не может. Это все предусмотрено законодательными актами. К виновному пока что претензий нет никаких. По заключенному договору сумма выплат осуществляется в интересах пострадавшего, а уже после этого страховщик обращается к виновной стороне, происходит взыскание суброгации.

Но следует рассмотреть и пример, не касающийся транспортного средства. Застрахованным может быть и имущество, на случай его порчи. Первоначально можно предъявлять требования к соседям, которые вас, например, затопили. Если они отказываются производить выплаты, то тогда в дело вступает страховая компания. Она производит возмещение причиненного ущерба в установленном размере, а после этого пользуется правом суброгации в отношении виновников, то есть соседей. Активы при этом будут сохранены за счет возврата средств со стороны виновника.

В каких условиях появляется суброгация

Чтобы стала возможной суброгация при ОСАГО, должны быть выполнены такие условия:

- страховая организация в полной мере компенсировала ущерб пострадавшему;

- у пострадавшего оформлено КАСКО;

- расходы на восстановление автомобиля пострадавшего превышают максимальную сумму по автогражданке.

С каждого виноватого в аварии (пешехода, водителя без ОСАГО либо велосипедиста) страховщик может взыскать ущерб по суброгации.

Внимание! Потерпевшему не выдвигаются требования по суброгации, даже в случае наличии у него вины. К примеру, он не справился с управлением и въехал в столб. Если автомобиль зарегистрирован на юридическое лицо, тогда именно организация обязана произвести выплату по суброгации, а не шофёр, находившийся за рулём машины.

Оспаривание виновности

Если уже были получены требования по суброгации, то избежать необходимости в возмещении затрат страховой компании можно в следующих ситуациях:

- если обвиняемый сможет доказать наличие полиса автогражданской ответственности и потребует от своего страховщика покрыть изыскиваемый ущерб;

- если виновное лицо докажет собственную невиновность;

- если инициатор дорожно-транспортного происшествия подтвердит, что причиненный пострадавшей стороне ущерб меньше, чем отражено в требованиях страховой фирмы;

- если истек установленный законом срок исковой давности;

- если были выявлены нарушения регламента процедуры со стороны страховой организации.

Все вышеприведенные позиции могут быть приведены гражданином как на стадии досудебного урегулирования проблемы, так и в ходе судебного разбирательства.

Борьба с суброгацией ОСАГО

Избежать суброгации несложно. Для этого необходимо, чтобы ущерб был покрыт больше, предусмотренного по автогражданке. Существует полис ДСАГО, покрывающий возмещение до 3 000 000 рублей (в зависимости от условий оформления). Причём разница в стоимости такого договора вполне приемлема для среднестатистического российского автомобилиста.

ДСАГО станет прекрасным дополнением к ОСАГО. Благодаря ему будет существенно повышена страховая сумма, на которую могут быть произведены восстановительные работы.

Снижение суммы выплат

Далеко не редкость, когда оценка причиненного ущерба выполнена с нарушениями. К примеру, в смете может учитываться стоимость ремонтных работ таких повреждений, возникновение которых обусловлено не актуальным дорожно-транспортным происшествиям, а иными причинами.

В связи с этим является рекомендуемым запросить и тщательно проанализировать все материалы, по которым были проведены соответствующие расчеты. Если были выявлены позиции недостоверной информации или значительные ошибки, то необходимо в обязательном порядке направить в уполномоченные структуры письменное возражение на полученную претензию.

Если на проведение экспертной оценки не был приглашен виновник происшествия, то ему следует написать заявление об отмене заочного решения на основании того, что ответственная организация не направляла уведомление о месте и времени осуществления осмотра пострадавшего транспортного средства. В этом случае есть смысл возражать против признания установленной стоимости.

Дополнительно нужно подать ходатайство о проведении судебной независимой экспертизы. Если же автомобиль уже был восстановлен, то оценка может быть установлена по имеющимся материалам дела.

ВАЖНО

Высока вероятность, что при повторном определении стоимости будет выявлено явное завышение значений, а также иные нарушения при оформлении экспертного заключения. Если эти позиции обнаружатся, то можно не только снизить величину требований по суброгации с виновника ДТП, но и вовсе избавиться от них.

Как предупредить возможность требования по суброгации

Появление суброгации по отношению к водителю возможно, если будет выполнено 2 следующих условия:

- Водитель является виновником в инциденте;

- У пострадавшего водителя оформлено действующее КАСКО.

Если оба требования удовлетворены, тогда нужно предпринять меры, которые бы снизили вероятность появления требований по суброгации. Не стоит надеяться на случай. Для достижения этой цели необходимо сделать следующее:

- Если вина не является очевидной, её не следует признавать;

- Важно всегда оставаться на связи с пострадавшим в ДТП, узнавать информацию об оценке величины причинённого ущерба и его возмещении;

- Необходимо уведомить страховщика о желании присутствовать во время проведения технической экспертизы, хорошо присутствовать на ней со своим экспертом;

- При несогласии с результатами осмотра повреждений их следует оспорить;

- Важно попросить копию результатов и провести осмотр у другого эксперта в случае наличия сомнений в объективности выполненной работы.

Как правило, претензию по суброгации направляют через 24-30 месяцев, когда автомобиль уже давно восстановлен, а иногда и продан. Доказать что-то в такой ситуации крайне сложно. Поэтому лучше сохранить документацию об аварии на 3 года.

Как избежать суброгацию страховой компании к виновнику ДТП по ОСАГО?

Обычно страховщик подойдёт иск с требованием о возврате денежных средств в порядке суброгации через несколько лет после происшествия, но до истечения срока исковой давности. За это время детали случившегося стираются из памяти гражданина. Поэтому страховщику проще истребовать денежные средства. Если водитель хочет избежать суброгации со стороны страховой компании, рекомендуется сохранять все документы о ДТП вне зависимости от того, сколько времени прошло.

Необходимо проявлять осторожность при управлении автомобилем. Нужно соблюдать ПДД. Это снизит риск возникновения аварийной ситуации и признания гражданина виновником происшествия. Если авария всё же произошла, избежать суброгации с виновника ДТП удастся в следующих ситуациях:

- У гражданина присутствует полис ДСАГО. Он предполагает больший размер лимита, нежели классическая автогражданка.

- Нужно попытаться доказать невиновность. Суброгация распространяется только на лицо, чьи действия повлекли за собой возникновение аварии. Однако на водителя могут влиять внешние факторы. Чтобы оправдаться перед судом и снять с себя ответственность за происшествие, необходимо нанять грамотного адвоката.

- Страховщик пытается завысить стоимость ремонта. Нарушение придётся доказать. Для этого требуется внимательно изучать документацию, касающуюся выполненных работ. В бумагах не должны фигурировать детали, неповрежденные в результате ДТП. Нужно обращать внимание и на общую цену. Она не должна быть завышенной. Известны случаи, когда одну и ту же деталь или проделанные работы списывали несколько раз. У гражданина имеется право на независимую экспертизу.

- Завершился срок исковой давности. По общему правилу его продолжительность составляет 3 года.

- Присутствуют иные нарушения со стороны страховой компании. Так, если виновник происшествия не получил приглашение на проведение экспертизы, это выступает основанием для выдвижения требования о признании результата недействительным.

Эксперты рекомендуют поддерживать связь с потерпевшим. Обратившись к нему, гражданин сможет узнать нюансы процесса проведения оценки ущерба и размер предоставленной компенсации. Необходимо сообщить страховщику о желании присутствовать во время проведения экспертизы.

Нельзя игнорировать извещение, полученное от страховой компании, а также повестки в суд. Если гражданин не посетит разбирательство, решение вынесут в пользу истца, предоставившего доказательства. Избежать суброгации в этом случае не удастся. Требования будут удовлетворены, даже если срок исковой давности завершился.

Далеко не все страховщики хотят осуществлять разбирательство в судебном порядке. Можно попробовать договориться об условиях суброгации напрямую с учреждением. Так, закон не запрещает попросить рассрочку. Часто страховщик согласен пойти на уступки. Иногда возможно снижение суммы суброгации. Известны ситуации, когда размер требований уменьшали наполовину.

Что сделать, чтобы не платить по суброгации по ОСАГО

Даже если страховщик уже выдвинул требование по суброгации, необходимо соблюсти одно из следующий условий:

- У застрахованного имеется действующее ДСАГО. В этом случае необходимо потребовать от страховщика, у которого оформлен полис, компенсировать причинённый ущерб.

- Доказать, что автомобилю был причинён меньший вред, чем насчитала страховая организация.

- Наличие прочих нарушений со стороны страховщика.

- Удалось доказать собственную невиновность в дорожно-транспортном происшествии.

- Страховая организация допустила нарушения.

Каждый из способов можно применять на этапе досудебного улаживания конфликта либо во время судебного разбирательства.

Невиновность в дорожном происшествии

Для обжалования нарушения ПДД установлены специальные сроки. Сделать это можно лишь в том случае, если водитель не виноват.

Суброгация не может использоваться по отношению к тому, кто не виноват в причинении ущерба.

В ряде ситуаций виновность бывает спорной (примером может служить ситуация с обоюдной виной). В этом случае необходимо предоставить доказательства отсутствия прямой вины. Это позволит судье признать неприменимость требований страховщика.

Наличие действующего ДСАГО

Если у водителя оформлено добровольное страхование автогражданской ответственности с необходимой суммой покрытия, тогда никаких проблем не возникнет. Нужно просто обратиться к страховщику, с которым заключён договор. Организация покроет сумму в пределах соглашения.

Другая сумма причинённого вреда

Не всегда сумма нанесённого ущерба определена правильно. К примеру, смета может включать стоимость восстановительных работ, которые потребовались в результате дорожного инцидента.

Важно запросить все материалы, по которым производились расчёты требуемого возмещения, и детально их изучить. При обнаружении ложных сведений и значительных просчётах в вычислениях необходимо подать возражение в письменном виде. Также заявление следует подать, если водитель не был приглашён на осмотр, это позволит отменить заочные решения. В объяснениях можно указать отсутствие уведомления о его проведении. В результате этого не было возможности возражать против того, чтобы определённые повреждения были признаны полученными в аварии.

При необходимости можно подать ходатайство о судебном экспертном осмотре автомобиля. Если транспортное средство отремонтировано, допускается проведение экспертизы на основе материалов дела. Возможно, она подтвердит существенное завышение стоимости причинённого ущерба. При обнаружении обмана судья откажет в удовлетворении суброгационного требования.

Суброгация при ДТП

Дорожно-транспортное происшествие может стать причиной повреждения застрахованного имущества — автомобиля. Если у потерпевшей стороны машина была застрахована по КАСКО, то виновник ДТП может ожидать поступления от страховой компании требования о возмещении ущерба в порядке суброгации.

Что такое суброгация при ДТП?

Под суброгацией при ДТП понимается переход права к страховой компании, выплатившей страховое возмещение потерпевшей стороне, предъявить требование о возмещении вреда к виновнику ДТП.

Пример. С участием автомобилей Хёндай Солярис и Хонда Аккорд произошло ДТП, в результате которого владельцу Хонды был причинен имущественный ущерб. Данный автомобиль был застрахован по договору КАСКО, и его собственнику страховая компания полностью возместила причиненный ущерб. Учитывая нормы ГК РФ (ст. 965) страховая компания обратилась к собственнику автомобиля Хёндай, виновном в совершении ДТП, с требованием возместить ущерб.

Согласно действующему законодательству суброгация возможна не только при ДТП, но и в случаях причинения вреда другому застрахованному имуществу. Наибольшую популярность получила суброгация, связанная именно с дорожно-транспортными происшествиями.

Как страховая компания предъявляет требование?

Обычно после ДТП до момента предъявления требований со стороны страховой компании проходит достаточно много времени и виновник ДТП благополучно забывает о произошедшем. Нередко автовладелец получает письмо из страховой компании по истечении 2 и более лет после ДТП. В письме-требовании может содержаться описание происшествия, факт выплаты страхового возмещения потерпевшему и непосредственно требование оплатить определенную сумму в адрес страховой компании. Иногда в письме можно встретить и расчет суммы, её обоснование и документы, подтверждающие возникновение задолженности.

У получателя данного требования есть несколько выходов:

- полностью удовлетворить требование страховой компании и выплатить требуемую сумму;

- направить в адрес страховой компании ответное письмо с собственными расчетами суммы, подлежащей уплате и оплатить часть суммы (если виновник ДТП не согласен с расчетами страховой компании);

- полностью отказаться от возмещения ущерба.

Во втором и третьем случаях страховая компания может обратиться в суд с исковым заявлением о возмещении ущерба в порядке суброгации. Если суд подтвердит законность требований страховой компании, то виновнику ДТП придется не только возместить ущерб, но и оплатить госпошлину (а при необходимости и стоимость экспертизы).

Как минимизировать риски в случае суброгации при ДТП?

Тем, кто стал «счастливым» обладателем требования от страховой компании о возмещении ущерба, стоит учесть некоторые особенности суброгации при ДТП.

- Договором страхования может быть предусмотрена невозможность суброгации (исключение – умышленное причинение вреда, в этом случае соглашение об отсутствии суброгации ничтожно).

- Страховая компания может претендовать на возмещение ущерба со стороны виновника ДТП только в пределах выплаченного ею страхового возмещения.

- При наличии страховки ОСАГО у виновника ДТП его страховая компания возмещает страховщику потерпевшего ущерб в размере 120 тысяч рублей. Если этой суммы недостаточно для покрытия убытков, которые возникли у потерпевшего, то страховщик потерпевшей стороны может обратиться к виновнику ДТП для возмещения ущерба в порядке суброгации. То есть, когда сумма убытков возникших в результате ДТП не превышает 120 тысяч рублей (стандартный размер страхового возмещения по ОСАГО), то страховщик потерпевшего не имеет право обращаться к виновнику ДТП (при наличии ОСАГО). Если же сумма убытков превысила указанную сумму, страховая компания может претендовать лишь на сумму средств, которая превышает 120 тысяч рублей. Пример: В результате ДТП автомобиль Тойота, застрахованный по КАСКО, получил повреждения и для его восстановления потребовалась сумма в размере 130 тысяч рублей. Страховая компания, выплатившая страховое возмещение собственнику данного автомобиля имеет право потребовать от виновника ДТП (владельца автомобиля Хёндай) возмещение ущерба в порядке суброгации в размере 10 тысяч рублей, так как ответственность последнего была застрахована по ОСАГО и его страховая компания перечислила страховщику потерпевшей стороны сумму в размере 120 тысяч рублей.

- Зачастую сумма, которую предъявляет ко взысканию страховая компания, значительно завышена. В действительности сумма ущерба может быть существенно сокращена или вообще ничего не придется платить. Нередко в рамках судебного разбирательства результаты экспертизы показывают, что сумма, затраченная на ремонт автомобиля, не соответствует тем повреждениям, которые были отражены в справке сотрудника ДПС при осмотре автомобиля после аварии. Соответственно суд по результатам экспертизы устанавливает более низкий размер причиненного ущерба и сумма, которую должен выплатить виновник аварии страховщику, уменьшается. Пример: Росгосстрах выплатил потерпевшей стороне страховое возмещение в размере около 180 тысяч рублей и, соответственно, требовал возмещение ущерба с виновника происшествия в размере 60 тысяч рублей. Вместе с тем, экспертиза, проведенная по инициативе ответчика, установила, что стоимость восстановительного ремонта составляла 117 тысяч рублей и соответственно не превышала страховой суммы по ОСАГО (120 тысяч рублей). Учитывая данное положение Волжский городской суд Волгоградской области своим решением по делу № 2-647/2012 полностью отказал в удовлетворении требований страховой компании и потребовал от неё возместить ответчику стоимость услуг представителя и затраты на проведение экспертизы.

- При вынесении решения суд учитывает и степень вины участников ДТП. Например, сумма, подлежащая взысканию, может быть существенно снижена, если будет доказана вина и другого участника ДТП.

- Нередко суд в рамках спора со страховой компанией устанавливают отсутствие вины участника ДТП в произошедшем, с которого страховая компания требует возмещения ущерба в порядке суброгации, и отказывает ей в удовлетворении требований (см. например, Постановление ФАС Волго-Вятского округа от 01.07.2014 по делу N А11-3026/2013).

Мы можем помочь

Если вы получили письмо из страховой компании с требованием возместить ущерб в порядке суброгации, мы готовы оказать вам помощь в урегулировании спора со страховой компанией:

- на стадии досудебного урегулирования (проверим правильность расчетов страховой компании, подготовим возражение на их требование);

- подготовим отзыв на иск и представим ваши интересы в суде.

Что делать при получении требования суброгации

Ни в коем случае нельзя игнорировать требование. Если страховая компания увидит, что виновник ДТП никак не отреагировал, она подаст судебный иск. В случае неявки на заседание скорее всего требования истца будут удовлетворены даже при наличии серьёзных нарушений. Законодательство устанавливает 3-летний срок подачи иска после ДТП. Само же рассмотрение дела может проводиться и позже.

Лучше всего уладить дело до обращения в суд. В любом случае такие попытки будут приветствоваться судьёй. Такие действия будут рассматриваться в положительном ключе для ответчика. Поэтому лучше постараться уладить дело. Познакомьтесь с требованиями страховой организации, установите, являются ли они законными. Идеальным будет, если у дела завершилась исковая давность – после возмещения по аварии прошло уже больше 3-х лет.

При соблюдении сроков необходимо выполнить следующие этапы.

Проверка документов по суброгации по ОСАГО

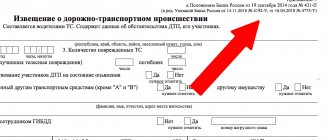

При подаче требования по суброгации страховщик обязан подтвердить её такой документацией:

- соглашение КАСКО с пострадавшим, которое действовало на момент дорожно-транспортного происшествия;

- доказательство вины – постановление о нарушении ПДД, постановление о возбуждении уголовного дела, судебное решение и т.д.;

- подтверждение предоставления выплаты по возмещению убытков – выдача наличных или денежный перевод на банковский счёт;

- документы из дорожной инспекции, которые подтверждают дорожное происшествие;

- подтверждение величины ущерба – заключение экспертного осмотра повреждений с подробным описанием и изображениями, определение стоимости восстановления либо смета с автосервиса, акт приёма-передачи результатов восстановительных работ.

При отсутствии каких-то документов из перечисленных выше необходимо направить в ответ на претензию требование предоставить необходимую документацию. Без этого у автомобилиста есть полное право не производить выплату.

Что такое суброгация страховой компании к виновнику ДТП по ОСАГО?

Суброгация по ОСАГО — это переход права требования от лица, которому был нанесен ущерб, к страховой компании. Возможность осуществления действия закрепляет статья 965 ГК РФ. Метод позволяет исключить получение потерпевшим компенсации 2 раза подряд. Суброгация действует при каждом страховом случае. Однако виновник происшествия не всегда замечает ее присутствие. Потребности в предоставлении компенсации страховщику потерпевшего возлагается на компанию, продавшую полис ОСАГО лицу, чьи действия привели к возникновению аварии.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам Москва; Санкт-Петербург; Бесплатный звонок для всей России.

Максимальный размер компенсации по ОСАГО составляет 400000 руб. Правило закреплено в ФЗ №40 от 25 апреля 2002 года. Однако на практике стоимость устранения повреждений может быть выше. Допустим, у потерпевшего было КАСКО, и страховая компания предоставила ему выплату в размере 600000 руб. В силу договора организация, продавшая ОСАГО виновнику происшествия, не предоставляет больше 400000 руб. Между выплаченной и полученной суммы возникает разница в 200000 руб. Это количество денежных средств в обязательном порядке попытаются взыскать с виновника происшествия.

Страховые компании используют право на суброгацию по ОСАГО не сразу. Обычно заявление подается по истечении 2 лет с момента происшествия. Это делается для того, чтобы гражданин забыл детали случившегося. Поэтому важно проверять срок исковой давности.

Как проверить законность требований по суброгации по ОСАГО

Не исключены случаи, когда страховые компании идут на хитрости, чтобы заработать на виноватом водителе. Поэтому все имеющиеся документы следует с особым вниманием изучить. Лучше всего заручиться помощью профессионала, это позволит избежать ошибок, позволяющих не производить оплату.

Иногда указываются неправдивые сведения в отношении величины ущерба, поскольку страховщику не составит труда получить те показатели, которые ему выгодны. В первую очередь следует проверить следующее:

- Все ли запчасти из списка были заменены;

- Является ли обозначенная стоимость запчастей и восстановительных работ реальной;

- Соответствуют ли обозначенные повреждения конкретному дорожному происшествию;

- Обозначена ли каждая деталь только один раз (иногда запчасти вписывают несколько раз).

Лучше всего обратиться к профессионалу, который проверит все сделанные расчёты. При наличии ошибочных сведений, которые разительно отличаются от реальных, их необходимо записать на бумаге. Документ сможет послужить основанием для конструктивного общения со страховщиком, а также пригодится в суде, если дело дойдёт до разбирательства.

Как вести переговоры по суброгации по ОСАГО

Если после проверки оказалось, что страховая компания выдвигает законные требования, а возмещения её расходов избежать не удастся, лучше всего прийти к соглашению. Страховщики сами не любят участвовать в судебных разбирательствах, поэтому обычно с готовностью идут на уступки, уменьшая величину компенсации либо позволяя перечислить деньги частями.

Судебное разбирательство

Если мирным способом решить проблему не удалось, тогда страховая организация имеет полное право составить судебный иск. Не всегда компания пытается решить проблему мирным путём, а просто обращается в суд. Ответчик может узнать об этом, когда получит повестку на разбирательство.

Доказательства

На данном этапе повторяются те же действия, что и при подаче претензии страховщику с проверкой законности требований. Единственное отличие – несогласие выражается не страховой организации, а судье.

При наличии сомнений в отношении оценки можно направить требование о проведении судебной экспертизы. Обычно её выполняют по письменной информации и фотографиям. При проведении технических экспертиз до начала судебного разбирательства, их результаты нужно приложить.

Другой важный аргумент – отсутствие приглашений на проведение экспертного осмотра повреждений транспортного средства пострадавшего. В этом случае заключение эксперта страховщика может быть признано недействительным.

Важно уделить внимание документации о виновности. При неоднозначных выводах можно подать ходатайство о проведении ещё одной экспертизы.

Судебное решение

При обнаружении нарушений в действия страховой организации суд это в любом случае определит и вынесет результат об отказе. Даже если суд первой инстанции принимает решение в пользу страховщика, не стоит отчаиваться.

При наличии оснований для спора есть смысл подать апелляцию. Высшие суды нередко принимают решения в пользу собственника автомобиля.

Нормативное регулирование

Основной документ, по которому происходит появление право на суброгации со стороны страховщика – Гражданский Кодекс страны. Именно в нем прописаны все принципы и условия, при которых она наступает. В своем понятии можно даже сказать, что суброгация по осаго пришла на смену регрессного требования. Но полностью его не искоренило, так как регресс применяется во всех случаях, когда нет возможности использовать суброгацию к виновному лицу.

Некоторые моменты прописаны и в законе, согласно которого необходимо осуществлять обязательное страхование транспортных средств. Здесь прописаны не только моменты, по которым можно применить данное право, но и регламентирован размер, который не может превышать всем суммам выплат пострадавшей стороне. Есть тут только один нюанс, согласно нормативно-правовых актов, которые касается случая требования от виновника происшествия всех понесенных страховщиком расходов, связанных с рассмотрением ситуации. Это могут быть и судебные тяжбы, назначение необходимых экспертиз, экспертных оценок и многое другое.

Судебная практика в рассмотрении суброгации по ОСАГО

Нередко автомобилисты выражают несогласие с тем, что у них требуют возмещение по суброгации либо не знают, каким образом решить спор, чтобы не доводить дело до судебного разбирательства. В некоторых случаях страховые компании оформят судебный иск без предварительного уведомления виновного автомобилиста.

Судебная практика в вопросах суброгации по ОСАГО очень широка. Рассмотрены самые разнообразные ситуации. Познакомимся с теми, которые встречаются чаще остальных.

У водителя есть действующий полис ДСАГО

Редко, но было, что даже при заключении договора ДСАГО судебный иск о выплате суброгации всё-таки был подан. Суд отказал в его удовлетворении, поскольку ущерб должен быть компенсирован по действующему соглашению дополнительного страхования.

Обман страховыми компаниями по суброгации по ОСАГО

Значительная доля судебных разбирательств из-за суброгации обязана именно обменным действиям страховщика. При наличии ДСАГО все проблемы разрешаются в досудебном порядке и отсутствии законных причин не проводить оплату суд никогда не будет их выдумывать.

Судебные процессы в большинстве случаев идентичные. Эксперты страховщика проводят осмотр с завышением стоимости деталей в несколько раз, заявляют о необходимости замены запчастей, которые могут успешно справиться со своими нагрузками, и подобные ситуации.

Другая ситуация – через два с половиной года после ДТП виновному водителю, который уже и не вспоминает про инцидент на дороге, направляется претензия. В ней указывается требование заплатить требуемую сумму. При отказе страховщик направляет дело в суд. Ответчики часто в таких ситуациях обращались к профессиональным юристам.

Во время судебных экспертиз зачастую устанавливается завышение, результаты технических осмотров признаются недействительными, поскольку ответчику не поступала информация об их проведении. Суд не удовлетворяет иск страховщика.

С повышением сумм компенсации по ОСАГО использование подобных схем взыскания с виноватого водителя происходит намного реже.

Судебные решения о выплате

Если виновному водителю не удастся доказать основательность отмены суброгации, судебная инстанция вынесет решение о взыскании требуемой суммы.

Суброгация со страховой организации по ОСАГО

Некоторые водители, когда узнают о выплатах по суброгации, пытаются произвести её возмещение со стороны страховщика.

Суброгация представляет собой переход права от страхователя страховой организации. Другими словами, получить её может лишь страховщик. Взыскание по суброгации может производиться исключительно страховщиком и исключительно с виновного водителя. Об этом сообщает само определение данного термина. Поэтому получить суброгацию со страховщика – это уже не суброгация.

Можно ли избежать суброгации по КАСКО

Избежать выплат по суброгации можно двумя способами:

- В досудебном порядке.

- Посредством подачи искового заявления в суд.

Предлагаем ознакомиться: Как можно уволить по профнепригодности торгового агента беларусь

Виновник ДТП очень часто становится инициатором судебного разбирательства, чтобы любыми способами избежать выплат по суброгации. Что касается страховой компании пострадавшего, то она стремится урегулировать вопрос мирно, не прибегая к суду, и посылает инициатору аварии претензию.

В связи с этим, если виновник ДТП признает свою вину, а сумма возмещения не очень большая, то лучше всего обойтись без суда и выплатить страховой компании денежные средства. Если же субъект понимает, что второй участник аварии тоже виновен, то можно предоставить мотивированный ответ на письмо страховщика. СК отзовет претензию обратно, если у ответчика имеется на руках хорошая доказательная база, а к делу привлекается опытный специалист.

Также очень важно учесть правильность оформления претензии. Если в ней будет указана только сумма ущерба, сведения об аварии, а также просьба погаси долг, то это неправильно. К документу в обязательном порядке должны быть приложены следующие бумаги:

- Подтверждение размера нанесенного ущерба. Например, акт о техосмотре.

- Подтверждение вины получателя претензии. Например, судебное постановление.

- Подтверждение права СК на суброгацию. Это может быть копия полиса страхования.

Помимо вышеуказанных бумаг, к претензии могут быть приложены и дополнительные.

Судебная практика

Судебная практика при суброгации в страховании по КАСКО может иметь несколько исходов:

- Суд становится на сторону страховой компании. Это значит, что виновнику ДТП потребуется выплатить всю сумму долга. В некоторых случаях суд идет на уступки и разрешает должнику осуществлять оплату частями.

- Выигрывает виновник ДТП, так как срок исковой давности подошел к концу.

Как же можно добиться того, чтобы избежать суброгации по КАСКО и как не платить?

На самом деле есть несколько вариантов, но, как правило, суть сводиться к одному.

Необходимо сделать так, чтобы суммы выплаты по договору ОСАГО было достаточно, для погашения страхового случая. Это нелегкая задача, однако, наши специалисты во многих случаях с ней справляются.

Действия, которые помогут в данной ситуации, должны быть направлены на уменьшение общего размера компенсации ущерба при дорожном происшествии. Можно ли уменьшить сумму?

Коротко перечислим возможные варианты:

- Опротестовать решение, которое изложено в заключение ГИБДД. То есть добиться обоюдной вины или переложить на другого участника ДТП.

- Оспорить заключение о стоимости ремонта разбитого автомобиля.

Здесь нужно сказать, что независимая экспертиза часто делает выводы отличные от тех, к которым пришли гаишники или страховщики. Так что шансы есть.

Реальные случаи из судебной практики по суброгации при действующем ОСАГО

Сегодня дорожные инциденты стали обыденностью. Страховые организации постоянно сталкиваются с необходимостью возмещать ущерб. Их запросы далеко не всегда правомерные, это знают все, в том числе и судьи. Рассмотрим примеры реальных судебных разбирательств.

Ситуация 1. Автомобиль пострадавшего в ДТП получил ущерб на 573 тысячи рублей

Виноватый водитель не отрицал собственную вину, он был готов возместить причинённый ущерб. Затраты на восстановление в полной мере покрыл его страховщик, поскольку у сторон действовали только полисы ОСАГО.

Однако закон «Об ОСАГО» регламентирует максимальную выплату в сумме 400 тысяч рублей. Поэтому суд обязал виноватого в инциденте водителя компенсировать разницу в 173 тысяч рублей.

Ситуация 2. После ДТП автотранспорт нужно направить на восстановление, сумма ущерба 300 тысяч рублей

Страховая премия пострадавшему была выплачена за счёт денежных средств страховой организации виновника инцидента.

Во время судебного разбирательства было установлено, что водитель не был инициатором дорожного происшествия. Инцидент случился под влиянием прочих факторов, поэтому страховщик не смог использовать право суброгации.

В результате восстановление автомобиля потерпевшего было выполнено за счёт полиса автогражданки.

Ситуация 3. После ДТП пострадавшему были выплачены все денежные средства, которые требуется для восстановления автотранспорта

Затраты покрыл страховщик, со временем он потребовал от клиента суброгацию в сумме 88 тысяч рублей. Суд установил, что в справку о дорожном происшествии не вошли все пункты. Судья это отметил и запомнил, поэтому решение было принято в пользу автомобилиста.

Была проведена дополнительная экспертиза пострадавшего транспортного средства, сумма по смете оказалась на 35 тысяч больше, чем указана в документе, поэтому страховая компания виновного автомобилиста обязана покрыть затраты пострадавшего водителя.

Судебная практика

Не всегда истец выдвигает правомерные требования. Поэтому часть исков не удовлетворяется. Решение зависит от особенностей ситуации. Так, пострадавшему был нанесен ущерб в размере 600000 руб. Виновник происшествия не отрицал вину и был готов понести ответственность за содеянное. Расходы на ремонт покрыла страховая компания. Обе стороны имели лишь полис ОСАГО. ФЗ №40 «Об автогражданке» ограничивает размер максимальной выплаты суммой 400000 руб. Поэтому оставшиеся 200000 руб. суд обязал выплатить виновника происшествия самостоятельно.

Потерпевшему предоставляли компенсацию по КАСКО в полном размере. Чтобы покрыть расходы, страховщик выплатил 487000 руб.. Была выдвинута суброгация в отношении виновника происшествия. Однако в процессе разбирательства выяснилось, что ряд документов был оформлен с ошибкой. Этот факт был принят во внимание. В результате требования страховщика не удовлетворили.

Рекомендации, которые выручат при требовании оплаты суброгации при действующем ОСАГО

- по возможности стоит дополнить автогражданку ДСАГО, это обеспечит более масштабную защиту;

- лучше сразу узнать, оформлено ли у пострадавшего КАСКО;

- при наличии у пострадавшего водителя действующего КАСКО с ним нужно поддерживать связь, написать заявление в его страховую с просьбой посетить экспертизу транспортного средства;

- в любом случае необходимо посетить техническое освидетельствование причинённых повреждений, по возможности следует взять с собой квалифицированного оценщика либо просто того, кто хорошо в этом разбирается;

- если водитель не является виновником аварии, тогда ни в коем случае нельзя брать на себя вину;

- в случае оформления Европротокола необходимо попросить пострадавшего написать расписку, что сумма его претензии не превысит 100 тысяч рублей;

- удостоверьтесь, что при предъявлении претензий не прошло 3 года после дорожного происшествия.

Итак, суброгация предполагает право сторон страхового соглашения взыскать с виновного инцидента компенсацию причинённого вреда. Её может использовать страховая организация виновника и потерпевшего. Зная особенности действия суброгации, её законодательную основу и судебную практику, можно трезво оценить свои шансы на успех. Постарайтесь хорошо вникнуть в суть дела, и тогда страховщики не смогут вас перехитрить.

Полезные советы

- договор добровольного страхования ответственности поможет не беспокоиться о суброгации;

- узнавайте, наличие договора КАСКО у потерпевшего;

- если у потерпевшего есть КАСКО – держитесь с ним на связи, напишите заявление его страховщику, выразив желание быть на осмотре ТС;

- обязательно присутствуйте при осмотре, желательно со специалистом в этом деле;

- не соглашайтесь признавать себя виновным, если на самом деле это не так;

- проверяйте, не прошло ли три года со дня ДТП при предъявлении к вам претензий.

Срок исковой давности

Срок исковой давности по суброгации с виновника ДТП – это временной период, в течение которого страховая компания может воспользоваться правом для обращения в суд с целью получения возмещения затрат от виновника дорожно-транспортного происшествия. Важно: если установленный срок не был соблюден, пострадавшая сторона лишается возможности реализации соответствующих требований.

В рассматриваемой ситуации исковая давность установлена в 3 года, тогда как иные страховые вопросы обычно должны быть разрешены на протяжении 2 лет. Необходимо учитывать, что игнорирование ответчиком претензий со стороны страховой организации в ожидании того, пока не истечет период для обращения, общепринято признается судом в качестве недобросовестных действий. В итоге, СК может подать ходатайство о восстановлении сроков и получить причитающиеся выплаты.