КАСКО – аббревиатура или нет

С появлением этого вида страхования, у автоэкспертов и простых граждан возникло много вопросов, связанных с расшифровкой термина КАСКО. Расшифровка аббревиатуры в этом случае не требуется, так как КАСКО, по сути, таковой не является.

Слово каско (итал. «casco»), в переводе с итальянского языка означает не что иное, как «борт». Изначально, итальянские компании применяли такой тип страхования исключительно для морских судов. Страхование морских бортов подразумевало возмещение урона, нанесённого конструктивным элементам водного транспорта.

Существует ещё несколько возможных версий возникновения этого термина:

- нидерландский casco это — корпус,

- испанский casco означает — череп,

- английский cascade переводится, как отработка имитации падения.

Точная расшифровка этого термина известна, а вот точная страна происхождения этого слова вызывает много споров. На данный момент принято считать, что термин КАСКО всё-таки родом из итальянского языка, а остальные версии ошибочные.

Нередко от российских компаний-автостраховщиков и автовладельцев даже можно услышать варианты значения аббревиатуры КАСКО.

Расшифровка (наиболее популярные, но неверные варианты), именуются следующим образом:

- Комплексное Автомобильное Страхование Исключая Ответственность (КАСИО).

- Комплексное Автомобильное Страхование Кроме Ответственности (КАСКО).

Для увеличения клиентской базы и заинтересованности водителей, агенты страховых организаций пытаются всё более изощрённо расшифровывать термин.

Если это не аббревиатура, так почему же в России принято писать этот термин большими (заглавными) буквами? Дело в том, что по аналогии с обязательным видом страхования ОСАГО, название этого полиса стали прописывать именно так. Это, скорее всего, сделано из-за особенности восприятия человека. Правильно пишется — КАСКО.

Чем отличается КАСКО от ОСАГО

Эти два вида страхования автолюбители зачастую сравнивают. В чём же они находят отличия?

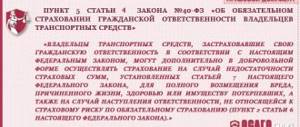

ОСАГО является обязательным видом автострахования. Водитель не имеет права эксплуатировать транспортное средство без полиса «автогражданки». Данный документ необходим для компенсации нанесённого ущерба здоровью и транспортному средству в результате автоаварии. Иными словами, если автовладелец стал виновником автопроисшествия, его страховая компания обязана возместить ущерб.

Главным достоинством ОСАГО является его доступность и относительная дешевизна по сравнению с полисом КАСКО. Тарифы на ОСАГО устанавливаются правительством РФ. Одним из минусов этого вида автострахования являются лимитированные выплаты. Если ущерб немалый, то страховка покроет только часть убытков.

Страхование по КАСКО носит добровольный характер. Оформив такой полис, автовладелец может рассчитывать на защиту своего средства передвижения, но не на выплаты третьим лицам в случае транспортного происшествия.

В отличие от полиса ОСАГО, защищает транспортное средство, а не страхует ответственность водителя. Такой автополис может позволить себе не каждый водитель. Полис не имеет чётко установленных тарифов. Его стоимость, по большому счёту, зависит от характера возможных рисков.

Страхование каско в России

Страховой полис предлагает своему владельцу следующие преимущества:

- Возможность оформить страховку по рискам «ущерб» — компания полностью возьмёт на себя расходы в случае дорожного происшествия, стихийных бедствий независимо от того, по чьей вине всё это произошло. Причём затраты владельцу будут перекрыты как по статье возмещение собственно ущерба, так и компенсации расходов на восстановление автомобиля второму участнику аварии.

- Предусмотрен полис от рисков угона транспортного средства.

- Под действие полиса попадает не только тело автомобиля, но и дополнительное комплектующее оборудование.

- Размер страховой величины носит фиксированный характер, заранее указывается в соглашении и не может меняться в течение действия страховки.

- Человек имеет право выбора компенсационных вариантов – ремонт или денежные средства.

- Погашение незначительного урона возможно без привлечения сотрудников полиции и оформления соответствующих справок, что делает данную услугу особенно популярной среди водителей.

- Дополнительные преференции на дорогах – например, вызов эвакуатора, техническая помощь, урегулирование страховых ситуаций в сервисном центре.

Сразу обозначим, что цена на услугу в сравнении с другими доступными полисами довольно высокая. Она складывается из следующих аспектов:

- Возраст владельца машины – для лиц, не попадающих в рамки 20-65 лет, стоимость будет больше, поскольку именно в эти годы чаще всего люди попадают в ДТП.

- Год выпуска автомобиля – при этом те средства, возраст которых более 10 лет, вообще не могут быть застрахованы.

- Общий водительский стаж – чем он выше, тем, соответственно, дешевле КАСКО.

- Марка и стоимость транспортного средства – во внимание принимается официальная статистика угонов по конкретной модели.

Кроме перечисленных факторов общая сумма страховки зависит от формы её оплаты, наличия или отсутствия противоугонных устройств, а также конкретной компании, оформившей сделку – у каждой из них могут быть свои расценки на определённые услуги.

Таблица «Сборы и выплаты по каско за 2021 год» (по данным ЦБ РФ) [2]

| Подвид страхования имущества | Премии, тыс.руб | Выплаты, тыс. руб | Уровень выплат |

| Автокаско | 170 672 096 | 97 472 694 | 57,11% |

| Страхование железнодорожного транспорта | 1 430 042 | 552 031 | 38,60% |

| Страхование воздушного транспорта | 8 700 507 | 3 169 634 | 36,43% |

| Страхование водного транспорта | 5 433 425 | 4 075 903 | 75,02% |

Таблица «Сборы и выплаты по каско за 2013 год» (по данным ФСФР)

| Подвид страхования имущества | Премии, тыс.руб | Выплаты, тыс. руб | Уровень выплат |

| Автокаско[2] | 212 300 490 | 155 797 448 | 73,39% |

| Страхование железнодорожного транспорта[3] | 1 428 162 | 531 415 | 37,21% |

| Страхование воздушного транспорта[4] | 6 592 529 | 3 710 018 | 56,28% |

| Страхование водного транспорта[5] | 3 779 512 | 2 587 858 | 68,47% |

Каско – это добровольный вид комплексного страхования автомобилей или других средств транспорта (судов, самолетов, вагонов и т.п.). Договор страхования каско защищает автовладельца от непредвиденных затрат на ремонт транспортного средства после участия в дорожно-транспортном происшествии (ДТП), а также ущерба от угона (кражи), неосторожных и противоправных действий третьих лиц (ПДТЛ), падения на автомобиль каких-либо предметов (включая снег и лед), пожара (поджога, самовозгорания), взрыва.

Страховой полис также защищает Вас и от тех ситуаций, когда страховой случай наступил по вине самого страхователя или в силу действий непредвиденных ситуаций или стихийных природных бедствий (удара молнии, бури, шторма, урагана, ливня, града, обильного снегопада, землетрясения, обвала, наводнения, оползня).

В отличие от полиса ОСАГО договор страхования каско позволяет автовладельцу покрыть затраты на ремонт собственного автомобиля, вне зависимости от того, кто являлся виновником аварии.

Страховая компания, с которой автовладелец заключил договор страхования каско, при наступлении предусмотренного в договоре события (страхового случая) возмещает автовладельцу причиненные убытки в пределах определенной договором суммы (страховой суммы).

Нередко страховщиками используются термины «полное» и «частичное» каско. «Полное каско» включает в себя страхование автомобиля от угона и ущерба, а «частичное каско» только страхование от ущерба.

Как правило, договор каско заключается на год.

В разных страховых компаниях стоимость страхования каско для одного и того же автомобиля может существенно различаться. Наряду с этим каждая компания предлагает свои страховые программы, которые тоже существенно различаются как по условиям предоставления услуги, так и по перечню конкретных страховых рисков, включенных в договор каско и являющимися страховыми случаями.

- марка автомобиля;

- год выпуска автомобиля;

- мощность и состояние автомобиля;

- возраст, водительский стаж страхователя и лиц, имеющих право управлять автомобилем;

- условия хранения и безопасности автомобиля (гараж, стоянка, сигнализация);

- характер эксплуатации автомобиля;

- величина страховой суммы;

- дополнительные условия страхования;

- и многие другие факторы.

В разных страховых компаниях при расчете договора каско учитывается определенный набор факторов.

Чтобы уменьшить стоимость страховки на 10-20%, Вы можете оформить франшизу. Это означает, что при наступлении страхового случая Вы сами выплачиваете определенную сумму денег, прописанную в договоре каско, а остальную сумму выплачивает страховая компания.

На сегодняшний день большинство компаний, предоставляющих страхование каско, имеют на своих официальных сайтах Online-калькуляторы для расчета стоимости договора. Задав все необходимые параметры, относящиеся к Вашему автомобилю, калькулятор автоматически рассчитает стоимость договора каско. Но подобные калькуляторы не могут гарантировать 100% точности расчета, поэтому гораздо правильнее посетить офис страховой компании и запросить у менеджера точный расчет для Вашего авто в соответствии с выбранным тарифом.

Дополнительная страховка нужна при таких страховых случаях:

- угон авто;

- повреждение (при хулиганских действиях, пожаре, стихийном бедствии, других форс-мажорных обстоятельствах);

- вандализм или умышленное похищение;

- полное уничтожение транспорта.

Каждая компания-страховщик

В любом случае, к ним не относятся:

- умышленное повреждение либо угон;

- повреждение, причиненное водителем при алкогольном или наркотическим опьянении;

- при вождении авто без прав.

Выплаты не будут производиться, если происшествие случилось вне территории действия полиса (например в заграничной поездке).

При покупке полиса учитываются такие особенности:

- срок заключения договора (от 6 месяцев до 5 лет);

- возраст автомобиля (многие компании отказываются оформлять страховку на авто старше, чем 10 лет);

ПОДРОБНЕЕ: Лобовое стекло по КАСКО: что делать и как заменить

Для частичного КАСКО минимальный срок страховки составляет 1 месяц. Существуют ограничения по возрасту авто в зависимости от места производства. Для российских автомобилей максимальный возраст 5 лет. Для иномарок этот показатель составляет 7 лет. Стоимость полиса выше, чем для ОСАГО. Из-за этого начинающие водители часто приобретают страховку на на 6 месяцев. Особенность в том, что стоимость такого полиса составляет примерно 70% от годового.

Виды КАСКО

Как мы выяснили, этот вид страхования является исключительно добровольным. Существует несколько вариантов полиса.

Любой автовладелец может застраховать своё средство передвижения при помощи автополиса, используя несколько его вариаций:

- Ущерб. Этот вариант является наиболее популярным. Документ покрывает ущерб, полученный в результате транспортной аварии, стихийного бедствия, возгорания. Кроме того, такое страхование предполагает возмещение урона, полученного от людей или животных.

- Угон. Не самый популярный способ страхования. Проблема в том, что практически все страховые компании, как обязательное условие, требуют установку на транспорт специальной спутниковой поисковой системы, блокираторов или иных защитных устройств. Не каждая организация готова на оформление такого варианта полиса, так как существует риск того, что владелец автотранспортного средства поспешит избавиться от такого личного транспорта.

- Страхование комплексное. Совмещает две выше представленные вариации автополиса. Такой тип АвтоиКАСКО рекомендуют оформлять, если автовладелец купил транспортное средство в кредит или он является обладателем эксклюзивного авто.

Возможность выбрать удобный для себя тип страхования — большая удача. Однозначно, из представленных вариантов — третий, является наиболее надёжным. Однако стоимость такого автополиса велика. Что же делает его таким дорогим и недоступным? Рассмотрим, от чего же зависит стоимость КАСКО.

Что нужно знать перед оформлением полиса КАСКО

Каждый владелец автомобиля должен знать как можно больше информации о полисах КАСКО: что это такое, какие дает преимущества, как можно сэкономить. Перед заключением договора следует сразу спросить у сотрудников страховой компании, что делать в той или иной ситуации, как уведомить страховщика о страховом случае, какие нужны справки и т.д.

Также вам, наверняка, будет интересно узнать, какую страховку лучше выбрать при ДТП – КАСКО или ОСАГО?

Страховых компаний, которые занимаются автострахованием на нашем рынке, огромное количество. Лидерами являются Росгосстрах, Ингосстрах, АльфаСтрахование, Ресо, Согласие. Эти страховые компании уже давно работают на рынке, имеют крупных клиентов и хорошую репутацию. Цены у них выше, чем у мелких региональных компаний, но зато они предлагают услуги отличного качества.

Также при выборе программы по КАСКО можно обратиться к помощи страхового агента или квалифицированного брокера, которые произведут расчеты сразу по нескольким страховым компаниям. Однако следует помнить, что платить за КАСКО придется из своего кармана, поэтому решать где застраховать машину нужно самостоятельно.

От чего зависит стоимость полиса

Застраховать автомобиль или иное средство передвижения по КАСКО – недешёвое удовольствие. Цена страховки зависит от многих факторов.

Более того, страховая организация вправе отказать оформить автополис, если на это есть основания:

- с года выпуска автотранспортного средства прошло более трёх лет;

- транспорт стоит на неохраняемой стоянке.

Каждая фирма устанавливает свои расценки на полис.

Цена будет зависеть от следующих показателей транспортного средства:

- вид и модель;

- год выпуска;

- период и характер страхования;

- износ;

- наличие франшизы.

С первыми пятью пунктами все более или менее понятно. Понятие франшизы лучше разобрать подробнее.

Расчет стоимости КАСКО онлайн

Рассчитать самому стоимость каско очень сложно по двум причинам — во-первых, все компании пользуются различными формулами для расчета стоимости, во-вторых, расчетные формулы обычно достаточно сложны и учитывают множество параметров, и даже самая небольшая ошибка может исказить результаты расчетов. К счастью, в интернете есть большое количество онлайн-калькуляторов, с помощью которых можно приблизительно рассчитать стоимость полиса каско. При этом обычно учитывается:

- Возраст и место прописки водителя.

- Данные о транспортном средстве — марка авто, мощность двигателя, наличие противоугонной системы и так далее.

- Информация о страховке, которую хотите купить (количество людей, допущенных к управлению, список страховых случаев, наличие франшизы и так далее).

Что такое франшиза и кому выгоден автополис с франшизой

Большинство автолюбителей прекрасно знакомы с видами, условиями и расценками автострахования. Однако в любом виде страхования есть нюансы, позволяющие снизить стоимость страхового полиса. Одним из вариантов снижения цены автострахования является наличие в договоре пункта о франшизе.

Говоря простым языком, франшизой является дополнительное условие в договоре страхования, выражающаяся в обязательстве застрахованного лица покрывать часть нанесённых убытков средству передвижения за свой счёт.

Величина франшизы может выражаться в конкретной фиксированной сумме, оговорённой в договоре, так и в процентах от страховой стоимости автотранспортного средства.

Вид и сумма франшизы заблаговременно обговариваются страховой компанией и автовладельцем, а затем отображается в договоре страхования.

Франшиза имеет несколько видов:

- Условная. Если причинённый ущерб не превышает величины установленной франшизы, то фирма-страховщик такой убыток не возмещает.

- Безусловная. Подразумевает часть убытка, вычитаемого из конечной суммы возмещения.

- Динамическая. Является разновидностью безусловной франшизы. Её применяют со второго или с третьего страхового случая.

В страховании имущества чаще всего применяют безусловную франшизу. Главным преимуществом такого вида автополиса является гарантированная финансовая защита в результате серьёзных автоаварий, а также более низкая стоимость страхования.

Какие могут быть основания для отказа в страховой выплате

В любом договоре автострахования имеется пункт с возможными причинами отказа возмещения ущерба клиенту или освобождения от выплат. Таких оснований великое множество и перечислять их нет смысла.

Вот самые популярные отказы в страховых выплатах:

- нарушение водителем ПДД, в том числе алкогольное или наркотическое опьянение;

- отсутствие в полисе лица, управлявшее автотранспортом в момент автоаварии;

- хранение средства передвижения на неохраняемых автостоянках;

- отсутствие или неисправность противоугонной системы;

- осуществление ремонта транспорта до его осмотра представителем страховой организации;

- нарушение периода подачи заявления о страховом случае.

Чтобы автовладельцу не отказали в выплатах, необходимо внимательно прочитать договор и изучить каждый пункт. Далеко не все страховые фирмы действуют законными методами. Если у автолюбителя возникают такие сомнения, лучше обратиться за помощью к опытному автоюристу.