ОСАГО

Расшифровка аббревиатуры ОСАГО звучит как Обязательное Страхование АвтоГражданской ответственности. Автомобиль — источник повышенной опасности для окружающих, поэтому его владелец страхует свою собственность от возможности ее повредить. ОСАГО — это страховка, которая покрывает ущерб, нанесенный кому-либо при вождении автомобиля. Обязательное автострахование существует в нашей стране больше 15 лет и все это время беспрерывно совершенствуется. Законотворцы, автомобильные эксперты, да и обычные водители критикуют систему, обвиняя страховщиков в стремлении нажиться на обычных гражданах. Компании наоборот говорят об убыточности этого вида деятельности. В данной статье мы не будем обсуждать кто прав. Рассмотрим в чем разница КАСКО и ОСАГО и расскажем про основные особенности каждого вида страхования.

Чем отличаются?

В чем разница между КАСКО и ОСАГО? Принципиальное отличие КАСКО от ОСАГО в форме страхования.

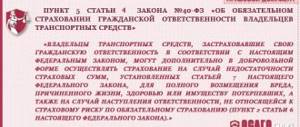

Полис ОСАГО обязателен для всех водителей, и его отсутствие считается нарушением закона.

Различие с КАСКО в том, что оно имеет добровольный характер. Оформить его можно для дополнительной защиты, но при отсутствии этого полиса автовладельцу ничего не угрожает.

КАСКО и ОСАГО в чем разница?

По полису ОСАГО оплачивают ущерб пострадавшим в ДТП. Если по вине страхователя произошла авария, то компания направляет на ремонт ту машину, которую повредил владелец полиса ОСАГО. Сам он в этом случае компенсацию не получает и восстанавливает свое транспортное средство за свой счет. По полису КАСКО владельцу машины компенсируют ремонт его поврежденного транспортного средства. Именно в этом состоит разница обязательного и добровольного видов страхований. Неверно обсуждать что лучше ОСАГО или КАСКО? Это разные виды страхования, которые не заменяют, а дополняют друг друга.

В чем разница между ОСАГО И КАСКО?

Для понимания различий, данных разновидностей страхования, необходимо выяснить что такое ОСАГО и что такое КАСКО.

- ОСАГО — это соглашение обязательного страхования автогражданской ответственности.

- КАСКО — это добровольный договор страхования транспортного средства.

Главная разница между ними — это предмет страхования. Когда рассматривается страхование ответственности — страхуется имущественная ответственность на случай наступления негативных последствий в виде дорожно-транспортного происшествия. Именно причиненный материальный ущерб третьим лицам в следствии ДТП и есть предметом страхования.

Оформляя страховой полис добровольного страхования, страхуется именно автомобиль на случай причинения ему повреждений и иного материального ущерба кем бы то ни было.

При этом в случае наступления страхового случая по полису автогражданки выплаты будут осуществляться стороной виновной в ДТП. При наступлении страхового случая по договору страхования автотранспорта, совершенно не важно кто виновен, так как страхуется сам риск наступления страхового случая.

При оформлении полиса

Разница между договорами страхования выражается в оформлении полиса:

ОСАГО можно оформить в одном из трех типов, а именно:

- на определенный автомобиль и неопределенный круг лиц;

- на определенного водителя и неопределенное автотранспортное средство;

- на определенный автомобиль и определенных людей, допущенных к управлению им.

КАСКО же оформляется исключительно на конкретный автомобиль.

Объект страхования

Различия данных типов договоров заключается и в объекте страхования. Для полиса страхования автогражданки таким объектом является автогражданская ответственность, а вернее факт ее наступления. Когда же она наступает, компания занимающаяся предоставлением страховых услуг, берет на себя обязанность по возмещению причинённого ущерба другим лицам.

К другим лицам относятся:

- другие водители движущиеся по дорогам;

- пешеходы и велосипедисты.

В случае с КАСКО — объектом страхования считается автотранспортное средство. При этом, смысл состоит в том, что попавший в ДТП транспорт восстанавливается за счет средств полученных как страховые выплаты. Получение которых возможно только в случае возникновения условий, являющихся страховым случаем и предусмотренные в договоре.

Стоимость ОСАГО и КАСКО

Стоимость у полисов абсолютно разные. Ведь формирование цен компаниями, оказывающими страховые услуги, осуществляется самостоятельно. При этом, компания, предоставляющая услуги страхования, применяет собственные формулы расчета цены.

Стоит также отметить, что в зависимости от региона страны, цены могут существенно отличаться, ввиду различных коэффициентов применяемых для различных регионов.

Не маловажным является и то, что расчет стоимости страхового полиса КАСКО берется из оценочной стоимости автомобиля. Обычно, стоимость ровняется 5-8% оценочной стоимости авто.

К факторам, влияющим на стоимость КАСКО, являются:

- возраст автомобиля;

- оценочная стоимость авто;

- количество выбранных дополнительных опций;

- период, на который заключен договор;

- его техническое состояние;

- частота угона подобного типа автотранспорта в регионе;

- и иные факторы, учитываемые страховыми компаниями.

На стоимость ОСАГО влияют такие факторы:

- срок действия договора;

- количество лиц на которое он распространяется;

- наличие минимального стажа в 3 года;

- и другие.

По выплатам КАСКО и ОСАГО

Существенные отличия присутствуют в выплатах по этим видам договоров.

К ним относятся:

- выплаты по ОСАГО направлены на возмещение причиненного ущерба и не выплачиваются лицу заключившему договор. Выгодоприобретателем по полису будет лицо, которому был причинен ущерб;

- в случае же с КАСКО — лицо, заключившее соглашение о страховании и лицо, которое получит выплаты совпадает. То есть, выгодоприобретатель будет тот, кто застраховался. Единственным случаем, когда такие лица не совпадут — это случай, когда соглашение КАСКО заключалось представителем стороны и он действовал на основании доверенности от имени и в интересах лица, которым была выдана доверенность.

Сроки выплат

Договоры могут иметь совершенно разные сроки выплат. При их подписании необходимо внимательно ознакомится с положениями договора, касающихся сроков перечисления выплат при наступлении случая, который является страховым.

Срок выплат по договору страхования ответственности, при наступлении страхового случая, закреплен законом и составляет 30 дней. В случае задержки страховой выплаты — гарантирована выплата неустойки. Она составляет 1,3% отставки рефинансирования за каждый день просрочки.

По договору страхования автотранспорта срок выплат может быть гораздо меньше. Для добросовестных страховых компаний, он не превышает 10 дней. В случае если повреждения являются не значительными — 2 дня.

Лимиты ответственности

Закон об ОСАГО сейчас предусматривает лимиты ответственности: 500 тыс. руб. на возмещение ущерба, причиненного жизни и здоровью пострадавшего в ДТП, и 400 тыс. руб. на возмещение вреда имуществу. Если в аварии пострадало несколько человек или машин, то эти суммы распространяются на каждого.

Примерно в 90% случаев этих денег хватает на возмещение ущерба. Но если произошла серьезная авария и в ней фигурируют дорогие автомобили, то размер ущерба может превысить предусмотренные законом лимиты. В этом случае страховая компания покрывает расходы в оговоренных пределах, а виновник аварии оплачивает сумму, превышающую лимиты.

Есть возможность обезопасить себя от серьезных трат в случае причинения большого ущерба. Для этого нужно оформить расширение полиса ОСАГО. Автовладелец получает дополнительный страховой полис. Если наступает страховой случай, и калькуляция ущерба превышает лимит по ОСАГО, то часть денег оплатят в рамках ОСАГО, а превышающую сумму — по дополнительному полису расширения ОСАГО.

Расширение ОСАГО заключают не все компании. Перед оформлением сделки необходимо обязательно проверить страхователя. Это вынужденная мера, поскольку на рынке ОСАГО обосновалось немало мошенников.

Расшифровка аббревиатуры КАСКО

money-trans.ruGAP страхование к каско

КАСКО это добровольное страхование средств передвижения (автомобилей, авиа, морского, речного, железнодорожного транспорта) от возможного причиненного ущерба, угона, либо хищения.

Основное отличие КАСКО в том, что страховая компания отремонтирует ваш автомобиль в любых случаях, даже если вы виновник аварии или повредили автомобиль не в ДТП, а также выплатит вам стоимость автомобиля при его угоне или полном уничтожении (если у вас полное КАСКО). Такая страховка имеет высокую стоимость, но зато избавляет владельца от любых переживаний и проблем с машиной.

Достаточно популярная среди автомобилистов аббревиатура КАСКО расшифровывается как:

- К – Комплексное

- А – Автомобильное

- С – Страхование

- К – Кроме

- О – Ответственности

От чего зависит стоимость ОСАГО

На цену полиса влияет много факторов: регион регистрации, мощность автомобиля, возраст и водительский стаж допущенных к управлению людей, коэффициент безаварийной езды. В группу риска входит молодежь в возрасте до 22 лет, новички со стажем вождения менее трех лет.

Коэффициент безаварийной езды снижается с каждым безубыточным годом и резко увеличивается, если произошла выплата по вине страхователя. Если в полис внесено несколько человек, то при расчете итоговой суммы равняются по самому худшему. Поэтому далеко не всегда имеет смысл включать кого-то в полис «на всякий случай».

Полис может быть с определенным количеством людей, допущенных к управлению и без ограничения таковых. Во втором варианте цена полиса максимально высока, поскольку берутся самые высокие коэффициенты безаварийной езды, стажа и возраста. Есть важный нюанс: если человек регулярно приобретает полис ОСАГО без ограничения допущенных к управлению и его данные не фигурируют в полисе ОСАГО, то его коэффициент безаварийно езды не только не растет, но и возвращается к базовому показателю спустя несколько лет. Таким образом получается, что полис без ограничения допущенных к управлению в одной ситуации может быть выгоден, а в другой — неоправданно дорог.

С 2021 года начал действовать так называемый «тарифный коридор»: страховщики имеют право увеличивать свои тарифы на 20% вверх и вниз от размера базовых расценок. Более индивидуально рассчитываются коэффициент «возраст-стаж».

Подобрать оптимальный вариант приобретения плиса ОСАГО поможет страховой агент ГК FAVORIT MOTORS. Наши специалисты проходят специальное обучение, отлично разбираются во всех нюансах страхового рынка.

Так что выбрать?

Итак, рассмотрим подробнее все эти тонкости и выясним, почему и при каких обстоятельствах ремонт или выплата Каско выгоднее и лучше, чем по ОСАГО.

Подорожание страховки на следующий год

Это самый важный фактор в выборе. Дело в том, что оба вида страхования дорожают на следующий год при наличии страховых случаев:

- если вы обратились по Каско в текущем году, то в следующем к вам будет применён повышенный коэффициент,

- то же самое и с ОСАГО, но, в отличие от Каско, здесь страховым случаем, повышающим стоимость страховки, признаётся только ДТП с вашей виновностью.

Таким образом, пожалуй, главным критерием выбора – ОСАГО или Каско, выступает подорожание полиса на следующий год. Но не все страховые увеличивают стоимость по добровольному страхованию.

Вывод: во многих случаях обращение по ОСАГО, а не по Каско для потерпевшего лучше в плане удорожания страховки на следующий год.

А если в следующий год застраховаться в другой компании?

Это тоже оптимальный вариант. Но, опять же, не все компании вам подойдут. Дело в том, что многие страховщики по Каско по состоянию на 2021 год предлагают скидки за безубыточность в первой организации и, наоборот, также повышают стоимость полиса, если были заявлены страховые случаи.

Зато ваш текущий страховщик может не повысить цену, если, например, в ДТП вы были не виноваты (такое условие есть у многих компаний), а вот другие организации просто не посмотрят на этот факт.

Вывод: обращение по Каско не всегда ведёт к повышению стоимости страховки, а вот манипуляции с «беготнёй» между компаниями может к таковому привести.

Калькуляция износа

В договорах Каско это редкость. Зато по ОСАГО расчёт возмещения всегда рассчитывается с учётом износа, который зависит от возраста авто и может доходить до 50% на машины старше 5 лет.

И, если в случае с направлением на ремонт по закону до износа вам не должно быть дела (ведь запрещено ставить б/у запчасти), то при выплате вы получите меньше. Да и что греха таить – очень часто и при направлении на ремонт по ОСАГО приходится сталкиваться с требованием доплаты от автосервиса за новые запчасти.

А вот разницу между тем, что насчитала страховая без износа и что выплатила с его учётом, можно взыскать напрямую с виновника ДТП. Так постановил Конституционный суд РФ.

Вывод: если ваша машина старше 2-4 лет, и вы не хотите лишних телодвижений по взысканию износа или спорами со страховщиком и СТО, то Каско лучше, чем ОСАГО.

Документы для страховой и ожидание выплаты

В ОСАГО их целый набор:

- ваш паспорт, страховой полис, документы о праве собственности на машину,

- заявление,

- извещение о ДТП,

- постановление о виновности второго участника либо определение.

Обратите внимание, что последние документы можно ждать из ГИБДД до года в случае, если авария произошла с пострадавшими или погибшими.

В свою очередь, набор документов для обращения по Каско регулируется не законом, а договором. Но, как правило, набор документов меньше. Кроме того, по Каско нередко можно обращаться вообще без документов, но сумма возмещения либо количество ремонтируемых повреждённых элементов в этом случае может быть ограничена.

Вывод: обратиться лучше по Каско, чем по ОСАГО, если вы хотите меньше времени ждать и собирать меньше документов (но не всегда).

Я не хочу обращаться в страховую виновника

Но по ОСАГО вы также можете обращаться в свою страховую… При соблюдении 2 условий:

- повреждения от ДТП получили только автомобили,

- у обоих есть действующие полисы ОСАГО.

Вывод очевиден.

Я хочу выплату, а не ремонт

Вот уже несколько лет возмещение по ОСАГО производится в натуральной форме – то есть вам в первую очередь обязаны выдать направление на ремонт. Не на выбор страховой, как полагают многие, а именно ремонт как приоритет, если выполняются все условия для этого. Но что это за условия и как получить выплату?

По ОСАГО выплату вместо ремонта можно получить в случаях, когда:

- вы указали это желание в заявлении на возмещение при ДТП, а страховщик согласился (но чаще всего отказываются),

- ближайшее СТО, с которыми заключён договор страховщика, дальше 50 км от места аварии или вашего адерса жительства, а транспортировка для страховой не выгодна,

- нет подходящих СТО, с которыми у компании заключён договор (в том числе с дилерами, если вашей машине менее 2 лет от роду),

- при обращении по ОСАГО признали тотальную гибель автомобиля, в то время как по Каско предлагают ремонт,

- если потерпевший во время ДТП погиб (и вы за него получаете возмещение как родственник),

- ущерб по калькуляции страховой более 400 000 рублей,

- вып получили травмы средней тяжести или тяжёлые, либо являетесь инвалидом, и выбрали выплату в заявлении.

Все эти пункты по закону Об ОСАГО 2021 года предписывают страховщику производить исключительно выплату.

Вывод: если вы хотите получить выплату и подпадаете под одно из описанных выше условий, то лучше обращаться по ОСАГО, чем по Каско… Всё это в случае, если договор ваш Каско предусматривает только ремонт.

Я хочу только к официальному дилеру

Здесь также в случае с Каско всё упирается только в договор – список сервисных центров для ремонта в нём должен фигурировать.

Ремонт по ОСАГО же только у дилера возможен, если ваша машина не старше 2 лет.

Вывод: лучше обращаться по ОСАГО, если вашему авто менее 2 лет от роду.

При обоюдной вине

Так как по Каско страхуется ваше имущество, а по ОСАГО – ответственность при виновности, то при признании всех участников ДТП виновниками выгоднее получается Каско. Почему?

Дело здесь в том, что при вине, например, 50/50 вы получите только 50% от рассчитанной суммы возмещения по автогражданке, потому что частично вы виновник. А для договора Каско вообще не имеет значения степень вашей виновности по части возмещения. Но обратите внимание, опять же, что полис в таком случае может подорожать на следующий год страхования.

Вывод: если вина обоюдная, то нужно понимать, что Каско лучше, чем ОСАГО, после такого ДТП.

Франшиза

Посмотрите внимательно в ваш договор – нередко многие автолюбители даже не подозревают, что заключили его с франшизой.

В нашем случае она означает, что по части возмещения вреда определённую фиксированную сумму страховая компания не покрывает.

Возьмём очередной пример. Вы признаны потерпевшим в ДТП, и сумму ущерба вам насчитали в 50 000 рублей. В то же время франшиза по вашему договору страхования Каско составляет 30 000 рублей. В таком случае компания возместит вам по данному страховому случаю по Каско только 20 000 рублей. А вот по ОСАГО должна быть полная сумма – франшиз в ОСАГО не бывает.

Вывод: если ваш договор Каско подразумевает франшизу, то ОСАГО выгоднее.

Что нужно для оформления ОСАГО?

Достаточно предъявить документы на машину и указать данные водительских прав, допущенных к управлению людей. Правилами ОСАГО оговорено, что страховщик имеет право произвести осмотр транспортного средства. На практике так поступают редко. Этот пункт существует для борьбы с мошенниками, которые, не ремонтируя автомобиль, моделируют фальшивые ДТП. Так же иногда осмотр требуют для того, чтобы найти повод и отказать в оформлении полиса. Часто страховщики не любят оформлять ОСАГО на мотоциклы и просят показать его.

Что представляет собой ОСАГО?

ОСАГО в народе кратко называют «автогражданкой», так как эту аббревиатуру расшифровывают как обязательное страхование авто гражданской ответственности. В этом случае она покрывает ущерб другим транспортным средствам, участникам движения и пассажирам, Возмещение ущерба виновник ДТП не получает. Водителю приходится ремонтировать транспорт за свой счет. Это очень неудобно и нерентабельно для большинства автомобилистов.

Автогражданская страховка является обязательной, поэтому отказаться от ее оформления водитель просто не имеет права. За отсутствие ОСАГО предусмотрен значительный штраф. Клиенту не могут отказать в оформлении обязательного полиса страхования, невзирая на водительский стаж и негативный опыт вождения. Если случается такая неприятность, то страховую компанию ожидает крупный штраф. Такой полис действует только для автотранспорта.

Технический осмотр

Автомобилям в возрасте трех лет при оформлении полиса ОСАГО технический осмотр не требуется. Более старым машинам необходимо приехать в пункт осмотра, где специалисты оценят исправность автомобиля. Диагностическая карта для машин в возрасте 3-х лет действительна два года, более старым автомобилям необходимо проходить осмотр ежегодно.

Во всех дилерских центрах ГК FAVORIT MOTORS вы можете пройти технический осмотр. Более того, документ, необходимый для приобретения полиса ОСАГО наши клиенты могут получить после планового технического обслуживания.

Отказ в выплате ущерба

В Правилах и договоре страхования ОСАГО перечислены случаи, когда компания отказывает в возмещении ущерба. Страховая не будет платить, если машину повредили в ходе соревнований, испытаний или учебной езды, дефекты груза появились при погрузке или разгрузке, в ходе страхового случая повреждены деньги, антиквариат, произведения искусства, ювелирные украшения.

Так же перечислены случаи, когда компания возмещает ущерб пострадавшему, но затем имеет право потребовать у виновника ДТП вернуть потраченные деньги:

- вред причинен умышленно;

- виновник аварии был в состоянии опьянения;

- виновник ДТП не имел права на управление транспортным средством;

- водитель скрылся с места ДТП;

- водитель не включен в список допущенных лиц (при использовании полиса ОСАГО с ограниченным числом допущенных к управлению);

- страховой случай произошел при использовании транспортного средства в период, не предусмотренный договором ОСАГО;

- при оформлении документов самостоятельно страховщику не направили экземпляр бланка о ДТП;

- машину не предоставили на осмотр;

- истек срок действия диагностической карты у такси, автобусов, грузовых автомобилей, предназначенных для перевозки людей, перевозящих опасные грузы машин;

- при заключении договора человек предоставил недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии — так, например, пытаются сэкономить, указывая местом жительства регион, где ОСАГО дешевле.

В чём различия КАСКО и ОСАГО

Как уже говорилось выше, КАСКО не единственный вариант страхования транспортного средства. Более частый вопрос по выбору страхового полиса – это: «Что выбрать КАСКО или ОСАГО?».

| КАСКО | ОСАГО |

| Добровольный вид страхования. | Обязательное страхование при покупке автомобиля. |

| Более гибкое страхование, его можно подстроить под свои потребности. | Все условия уже определены договором страхования. |

| Страховая выплата будет равна оценочной сумме на момент заключения договора. | Покрытие ущерба до 400 тысяч рублей. |

| КАСКО страхует угон и повреждение автомобиля, за исключением самостоятельного нанесения вреда. | Страхование гражданской ответственности водителя про ДТП. Полис предназначен только для автомобиля |

| Вы можете самостоятельно определить срок действия договора страхования. | Срок страхованию равен одному году. |

| Страховой случай – все события, которые могут случиться с автомобилем. | Страховой случай – ДТП, в которое попал водитель машины. |

Следовательно, вы не можете выбирать между КАСКО и ОСАГО, так как застраховать свой автомобиль по полису ОСАГО вы обязаны. Но вы имеете право для большей защищённости купить КАСКО и не беспокоиться, что в случае повреждения или угона автомобиля вы понесёте огромные затраты.

Форма компенсации по ОСАГО

На рынке ОСАГО появилось много мошенников. Махинации разные: ложные аварии, неверная оценка ущерба, провоцирование штрафных санкций. Поэтому в 2018-м году ввели «прямое урегулирование убытков» по ОСАГО: машину пострадавшего направляют на ремонт в технический центр, с которым заключен договор. Прямое страхование не действует в отношении мотоциклов и в тех случаях, когда страховщики не имеет возможности направить автомобиль на ремонт. Например, поврежденная машина находится в такой глухомани, что рядом нет ни одного сервиса. Или машина редкая и на нее нет запасных частей. В этом случае ущерб возмещают деньгами, причем при оценке учитывается износ. Например, у 8-летней машины кузовная деталь будет оценена примерно в половину стоимости новой.

При восстановлении автомобиля по ОСАГО ущерб рассчитывается в соответствии со специальными справочниками, обновляемыми каждые 6 месяцев. Ограничений по производителю запчастей нет, поэтому устанавливают как оригинальные детали, так и продукцию сторонних производителей.

Отличие КАСКО от ОСАГО?

- ОСАГО («автогражданка») является обязательным страхованием, а КАСКО – добровольным. За отсутствие полиса ОСАГО законодательством предусмотрен штраф в размере 8 МРОТ. Кроме того, если в результате ДТП у виновника происшествия нет обязательного полиса, Моторно-транспортное страховое бюро взыскивает в судебном порядке с водителя компенсацию на покрытие причиненного ущерба пострадавшей стороне.

- Тарифы для обязательного автострахования ОСАГО утверждены Постановлением Российской Федерации. Для КАСКО тарифы законодательно не регулируются, а зависят от общей ситуации на рынке страховых услуг и сложившейся общегосударственной ценовой политики.

- Размер страховых выплат по ОСАГО так же четко фиксирован. По КАСКО страховое возмещение зависит от суммы страхового договора, но не может превышать полную стоимость застрахованного транспортного средства.

- Существенные отличия КАСКО от ОСАГО заключаются и в самом процессе выплаты страхового возмещения. Выплата по обязательному страхованию осуществляется только после решения суда. Некоторые страховые компании производят возмещение по развернутой справке ГИБДД, в которой содержится исчерпывающая информация о происшедшем ДТП. Но это только лишь в том случае, когда нет пострадавших и виновник ясно определен. Что же касается КАСКО, то страховая выплата производится по решению страховой компании. Исключение составляет только тот момент, когда в судебном порядке доказывается факт мошенничества.

Подытоживая вышесказанное, можно сделать вывод, что главное отличие двух полисов заключается в преследовании разных интересов: ОСАГО выполняет важную социальную роль, заботясь о порядке и возмещении ущерба пострадавшим невинным лицам. КАСКО же стоит на страже личных интересов автовладельцев, защищая и охраняя их имущественные права.

Е-ОСАГО

Сейчас можно страховать автомобиль по ОСАГО непосредственно в офисе страховщика, воспользоваться услугами брокера либо приобрести полис удаленно. Алгоритм прост: нужно зайти непосредственно на сайт интересующей компании или Российского союза автостраховщиков, внести данные (автомобиль, допущенные к управлению, техосмотр и т.д.), оплатить счет и получить полис.

С собой достаточно иметь распечатку полиса. При необходимости инспектор ГИБДД может по базе данных проверить автомобиль.

Наказание за отсутствие полиса

Ответственность за отсутствие полиса оговаривает ст. 12.37 КоАП. Если за рулем окажется человек, не вписанный в полис, то оштрафуют на 500 руб. Если же полис вообще отсутствует, то сумма увеличивается до 800 руб.

Обсуждается вопрос о существенном увеличении штрафа. Кроме того, планируется ввести контроль наличия полиса в автоматическом режиме. Камеры фото-видео фиксации станут направлять данные на проверку по базе данных наличия полиса ОСАГО, и при отсутствии такого владелец получит «письмо счастья».

Отличия между КАСКО и ОСАГО

Между этими двумя видами страхования имеется ряд отличий, которые можно выделить в такие пункты:

- Форма страхования. Если «автогражданка» обязательна, то КАСКО – можно оформить на добровольной основе. Штрафы предусмотрены только за отсутствие первого полиса, тогда как оформление второго предусматривает добровольность автомобилиста.

- Стоимость. Если плату за ОСАГО фиксирует государство, то другие виды страхования полностью зависят от регламента страховщика.

- Определение размера ущерба. «Автогражданка» более требовательна в вопросах определения размера ущерба третьим лицам. Чтобы произвести расчеты, необходимо проведение независимой экспертизы состояния авто и пострадавших лиц. По КАСКО размер компенсации определяется любым представителем компании.

- Возмещение ущерба. Каждая ситуация имеет точно зафиксированную сумму выплат в случае оформления ОСАГО, но с другими видами страхования нет четких границ выплат. Единственным ограничением для выплаты является общая стоимость застрахованного авто. Сумма выплат не может превышать этот показатель.

ВАЖНО !!! Выплаты по автокаско могут производиться с учетом амортизации или без учета этого показателя. Этот пункт зависит от условий договора. При оформлении ОСАГО законом предусмотрено только возмещение ущерба с учетом амортизации. Сроки выплат тоже значительно отличаются, так как при ОСАГО – это 30 дней, а при КАСКО – зависит от конкретных условий договора.

- Банкротство страховщика. РСА несет ответственность перед каждым клиентом, оформившим ОСАГО, но никакой гарантии выплат для водителей, оформивших КАСКО не предусмотрено. В этом случае вся ответственность за выбор страховщика полностью ложится на автовладельца, но свои права он может отстаивать в суде.

- Возможность оформления. Если страховщик не может отказать клиенту в оформлении «автогражданки», то вот КАСКО получить не так просто.

- Лимит выплат. В «автогражданке» при повреждении имущества третьих лиц выплачивается компенсация до 400 000 рублей, а при наличии вреда людям – до 500 000 рублей. КАСКО выплачивает только компенсацию за ущерб, причиненный личному авто, а сумма выплат полностью зависит от условий договора.

КАСКО тоже может выступать в качестве обязательного страхования, если авто было приобретено в кредит. При этом страховщик должен сотрудничать с банком, выдающим займы.

Существует 2 вида полисов:

- имеющий агрегатную сумму, каждый раз уменьшающуюся на величину уже выплаченной компенсации,

- имеющий неагрегатную сумму, выплата компенсации при которой не зависит от денег, выплаченных ранее.

Безусловно, второй вариант будет для водителя стоить намного дороже, но он будет намного удобнее для тех автомобилистов, которые являются частыми участниками ДТП.

КАСКО

Вопреки распространенному мнению, КАСКО — это не аббревиатура. С точки зрения грамматики верно писать слово обычными буквами, поскольку термин произошел от испанского casco, то есть «шлем», или нидерландского casco, что значит «корпус». Большие буквы появились по недоразумению, так стали писать для схожести с аббревиатурой ОСАГО. Поэтому различные попытки расшифровки (например, Комплексное Автострахование) по определению неверны. Но вернемся к главному.

КАСКО — это пари, которое заключает страховая компания и владелец автомобиля. Если машина пострадает, то компания оплатит ущерб. Если весь срок прошел без происшествий, то оплаченные деньги становятся чистой прибылью компании.

Чем отличается ОСАГО от КАСКО? Основное отличие КАСКО от ОСАГО состоит в том, что при КАСКО страхуется сам автомобиль, а при ОСАГО – гражданская ответственность водителя.

КАСКО добровольное страхование, но в некоторых случаях оно может стать обязательным. Например, при покупке автомобиля в автосалоне за деньги банка тот требует наличия полиса КАСКО. Таким образом кредитная организация обеспечивает возврат своих денег. Нет необходимости специально ехать в банк для оформления документа.

Что такое КАСКО?

Как расшифровать термин и как он переводится? КАСКО – это дополнительная страховка, не являющаяся обязательной. Существует мнение, что оно расшифровывается как комплексное автомобильное страхование кроме ответственности. Но это миф, так как на самом деле аббревиатуры у этого термина автокаско нет.

Название с переводе с итальянского означает слово «борт». Из этого понятно, что страхованию подлежит именно машина, а не люди, которые в ней находятся. Страховка позволяет владельцу защитить себя от широкого списка проблем. Выплаты в данном случае предполагаются, даже если виновником является сам обладатель полиса.

Оформление КАСКО не является обязательным. Исключением является только покупка автомобиля в кредит, когда кредитор требует оформления страховки.

Предлагаем посмотреть видео о том, что такое КАСКО:

Стоимость полиса

На цену полиса КАСКО влияет стоимость машины, ее привлекательность для угонщиков, портрет людей, допущенных к управлению: возраст, стаж, данные об участии в авариях. У каждой страховой компании существует собственная статистика, на основании которой сотрудники рассчитывают стоимость полиса. Поэтому цена полиса на одну и ту же модель в разных компаниях отличается. Страховая сумма не должна превышать стоимость машины.

Чаще всего фигурирует строк страхования в один год, но по согласованию сторон он может меняться. Страховщики не любят небольшие сроки, поэтому страховка на год и 6 месяцев может стоить практически одинаково.

Различия в расшифровке и правилах КАСКО и ОСАГО

Итак, расшифровка КАСКО и ОСАГО имеет существенные различия. Равно как и виды страхования. При первом объектом выступает собственное авто, при втором — пострадавшее по вине клиента ТС. По КАСКО возмещается весь ущерб, по ОСАГО существует установленный в законодательном порядке лимит. ОСАГО подразумевает компенсацию нанесенного вреда здоровью и жизни пострадавших, по КАСКО — нет. И наконец, ОСАГО должен оформить каждый автовладелец, а КАСКО — в добровольном порядке.

Расшифровка КАСКО и ОСАГО

ОСАГО не учитывает расходы, связанные с восстановлением и ремонтом своего авто, поэтому многие водители выбирают КАСКО, чтобы иметь гарантию возврата средств при повреждении или утрате авто. Кроме того, в связи с лимитами по ОСАГО, зачастую данной суммы не хватает для компенсации в полной мере и клиент вынужден остаток выплатить сам.

Если оформить полис ДСАГО (добровольное страхование автогражданской ответственности), который не предусматривает лимита страховой суммы, можно получить полную компенсацию от страховщика, при повреждении чужого авто.

Банкротство компании

Если страхователь обанкротился, то полис сгорает. В этом случае есть возможность требовать компенсации через суд. Возможно, у банкрота все же остались какие-то активы.

Не стоит путать банкротство с лишением лицензии. В первом случае фирма не имеет средств, во втором — просто не имеет права заниматься страхованием. Хотя лишение лицензии — плохой симптом. Очень часто за этим следует банкротство. Поэтому, если появилась информация о лишении лицензии, требуйте возместить часть полиса и заключайте договор с другой компанией.

Чем отличается КАСКО от ОСАГО

Эти два вида страхования автолюбители зачастую сравнивают. В чём же они находят отличия?

ОСАГО является обязательным видом автострахования. Водитель не имеет права эксплуатировать транспортное средство без полиса «автогражданки». Данный документ необходим для компенсации нанесённого ущерба здоровью и транспортному средству в результате автоаварии. Иными словами, если автовладелец стал виновником автопроисшествия, его страховая компания обязана возместить ущерб.

Главным достоинством ОСАГО является его доступность и относительная дешевизна по сравнению с полисом КАСКО. Тарифы на ОСАГО устанавливаются правительством РФ. Одним из минусов этого вида автострахования являются лимитированные выплаты. Если ущерб немалый, то страховка покроет только часть убытков.

Страхование по КАСКО носит добровольный характер. Оформив такой полис, автовладелец может рассчитывать на защиту своего средства передвижения, но не на выплаты третьим лицам в случае транспортного происшествия.

В отличие от полиса ОСАГО, защищает транспортное средство, а не страхует ответственность водителя. Такой автополис может позволить себе не каждый водитель. Полис не имеет чётко установленных тарифов. Его стоимость, по большому счёту, зависит от характера возможных рисков.

Франшиза

Это обязательства застрахованного лица нести часть убытков за свой счет. Таким образом компании стараются избежать выплаты мелкого ущерба и последующего незначительного ремонта. Чем больше размер франшизы, тем дешевле стоимость полиса.

Франшиза бывает уловная и безусловная. При условной франшизе компания не несет ответственности если убыток не превысил определенной суммы. Страховщик оплачивает только большой ущерб.

При безусловной франшизе из ущерба всегда вычитается оговоренная сумма. Например, ущерб составил 300 тысяч рублей. Если в договоре указано, что франшиза составляет 10 тысяч, то выплатят 290 тысяч, а 10 тысяч придется оплачивать за свой счет.

Что такое франшиза и кому выгоден автополис с франшизой

Большинство автолюбителей прекрасно знакомы с видами, условиями и расценками автострахования. Однако в любом виде страхования есть нюансы, позволяющие снизить стоимость страхового полиса. Одним из вариантов снижения цены автострахования является наличие в договоре пункта о франшизе.

Говоря простым языком, франшизой является дополнительное условие в договоре страхования, выражающаяся в обязательстве застрахованного лица покрывать часть нанесённых убытков средству передвижения за свой счёт.

Величина франшизы может выражаться в конкретной фиксированной сумме, оговорённой в договоре, так и в процентах от страховой стоимости автотранспортного средства.

Вид и сумма франшизы заблаговременно обговариваются страховой компанией и автовладельцем, а затем отображается в договоре страхования.

Франшиза имеет несколько видов:

- Условная. Если причинённый ущерб не превышает величины установленной франшизы, то фирма-страховщик такой убыток не возмещает.

- Безусловная. Подразумевает часть убытка, вычитаемого из конечной суммы возмещения.

- Динамическая. Является разновидностью безусловной франшизы. Её применяют со второго или с третьего страхового случая.

В страховании имущества чаще всего применяют безусловную франшизу. Главным преимуществом такого вида автополиса является гарантированная финансовая защита в результате серьёзных автоаварий, а также более низкая стоимость страхования.

Отказ в компенсации по КАСКО

В системе добровольного страхования правила могут отличаться, поэтому их нужно внимательно читать. Большинство компаний отказывает в случае, когда за рулем находился нетрезвый человек либо тот, кто не входит в список допущенных к управлению. Существует определенный срок, в течение которого необходимо сообщить о происшествии. Могут быть оговорены требования по риску на угон. Например, необходимо вернуть все ключи на машину. Раньше фигурировали требования об обязательном нахождении автомобиля ночью на охраняемой стоянке, но сейчас подобные пункты уже стали анахронизмом.

Страхование автомобиля Каталог новых авто Каталог авто с пробегомЗадать вопрос