При повреждении или тотальной гибели авто

Если автомобиль был поврежден в ДТП, то по ОСАГО он будет направлен на ремонтные работы. Компании по страховке обычно располагают своими СТО, но иногда происходят ситуации, когда они оплачивают затраты и в других станциях техобслуживания. Этот момент лучше уточнять в своей страховой фирме, не отправляя машину на ремонтные работы без предварительного согласования.

Размер компенсации зависит от результатов работы экспертов. Когда страхователю кажется, что выделенная выплата является заниженной, ему стоит позаботиться о проведение повторной независимой экспертизы. Если после этого не удастся добиться положительных результатов – следует обратиться в судебный орган.

В случае, если машину нельзя восстановить – это гибель автомобиля. В какой ситуации выносится данный вердикт? Когда стоимость ремонта будет превышать или равняться ценнику машины на момент дорожного происшествия.

В таком случае страховая компания компенсирует стоимость авто, либо выдаст наибольшую выплату, если ценник машины был выше 400 тыс. руб. Т.к. максимальная компенсация по ОСАГО – 400 тыс. руб.

За причинение вреда здоровью

Причинение вреда здоровью – это не только траты на лекарственные препараты, услуги сиделок и т.п. Фирма по ОСАГО может компенсировать заработную плату, которую потерпевший не получал во время лечения.

Если пострадавшему была присвоена группа инвалидности, то он может рассчитывать на дополнительные денежные средства. Также максимальная выплата часто полагается тем, кто получил тяжкие повреждения. Это нужно прописывать в тексте заявления.

Все расходы по здоровью не могут превышать максимальную выплату в 500 тыс. руб. Страховая фирма, когда определяет размер компенсации, опирается на нормативы, установленные законодательством. Если возмещение полагается нескольким лицам, к примеру, матери и детям, то страховая выплата будет разделена на равные части.

В случае смерти пострадавшего

Если пострадавший погиб в автомобильном аварии, по полису ОСАГО предусматривается максимальная выплата в 475 тыс. руб., которую получит выгодоприобретатель (перечень лиц установлен на законодательном уровне), а 25 тыс. руб. будут направлены на организацию похорон.

В случае составления Европротокола

Если ДТП оформлено по Европротоколу, то максимальная сумма выплаты составит 100 тыс. руб. С 01.10.2019 г. предельный размер возмещения может быть повышен до 400 тыс. руб.

Для этого нужно выполнить 2 условия:

- Мнение участников ДТП обязано совпадать по поводу деталей аварии, не должно быть разногласий в списке внешних повреждений авто.

- Водители зафиксировали данные по аварии через мобильное спецприложение «ДТП Европротокол».

ВНИМАНИЕ! При составлении Европротокола у каждого водителя, участвующего в ДТП, должен быть оформлен ОСАГО.

При обоюдной вине

Случаи по обоюдной вине регламентированы в законе об ОСАГО. В документе указано, что в подобных ситуациях компенсация назначается после того, как суд установит степень вины лиц. В этом же пункте есть уточнение: если степень вины не удалось установить, то страховая компания выплачивает денежные средства каждому водителю в равных долях.

Как делают расчет стоимости ущерба в страховой компании?

Если было ДТП, стоимость ущерба и восстановительных работ считают на основании информации, собранной при первичном осмотре повреждённой машины, а при необходимости – при дополнительном осмотре, и зафиксированной в специальном акте.

Для определения стоимости ремонта страховщик складывает следующие составляющие:

- издержки на осуществление ремонтных работ;

- расход на материалы;

- стоимость заменяемых запчастей.

В свою очередь, затраты на запчасти определяются компанией-страховщиком как сумма расходов на каждую единицу запчасти, рассчитываемую путём умножения:

- количества таких деталей;

- их цены;

- понижающего коэффициента, учитывающего износ старой детали.

Справка! Износ деталей необходим для определения понижающего коэффициента, на который уменьшается цена запчастей. Например, если износ составляет 30%, то будет применяться коэффициент 0,7, рассчитанный как разность между единицей и процентом износа, делённым на 100%. Подробнее о расчете износа для ОСАГО можно узнать тут.

Износ комплектующих исчисляется, исходя из сведений о:

- срока эксплуатации;

- пробега машины;

- коэффициентах влияния данных параметров на износ, значения которых установлены Положением Банка России от 19 сентября 2014 года № 432-П.

В случае полной гибели автомобиля страховщик обязуется выплатить деньги на приобретение нового. Размер выплаты в данном случае определяется как разность между:

- стоимостью машины в день аварии;

- стоимостью годных остатков.

Под годными остатками понимаются те детали и части машины, которые можно демонтировать и реализовать.

При этом цена годных остатков рассчитывается как произведение:

- цены ТС в состоянии до аварии;

- доли стоимости целых деталей в полной стоимости ТС;

- коэффициента расходов на продажу запчастей (0,7 – для легковушек, 0,6 – для грузовых);

- коэффициента срока эксплуатации ТС;

- коэффициент степени повреждений.

Вышеперечисленные коэффициенты также определяются на основании Положения Центробанка.

Больше нюансов о единой методике расчета ущерба по ОСАГО можно узнать в этом материале.

В дополнение к тексту подзаголовка, смотрим видео о том, как происходит расчет убытков о оценка ущерба по ОСАГО после ДТП:

Кто и как получает выплату по ОСАГО?

Компенсация назначается тем гражданам, которые были вписаны в полис ОСАГО и участвовали в страховом случае. Для получения максимальной выплаты необходимо обратиться к страховой компании, предоставив документ от ГИБДД и машину.

Есть ситуации, когда нельзя получит сумму за причиненный ущерб:

- если в ДТП участвовал гражданин, который не вписан в полис;

- если сумма компенсации превышает 400 тыс. руб.;

- если виновником аварийного происшествия стал ученик автошколы, а инцидент случился на территории учебной площадки.

Начисления назначаются по ОСАГО того участника ДТП, который считается виновной стороной.

Независимая экспертиза после ДТП

Для определения суммы выплаты, фирма назначает техническую экспертизу в течение 5 дней после того, как пострадавший подал заявление.

Экспертиза проводится при общих договоренностях (уточняется время и место), которые устаивают и потерпевшего, и эксперта.

С 24.08.2021 г. потерпевшая сторона обязана согласовать детали с экспертом минимум за 3 дня до самой процедуры.

Документы для получения выплаты

Потерпевший должен предоставить в страховую компанию следующие документы:

- гражданский паспорт заявителя;

- водительские права;

- документ о регистрации машины;

- страховку;

- заявление на выплату в соответствии с договором (заполненный образец);

- извещение об аварии;

- акт по экспертизе;

- документы, подтверждающие затраты владельца автомобиля.

Решение о конечном перечне документов принимает страховая компания.

Сроки подачи заявления страховщику

Заявление по страховке следует подать в течение 5 дней после происшествия. При этом полис должен быть действителен не меньше 1 года.

Срок выплаты ущерба

Выплата по ОСАГО предоставляется в течение 20 дней (праздники не учитываются). За этот период должна быть проведена оценка ущерба, который возник по причине аварии.

Если страховая фирма задерживает выплату по ОСАГО, то следует отправить страховщикам претензию в письменном виде. У пострадавшей стороны есть право требовать компенсацию неустойки: 1% от общей суммы за каждый просроченный день.

Обязана ли страховая выдать акт расчёта?

Да. И этот ответ на этот вопрос законодательство устанавливает вполне чётко. Но вот только сам порядок и сроки предоставления акта расчёта по возмещению ущерба по ОСАГО урегулированы несколько двусмысленно. Давайте разбираться!

Итак, пункт 4.23 Правил страхования предписывает при запросе автолюбителя-потерпевшего в ДТП (выгодоприобретателя) предоставить ему информацию о сумме страхового возмещения в виде акта с расчётом возмещения. Обратите внимание на обязательность именно запроса выгодоприобретателя. Это значит, что Вы обязаны подать требование, а по умолчанию такой расчёт по результатам оценки не предоставляется.

Требование обязательно нужно подавать письменно в свободной форме, в котором просто указать:

В страховую компанию такую-то От такого-то Требование Прошу Вас на основании пункта 4.23 Правил страхования предоставить акт о страховом случае с расчётом о страховом возмещении в срок 3 календарных дня, за исключением праздничных нерабочих дней. Ваша подпись, расшифровка и дата.

Такое требование нужно подать в страховую одним из следующих способов:

- по почте заказным письмом с уведомлением о вручении и описью вложений (желательно),

- отнести лично в страховую компанию.

Первый вариант надёжнее, потому что он даст Вам подтверждение подачи требования. Но у него есть существенный минус – если страховщик не задержит сроки возмещения, то письмо придёт в лучшем случае, когда Вы уже получите на руки выплату или направление на ремонт. И, если единственной целью запроса акта с расчётом было узнать конечную сумму возмещения, а не калькуляцию, то такой способ не годится.

Второй вариант позволяет подать заявление в один день, но далеко не факт, что Вы получите подтверждение подачи требования, так как страховая организация может отказаться выдавать Вам акт принятия или входящий номер заявления, ставить штампы о принятии на Вашей копии. Но надлежащим подтверждением будет видеосъёмка подачи. И помните, что страховая компания, так как её офис является публичным местом, не вправе запрещать съёмку.

Но подача заявления вовсе не означает, что Вы сразу узнаете сумму выплаты или ремонта.

Что делать, если сумма выплаты по ОСАГО не устраивает

Водителю может показаться, что сумма выплаты по ОСАГО является специально заниженной, в такой ситуации потерпевшая сторона имеет право запросить итоги экспертизы, которая проводилась страховой фирмой.

Если в сумме замечена нестыковка, необходимо обратиться самостоятельно за независимой экспертизой. Ее итоги будут служить доказательством того, что назначенная компенсация не может максимально покрыть ремонтные работы.

Следующий шаг: попытка решить проблему мирно, для этого составляется досудебная претензия. Это следует сделать в течение 20 суток после того, как страховая выплатит потерпевшему заниженную сумму.

В случае, когда решение так и не было принято в пользу пострадавшей стороны, нужно обращаться в судебную инстанцию. Рекомендуется при этом воспользоваться помощью автоюриста.

Первый риск

Система первого риска означает, что страховщик обязан на 100% покрыть убыток, если его размер не превышает фиксированной суммы, прописанной в договоре. Если же доказанный ущерб больше, то выплачивается только средства, предусмотренные страховкой (первый риск), а остальная часть остается непогашенной (второй риск). Так страхователь может полностью компенсировать убытки при наступлении страхового случая или получить часть средств, предусмотренных договором.

Пример расчета возмещения по первому риску

По данным оценочной экспертизы ущерб составляет 45 000 рублей, а максимальное возмещение — 100 000. Ущерб меньше, поэтому покрывается полностью, и страхователь получит 45 000 рублей. При ущербе в 150 000 и той же страховой сумме страхователю положено только 100 000 рублей, поскольку убыток превышает максимальную выплату.

Для данной системы страхования не имеет практического значения фактическая либо номинальная стоимость страхуемого имущества. Выплата обусловлена величиной убытка и зафиксированной в договоре суммой. Система применяется в обязательных видах страховок, при заключении двусторонних соглашений. При подписании договоров частичного страхования не применяется. Особенность системы — обязательное определение износа имущества на момент страхового случая.

Вывод

Получение максимальной суммы по ОСАГО в 2021 году – реальный вариант. Размер выплаты зависит от того, как и кто получил повреждения при аварийной ситуации на дороге.

Важно иметь предоставление о собственных правах и правильно действовать. Следует максимально серьезно относиться к каждому этапу общения со страховой фирмой. Внимательно собирать нужный пакет документов, в том числе и доказательную базу. Это позволит в случае возникновения проблем не растеряться, а обратиться за помощью в суд.

Как рассчитывается износ автомашины

Цена ремонта по ОСАГО, учитывая износ, определяется по конкретным правилам.

Для любого отдельного узла существует своя спецформула вычисления размера его износа.

Износ кузова можно узнать, посчитав значение по формуле:

в этой формуле:

- – размер износа кузова;

- – основание натур.логарифма;

- – возраст автомобиля;

- – гарантия завода-производителя.

Износ шин автомобиля можно определить по предложенной формуле:

в этой формуле:

- – износ шины;

- – размер рисунка шины (новой);

- –размер рисунка шины (старой);

- – min для эксплуатации высота протектора.

Износ АКБ можно определить следующим образом:

в этой формуле:

- – износ АКБ;

- – возраст АКБ;

- – законодательно установленный срок службы аккумулятора.

Подобные формулы для отдельных узлов, которые могут пострадать в ДТП, разработаны Госдумой. Однако если гражданин захочет осуществить подсчет самостоятельно, то ему придется оперировать спецформулами, которые не несут особой сложности, если знать, как рассчитать коэффициент износа.

Всем автовладельцам нужно обязательно познакомиться с образцом расчета величины износа (согласно договору автострахования). Для этого рассмотрим формулу:

в этой формуле:

- – физический износ;

- –износ остаточный;

- – износ предельный допустимый;

- – износ израсходованный;

- – максимальная величина ресурса отдельной детали.

Каких же предельных цифр может достигнуть величина износа автомобиля? Ранее это значение могло доходить до 80%, что составило бы довольно существенную величину! Этот момент был нелогичен и крайне невыгоден. Поэтому вступили в действие поправки к законодательству от 1 октября 2014 года. Сейчас предельно большая величина износа по ОСАГО не сможет превысить 50% (п.19 ст.12 №40-ФЗ).

Нарушение этой нормы закона может повлечь административную ответственность для страховой компании.

Детали, оказывающие существенное влияние на безопасность, всегда оплачиваются по ОСАГО, как без износа, независимо от величины изношенности и других факторов, определяющих их стоимость.

Большая часть автовладельцев сочли справедливыми данные поправки, поскольку компании-страховщики и без того получают огромный доход, осуществляя свою деятельность.

Коэффициенты и формула расчета ОСАГО

Расчет стоимости ОСАГО сегодня без проблем можно произвести в течение нескольких минут, даже не выходя из дома. Для этого достаточно воспользоваться online-калькулятором расчета стоимости страхового полиса.

Но для того, чтобы подробнее узнать, из чего же слагаются окончательная цена, предлагаем более детально ознакомиться с формулой расчета суммы страховой премии (страхового тарифа) для обязательного полиса ОСАГО:

Сумма страховой премии = ТБ х КТ х КБМ х КВС х КО х КМ х КС х КН

- ТБ – базовый страховой тариф, различаются по типам транспортных средств (для категории «В» – 1980 руб.).

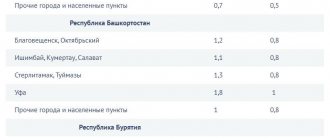

- КТ – коэффициент учета территории преимущественного использования, зависит от места регистрации автомобиля (Москва – 2, Санкт Петербург – 1,8).

- КБМ – коэффициент учета наличия или отсутствия страховых выплат, зависит от хорошего поведения на дорогах.

- КВС – коэффициент учета возраста и стажа водителя (возраст больше 22 лет и стаж более 3х лет – 1).

- КО – коэффициент учета количества лиц (ограниченный – 1, неограниченный – 1,7).

- КМ – коэффициент учета мощности двигателя, чем выше мощность, тем выше коэффициент (от 0,6 до 1,6).

- КС – коэффициент учета периода использования транспортного средства, зависит от предполагаемого срока использования автомобиля в период действия полиса ОСАГО (весь год – 1, не больше 3х месяцев – 0,4).

- КН – коэффициент учета нарушений (при ложной информации – 1,5).

Немного практики

Допустим, имеется легковой автомобиль (мощность двигателя 75), зарегистрированный в Санкт Петербурге. Собственнику авто 37 лет (стаж вождения 10 лет). Дополнительно он желает вписать в страховой полис сына с наличием водительских прав (возраст 18 лет). Период страхования – 1 год. Без предыдущих страховых событий.

ИТОГ: 1980 х 1,8 х 1 х (1,7 х 1) х 1 х 1 х 1 х 1 = 6058,58 руб.